2022-09-02 12:20:25 来源:市场资讯

8月基金首尾业绩差超30%:英大国企改革涨15.88%,东方汽车产业趋势跌16%,金鹰周期优选、恒越优势精选跌15%

来源:证基风云

8月有76只基金收益超过5%。但也有基金没有踩准市场的节奏,8月基金净值下跌超过16%,基金收益首尾差异超过31%。

8月行情已收官,市场持续震荡,上证指数、深证成指、创业板指分别累计下跌1.57%、3.68%、3.75%。

权益类基金的业绩分化差距也随市场震荡显现,8月份有76只(A/C份额分开计算)基金收益超过5%。但是,也有基金没有踩准市场的节奏,8月基金净值下跌超过16%,基金收益首尾差异超过31%。

76只基金净值涨幅超5%

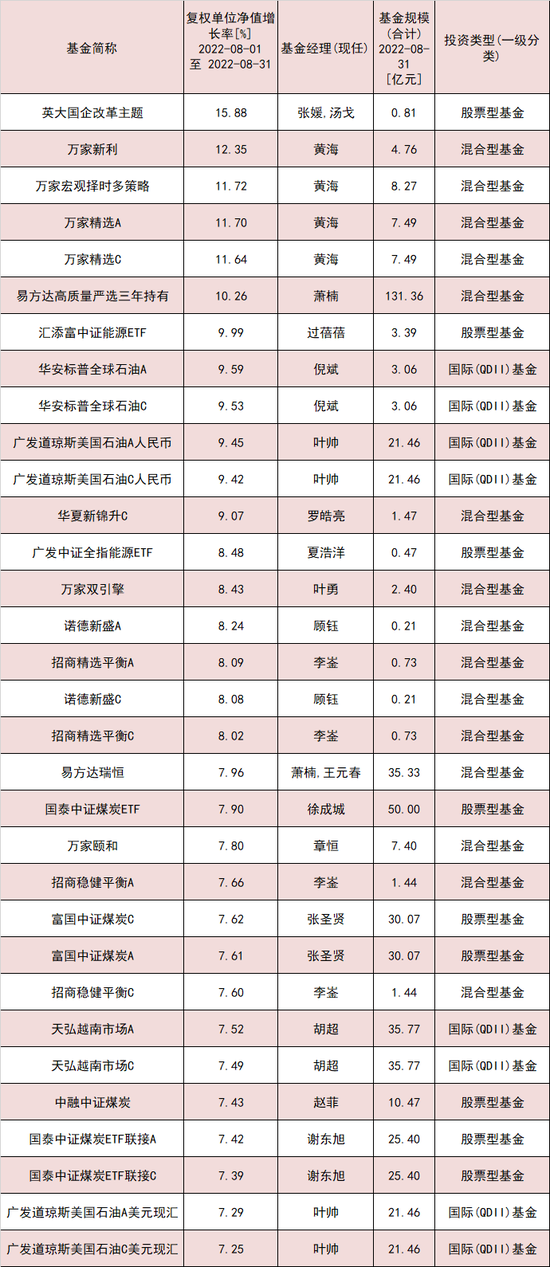

Wind数据显示,8月共有76只基金(A/C份额分开计算)净值涨幅超过5%。其中,6只基金净值上涨超过10%。

数据来源:Wind

8月份,由张媛、汤戈共同管理的英大国企改革基金净值增长15.88%,位居8月公募基金收益首位。

英大国企改革最新规模0.81亿元,今年前8个月基金净值上涨30.35%。基金2022年中期报告指出,英大国企改革重点关注在国企改革中较为受益的能源材料等上游企业,尤其是围绕煤炭、发电、电力系统改革及石油石化等相关领域布局。

二季度末,该基金重仓持有陕西煤业、山煤国际、中国海油、广汇能源、兖矿能源等。

黄海掌管的万家新利8月基金净值增长达12.35%,居于收益榜第二位。二季度末,该基金重仓持有陕西煤业、中煤能源、潞安环能、山西焦煤、保利发展等煤炭、房地产行业个股。

8月份,由黄海管理的另外两只基金万家宏观择时多策略、万家精选基金净值增长均超过了11%,收益排名居前。

今年前8个月,万家宏观择时多策略在累计收益达59.35%,成为了同类基金的收益冠军。

知名基金经理萧楠掌舵的易方达高质量严选三年持有8月收益达10.26%,居于前列。

易方达高质量严选三年持有最新规模131.36亿元,今年前8个月并没有实现正收益,基金净值下跌2.77%。该基金在二季度末重仓持有贵州茅台、陕西煤业、五粮液、美团-W、兖矿能源等股票。

此外,汇添富中证能源ETF、华安标普全球石油、广发中证全指能源ETF、万家双引擎、诺德新盛等多只基金8月份收益超过8%。

230余只基金跌幅超10%

8月份,有70余只基金收益超过5%。但也有基金没有踩准市场的节奏,8月基金净值下跌超过10%。

Wind数据显示,8月共有237只(A/C份额分开计算)基金净值下跌超过10%。

其中,东方汽车产业趋势在8月基金净值下跌超过16%,跌幅居前。

东方汽车产业趋势最新规模1.87亿元,自今年2月成立以来至8月底,该基金A类和C类份额分别下跌5.76%、6.02%。

二季度末,东方汽车产业趋势重仓持有中科创达、德赛西威、拓普集团、三花智控、国芯科技等股票。

8月,金鹰周期优选、恒越优势精选、万家新能源主题、凯石澜龙头经济一年持有、博时战略新兴产业等多只基金净值下跌超过15%。

此外,还有多位明星基金经理所管产品在8月基金净值下跌超过10%。

冯明远管理的多只基金在8月基金净值下跌超过10%。其中,信澳核心科技跌幅最大,达10.85%。

8月,“网红基金经理”蔡嵩松掌舵的诺安创新驱动基金净值下跌达10.8%。该基金最新规模3.38亿元,今年前8个月该基金净值下跌超过44%,居于同类基金尾部。

二季度末,诺安创新驱动重仓持有中国软件、卫士通、纳思达、宝兰德(维权)、浪潮软件等计算机、电子行业个股。

此外,8月份,2021年股基冠军崔宸龙掌管的前海开源新兴产业A类和C类净值分别下跌达到10.24%、10.27%,杨锐文管理的景顺长城新能源产业基金净值下跌也超过10%。

价值股具有较高性价比

那么,8月业绩排名前列的基金经理看好哪些后续投资机会?

英大国企改革基金经理张媛、汤戈在基金2022年中报指出,预期下半年结构性的机会大于市场的整体性机会。总体而言,行业之间的分歧仍然较大,中长期建议投资中国在全球范围内具有竞争优势的企业,国内竞争格局清晰的优势企业,以及在新的变革中展示出正确的战略和机会把握能力的企业。2022年下半年将更注重企业的“长期竞争优势”和组合的“均衡配置”。

“展望下半年,我们保持审慎乐观的态度,虽受疫情反复和海外经济疲软的冲击,国内经济仍在缓慢复苏途中;同时我们认为通胀依然是当下全球经济最重要的主题,能源等上游资源品的估值仍有提升的空间。总之,我们仍判断当前环境下价值股的性价比较高,是主要的配置方向,同时也可能阶段性地持有部分现金来防御市场波动。”黄海在2022年基金中报指出。

萧楠表示,当前市场对宏观经济的走向和疫情未来对实体经济的冲击有不少分歧,但相信,随着时间的推移,我们会逐步找到很多问题的解决方法——有些当前觉得难以判断、难以解决的问题,可能未来随着一些约束条件的改变,难度陡然降低。中国当前依然是全球最有希望的经济体,我们的组合构建更应该面向未来大概率会发生的方向。未来会把那些在本轮压力测试中顺利过关且还能取得进一步发展的企业尽可能纳入到我们的组合,尤其是当前的市场环境也提供了更好的买入机会。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有