2020-12-31 10:07:47 来源:新浪财经-自媒体综合

热点栏目

热点栏目来源:洪观世界 ,作者洪观世界

近日,有多个省市的玻璃深加工企业协会发表了“提前放假”的联合声明,集体“逼宫”原片企业,引发市场关注。

其中山东省玻璃深加工企业自律协调会的联合声明最引人注目,不仅将矛头直指浮法原片玻璃企业,让他们以大局为重,不要竭泽而渔。甚至还“保留向政府和主管部门申诉的权利”。

与会企业一致决定,“即日起以消化自身库存为主,现阶段不再购进原片。在赔钱状态下压缩订单排产,决定自1月15日开始春节放假,假期至2月28日,放假45天。”

出台了类似声明并决定提前放假的还有广东、海南、重庆等地的玻璃深加工企业协会。

自5月份以来,浮法玻璃的价格持续上涨,近日更是创下多年来新高。多个地区现货价纷纷超过2200元/吨,华南地区甚至达到2500元/吨。

原片企业涨价的底气何在?2021年玻璃的价格还会继续暴涨吗?

我在这里梳理一下近年来玻璃行业的发展状况,希望能为大家解开谜团。

1、供给侧改革给玻璃行业戴上“紧箍咒”

2015-2018年,工信部连续出台相关产业政策,限制玻璃行业产能。分别是:

(1)《关于印发部分产能严重过剩行业产能置换实施办法的通知》(工信部产业〔2015〕127号);

(2)《关于印发钢铁水泥玻璃行业产能置换实施办法的通知》(工信部原〔2017〕337号);

(3)《关于严肃产能置换严禁水泥平板玻璃行业新增产能的通知》(工信厅联原〔2018〕57号);

这三个玻璃行业供给侧改革的纲领性文件,决定了传统意义上的建筑玻璃行业产能将会被严格限制,新的产能的投产只能是老产能的复产或者产能的差额置换,而且只有3年内有生产记录的产能可以参与产能置换。

但2016年以后,国内房地产市场一直平稳发展,对玻璃的需求维持高位,玻璃行业利润较高,导致即使一些厂家想要去收购闲置产能指标,对方要价也往往比较高,最终产业闲置产能迟迟不能复产。

所以,虽然玻璃行业利润从2016年前的亏损状态,到2016年以后行业平均毛利超过30%,但实际在产产能没有出现明显提高。

数据显示,2018年,玻璃行业在产产能4950万吨/年,2019年底产能已经下降至4760万吨/年。2020年一季度,在疫情影响下,在产产能曾一度下降至4500万吨/年。

2、疫情打乱玻璃行业供需节奏

正常情况下,玻璃行业在每年一季度都是一个库存累积时期,因为建筑工地基本停工,需求基本停滞。

过完春节后,全国各地的工地又陆续开工,市场会缓慢复苏,到4月初,全行业会迎来一轮小阳春行情,上一年的遗留订单也会在这个时候逐步进入到交付高峰期。

但2020年的新冠疫情,彻底打乱了市场的这种节奏。

受疫情影响,房地产行业开工大大晚于往年,玻璃行业的上年尾部订单也被大幅推迟,而春节前大量存货的贸易商也因为销路不畅无法承担蓄水池的作用。导致在一季度生产企业全面胀库,全行业动弹不得。

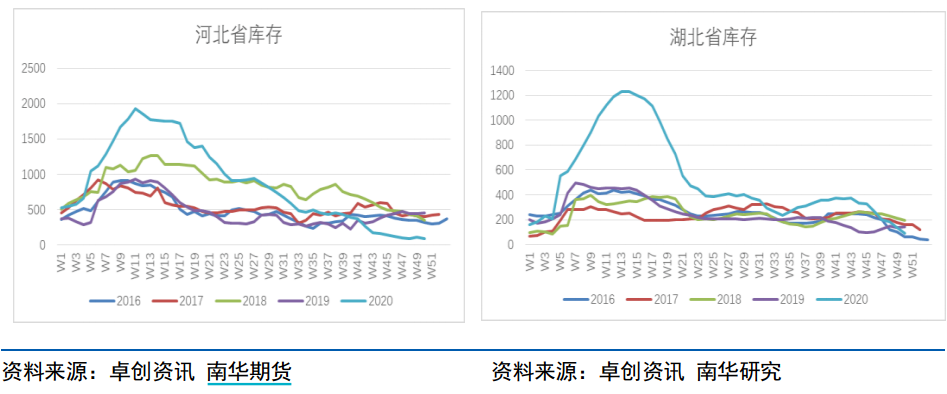

其中疫情最严重的湖北地区,厂家库存在4月初是2019年同期2.7倍,是2018年的3.8倍。

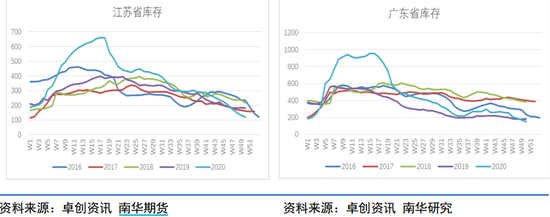

河北地区厂家库存在3月底是2019年的2.1倍,是2018年的1.9倍。江苏和广东地区的情况也差不多。(见下图)

那时候企业生产出来的玻璃塞满了厂区的各个角落,有些甚至都堆到马路边上去了。

在这种情况下,部分厂家迫于库容压力、资金压力、原材料紧缺压力,不得不将一些超龄服役的玻璃生产线,进行放水冷修。导致1-4月,玻璃实际产能持续收缩,幅度高达7.4%。

但5月后,随着复工复产逐步推进,房地产市场率先回暖,玻璃行业需求快速恢复,上年留下的存量订单开始进入集中交付期,厂家库存开始进入到快速消化阶段,现货市场的囤货热情也再度点燃。

到6月底的时候,大部分区域的库存已经降至历史同期正常水平附近。

进入8月份后,随着传统销售旺季的到来,玻璃厂家的库存更是加速消化,到年底的时候,大部分厂家的库存已经处于近年来的最低水平。(见下图)

总体来说,一边是行业实际产能持续收缩,一边是需求突然爆发。供需两端同时发力,造就了2020年的玻璃行情。

而现货价格也从一季度的垂直下跌在二季度突然转换为拔地而起,行情反转速度之快,让很多行内的人士都措手不及。

3、玻璃的基本面并未严重失衡

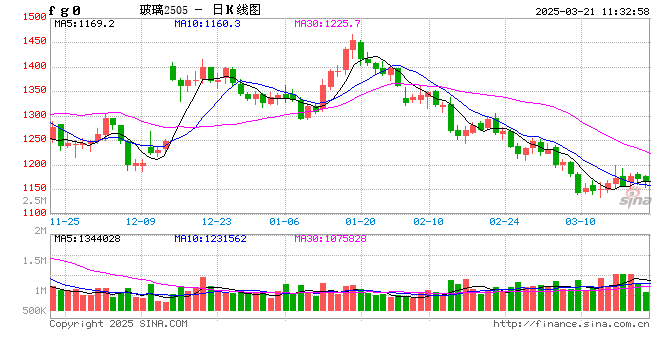

2020年,平板玻璃产能变动呈现先抑后扬的状态,大致分为三个阶段:1-4月,多条生产线集中放水冷修;5-9月同,大量生产线点火复产以及新建点火;10-11月,产能释放缓慢增加。(见下图)

但从全年来看,玻璃的总体产量并没有减少,产能也比去年有所增加。

国家统计局的数据显示,1-11月累计,生产平板玻璃86243万重量箱,同比增加1.3%。预计2020年平板玻璃实际产量为9.31亿重量箱,与去年基本持平。

而需求方面,2020年1-10月,全国新建房屋竣工面积累计值为4.92亿平方米,同比下降9.2%,数据表现并不亮眼。但建筑玻璃的需求却持续旺盛,形成了明显的分化走势。

这里面的原因有几下几点:

一、竣工面积指标要求较为严格,属于后验指标,而门窗、幕墙等玻璃制品的采购是在竣工前,因此竣工面积反应的需求,存在一定的滞后性;

二、近年来,随着“两玻一腔”、“三玻两腔”等夹层玻璃逐步替代以往的单层玻璃,实际建筑用玻璃原片消耗比例在不断增加。

三、老旧小区改造、自有住宅装修等建筑玻璃用量也快速增长。

此外,作为玻璃行业另一个重要的下游,汽车行业景气度也有明显回升。

虽然年初疫情爆发后,汽车产销均出现大幅下滑。但随着疫情好转,汽车消费自4月开始,连续6个月同比实现正增长。

1-10月汽车累计产量1951.9万辆,同比下降4.6%,1-10月汽车累计销量1969.9万辆,同比下降4.7%。但如果单独统计4-10月产量及销量,累计同比分别增长13.73%、12.24%,复苏势头强劲。

进出口方面,受疫情影响,今年我国浮法玻璃出口业务严重受阻,1-10月,浮法玻璃累计出口35.27万吨,同比下降39.4%。

由于海外需求萎缩,大量马来西亚玻璃回流冲击国内市场,导致我国浮法玻璃进口量同比增长超过50%,近几年来首次出现净出口为负的状况。

从以上的分析来看,我认为,今年玻璃行业总体上处于供需紧平衡状态,并没有出现严重的供不应求的状况。

之所以价格暴涨,我个人认为,主要是由于供需节奏被打乱造成的。

年初的大规模冷修后,需求在年中集中爆发,但产能的恢复需要时间,形成了阶段性的供求矛盾。从当前的情况看,这种阶段性的失衡已经修复。

4、玻璃明年的需求不容乐观?

数据显示,1-10月份,规模以上平板玻璃行业营业收入719亿元,同比增长7.8%,利润总额97亿元,同比增长34.3%。可以说,原片厂今年的日子确实过得不错。

展望2021年,行业的好日子还能持续吗?玻璃的价格还能维持目前的高位,甚至继续上涨吗?

我个人对此持谨慎悲观态度。

我认为,明年最大的不利因素来自于房地产企业三道红线的政策限制。

“三道红线”是8月20日监管部门针对房地产融资制定的融资新规。

新规设置“三道红线”将房地产企业分为四档,以控制其有息负债规模的增长。三道红线分别是:

1、剔除预收款的资产负债率不得大于70%;

2、净负债率不得大于100%;

3、现金短债比不得小于1倍。

根据“三道红线”的触线情况,将房地产企业汾谓“红橙黄绿”四挡:

红色档:三道红线均发生触碰,不得新增有息负债;

橙色档:三道红线触碰其中两道,新增有息负债年增速不得超过5%;

黄色档:三道红线中触碰其中一道,新增有息负债年增速不得超过10%;

绿色档,三道红线均未发生触碰,新增有息负债年增速不得超过15%。

根据上市公司公开资料整理发现,TOP30房地产企业大部分面临“踩线”的压力,其中融创中国、中国恒大、绿地控股等龙头企业2019年全部踩线,佳兆业、阳光城等企业触碰两道红线,其余企业或多或少触碰其中一道红线,30家空头房企里面处于绿色档仅有5家。

因此,如果监管新规严格执行,房地产龙头企业的融资将受到强力冲击。

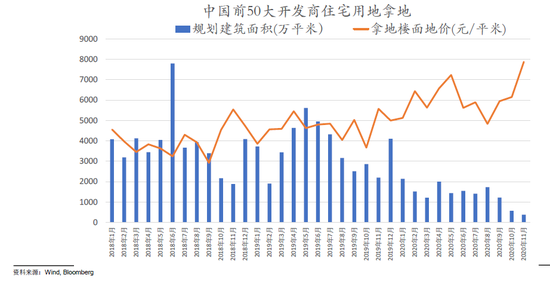

“三道红线”融资新规将于2021年全面实施,房地产企业将致力于降低自身负债率,提高偿债能力以及资金周转以争取不触及红线,受到影响最大的是土地购置。

从数据上来,政策出台后,中国前50大开发商的拿地量,创2018年以来的最低水平。(见下图)

在低土地储备、低开工率的预期下,明年房地产行业对玻璃的需求将有可能出现下滑。作为占玻璃用量70%以上的行业,如果房地产新增开工率出现大幅下滑,对玻璃价格的冲击将是巨大的。

此外,年末海外疫情二次爆发,预期海外房地产、汽车玻璃的需求,在短期内也很难出现明显回升,所以,预计2021年,玻璃出口仍较难有起色。

总之,我个人认为,明年玻璃行业的需求将很难维持今年的势头。

而供应方面,2020年下半年以来,玻璃行业的产能已经较大程度修复,年初集中冷修导致产能不足的情况将不会再出现。从研究机构做的平板玻璃行业的供需平衡表中(下图),我们也可以看出:

预计2021年,平板玻璃行业的供需将处于紧平衡状态,但缺口将大幅缩小。

但有一点值得注意。12月16日,工信部公开对《水泥玻璃行业产能置换实施办法(修订稿)》征求意见。其中最引人注目的一条是:光伏压延玻璃和汽车玻璃项目可不制定产能置换方案,但项目建成投产后企业要履行承诺不生产建筑玻璃。

由于今年光伏玻璃供应紧缺,生产利润更甚于玻璃原片,目前部分全产业链覆盖的大型玻璃龙头企业,已经开始布局转产光伏玻璃。

政策的松绑,或许将加速浮法玻璃企业转产光伏玻璃的进程,届时会不会影响到浮法玻璃原片的供应,使得本来平衡的状态又变得不平衡,这也是一个需要密切关注的因素。

综合以上分析,我个人认为,2021年,玻璃行业的高利润、高价格将很难长期维持。盘面上,我持谨慎看空的观点。当然,还要密切关注房地产新增开工面积等指标,如果实际数据远远好于预期的话,则以上结论不成立,要动态地看待、调整。

扫二维码 领开户福利!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有