2020-11-26 10:08:13 来源:中国证券报-中证网

热点栏目

热点栏目原标题:好消息接踵而至 黑色系昂首奋蹄

张利静 马爽 中国证券报

■ “大宗商品牛市在路上”系列之三

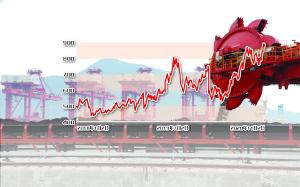

2018年以来国内铁矿石期货主力合约走势图 单位:元/吨数据来源/Wind 新华社图片 制图/苏振

2018年以来国内铁矿石期货主力合约走势图 单位:元/吨数据来源/Wind 新华社图片 制图/苏振投资小贴士:

黑色系期货主要包括上海期货交易所的螺纹钢、热卷期货,大连商品交易所的焦煤、焦炭期货以及已经国际化的品种铁矿石期货。螺纹钢处于黑色产业链的中游,是黑色系的龙头品种。

延迟的旺季、集中释放的需求、偏紧张的供给……多重利好因素共振之下,黑色系品种价格今年自低点反弹以来持续走强,热卷、焦煤、焦炭期货主力自今年低点以来的涨幅均超过了40%,铁矿石期货更是走出了三年的长牛行情,累计涨幅超100%。黑色系股票近期也频频异动。

“三个月之前,我们圈内交流,很多人并不看好钢铁股,最近眼看着一个个涨了上去。”一直想买钢铁股却没下手的私募投资经理李先生遗憾地说。

黑色系品种成香饽饽

今年早些时候,一向爱琢磨的投资者马先生给妻子设置了一个专门“买钢铁”的账户。“我让她全部买成钢铁ETF,不管买多少,亏了算我的,赚了算她的,可惜她不敢买,只投了10万元。”

马先生说:“我自己的账户持仓是两只钢铁股和钢铁ETF,到目前收益大概在20%。只可惜买少了,这一波做多黑色系期货的盈利更多。”

文华财经数据显示,截至11月25日收盘,螺纹钢、热卷、焦煤、焦炭、动力煤期货主力较年内低点分别上涨了28.3%、40.2%、42.1%、56.6%、29.8%。值得一提的是,铁矿石期货自从2018年低点424.5元/吨反弹以来,迄今累计涨幅达107.3%。

A股市场方面,据Wind数据统计显示,自今年出现的最低点以来,已经有3只钢铁股实现了翻倍行情,宏达矿业涨幅369.60%、ST抚钢上涨了277.85%、玉龙股份上涨了171.36%。方大特钢、八一钢铁的涨幅均在40%以上。

产业链业绩大幅改善

在黑色系品种中,铁矿石期货牛市已经走到第三年,涨势尤为明显。山金期货研究所所长曹有明对中国证券报记者表示,其根本原因在于铁矿石供应增速没有跟上需求增速。

“在2018年铁矿石期货价格调整到低位之后,2019年巴西的矿难事故造成铁矿石供给有所下降,国内进入去库存周期。今年年初,受新冠肺炎疫情影响,铁矿石价格一度出现下跌,但随后由于下游需求的快速恢复,铁矿石价格迅速进入上升通道,一个很重要的原因在于受疫情的影响,上游矿山出现了停产停工的现象。”曹有明说。

2018年以来,生铁产量持续创出新高,而且同比增速也在扩大。西南期货高级研究员夏学钊根据跟踪的生铁产量数据发现:“2017年,中国生铁产量在7.1亿吨左右,较前一年增长了1.8%。2018年、2019年生铁产量分别在7.7亿吨、8.1亿吨左右,同比增速分别为3.3%、5.3%。2020年1-10月,中国生铁产量约为7.4亿吨,同比增长4.3%。”

曹有明表示:“近期,市场看好周期品未来走势,很多机构都表示大宗商品将在2021年进入牛市,其实商品早已经进入牛市。随着焦煤、焦炭以及钢材价格的上涨,产业链业绩大幅改善,叠加市场预期发生变化,因此就造成了近期黑色系相关股票的上涨。业绩改善是这类周期品股票能出现上涨的重要条件。”

夏学钊对中国证券报记者分析说,上市公司利润是股票价格的重要影响因素,产品价格又是公司利润的重要因素。不过,往往也会看到黑色系产品价格和黑色系相关股票价格走势不一致的情况。黑色系产品价格上涨并不必然意味着公司利润扩张,如果原料价格上涨幅度过大,利润可能还会被压缩。此外,公司利润并不是主导股票价格的单一因素,宏观背景、资金流动及市场氛围都可以导致股票价格的波动。

近期震荡回调概率较大

展望黑色系后市行情,曹有明表示,目前黑色系商品整体已经处于年内高位,而且即将进入消费淡季,现货需求面临季节性收缩,现货市场的成交也逐渐转淡,主要是下游补库需求支撑着现货价格。从以往季节性规律看,从目前到明年开春,黑色系价格一般表现为高位震荡,回调空间比较有限。对于近月合约来说,由于基差较大,近月合约有望向现货回归,仍可以尝试轻仓做多。2021年春节之后,需要提防价格出现回调的风险。

夏学钊则建议:“目前已是11月下旬,随着冬季来临,钢材特别是建筑钢材下游需求将逐步减弱,黑色系的顶部大概率已经出现,接下来的一段时间,将呈现震荡回调格局。投资者可以根据这一波上涨的高点尝试做空。”

值得注意的是,铁矿石价格波动直接关系着钢厂利润变化,业内人士指出,对原材料进行有效套保的钢厂在这一轮价格上涨中受益更多。“铁矿石作为钢厂生产的最重要原料,其价格上涨无疑将增加钢厂生产成本。在这种背景下,买入套保对于钢厂的生产非常重要,有效的套保可以对钢厂利润形成良好的保护。”夏学钊表示。

曹有明表示,从钢厂角度来看,如果参与套期保值的话,可以有效地降低铁矿石的采购成本,因为最近几年,铁矿石期货一直深度贴水,仅贴水这一项,就能非常有效地降低钢厂原料的采购成本。由于提前进行了买入套保,还可以有效降低铁矿石价格上涨的影响,提前锁定原材料成本。因为这个市场整体是牛市,价格整体上不断上扬,早采购比晚采购更占有优势。

机构观点集萃

国投安信期货:近期澳、巴等海外发运量下降,港口库存环比继续小幅下降。此外,国内钢厂利润持续回升下存在一定补库需求。近日天气转冷导致成材消费高位下滑,也对铁矿石后期需求预期及市场情绪形成压制,预计短期走势将以震荡为主。

南华期货:目前钢材利润回升明显,但第四季度钢厂例行检修比较集中,且天气转冷,下游需求或将受到影响,预计铁矿石需求或偏弱运行。后续仍需观察终端需求对铁矿石价格的带动作用。

美尔雅期货:本周供需双双下滑。供给方面,海外矿石发运量下降;需求方面,产能利用率维持在90.25%,但高炉铁水产量下降。铁矿石自身的基本面宽松趋势有所转折。

华泰期货:目前铁矿石市场供需格局偏宽松,钢厂利润大幅好转对铁矿石价格产生一定的支撑作用。市场已逐步意识到,2021年上半年,铁矿石仍将继续出现供需缺口。

扫二维码 领开户福利!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有