2020-08-23 18:07:01 来源:新浪财经-自媒体综合

原标题:再论消费和科技的高估值——哪些能维持?哪些有风险?【天风策略重要深度】

来源:分析师徐彪

摘要

核心结论:

1、‘诗和远方’的长期方向,并没有太多分歧,背后是产业结构的变迁:1973年以来美股73年至今,年化收益率高的行业主要集中于消费与科技,比如航空和国防+10.9%、软件和计算机服务+10.8%、一般零售业+9.8%、电子电器设备+9.4%、卫生保健+9.3%等。日本经济社会、股市发展与美国不可同日而语,但股市长期收益率最高的板块依然是消费与科技。1973-2019年,日本股市中年化收益率最高的三个行业:卫生保健(+5.8%)、食品饮料(+4.7%)、科技(+4.5%);因此,中长期来看,把A股的核心配置放在消费和科技的方向中,分歧不大。只是短期来说,这些板块大多面临估值“贵”的现实问题。

2、什么因素导致了泡沫的形成、最终就会因为这个因素的逆转导致泡沫的破灭。针对当前科技板块和消费板块面临的高估值情况,我们要分别从影响其板块估值泡沫的核心因素去思考:①从美日的经验来看,对于盈利稳定的消费板块,宏观贴现因子的变化对消费板块的估值泡沫变化影响较大;②而对于盈利和产业周期波动更大的科技板块,宏观因子往往不是决定其估值波动的决定因素,产业周期的起落是科技板块估值泡沫变化的核心因素。(详见正文中的数据论证)

3、对于A股的消费核心资产,近年来的估值大幅提升,主要来自两个方面:

(1)估值模型:17年以来,外资持续流入,挑选了一批中国最核心的资产,近似当做能够永续增长的公司,于是估值体系经历了从重视增长的PEG,到重视稳定性的DCF的变迁。

(2)贴现因子:在全球流动性宽松、利率接近0的背景下,全球资金的机会成本大幅下降、所要的投资回报率目标也降低,于是对应的是贴现率因子的下降,而在DCF或者DDM的模型中,贴现因子对估值的影响极其敏感(估值测算表详见正文)。

4、因此,向前看,对于A股消费核心资产的高估值,我们的结论是:

(1)在全球宏观因子出现显著变化之前,A股的消费核心资产仍然是合意的底仓品种,估值具备持续维持高位的条件。

(2)未来如果全球出现政策收缩、利率上行、美元升值的宏观变化,相比于20世纪70年代高通胀高利率下的“漂亮50”的情况,当前A股核心消费股的估值消化过程可能会更加温和,考虑到外资长期流入的趋势仍然没有结束,即使核心资产出现一定幅度的杀估值,其估值回落的幅度也可能很有限或者更多是阶段性的。

5、对于A股的科技股而言,在当前的高估值背景下,未来股价可能会面临分化,后续景气度能够快速提升的板块将继续对高估值保持容忍度。不管是买入估值对未来股价表现敏感度的测试,还是同一贴现率下不同产业周期企业的假设,我们发现:

(1)对于成长期企业(增速>30%),买入估值对未来一年股价区分度不强,最终都是表现最好的公司;

(2)对于稳定期企业(增速在0-30%),买入估值对未来一年股价区分度较强,买入估值较低的板块未来一年表现要好于买入估值较高的板块;

6、寻找仍然处于成长期的科技企业,我们建议以渗透率大概率底部提升为线索,关注两个维度:

(1)第一维度:全球范围内销量提升带动渗透率提升的新能源汽车和无线耳机;

(2)第二维度:国内大循环为主背景下国产化率提升的军工上游(原材料、零部件)、信创(芯片、操作系统、办公软件)、半导体设备等生产线设备。

在近期的《50年复盘:美股的诗和远方如何消化高估值?》、《50年复盘:日股的诗和远方如何消化高估值?》报告中,我们回溯了过往50年美股、日股的消费和科技板块,估值发生泡沫、泡沫被刺破、以及消化估值的过程。

回到A股,从下图可以看出,在黄色区域,上半年表现不错的科技与消费板块均面临估值分位数较高的情况。不管是黄色区域左侧处于科技产业周期中的科技板块,还是黄色区域右侧盈利较为稳定的消费板块,PB历史分位数大多在70%以上,电子与食品饮料甚至达到90%。

好的东西都很贵,在这种情况下,A股‘诗和远方’的高估值,未来将如何演绎?哪些估值能维持、哪些估值有风险?

01

‘诗和远方’的长期方向,并没有太多分歧,背后是产业结构的变迁

在前两篇报告中,我们看到美股73年至今,年化收益率高的行业主要集中于消费与科技,比如航空和国防+10.9%、软件和计算机服务+10.8%、一般零售业+9.8%、电子电器设备+9.4%、卫生保健+9.3%等。期间纵然有繁荣、起伏与回归,但消费与科技的表现穿越了周期。

日本经济社会、股市发展与美国不可同日而语,但股市长期收益率最高的板块依然是消费与科技。1973-2019年,日本股市中年化收益率最高的三个行业:卫生保健(+5.8%)、食品饮料(+4.7%)、科技(+4.5%);年化收益率最低的三个行业:基本资源(+1.0%)、金融服务(+1.6%)、石油和天然气(+1.7%)。

行业表现的背后体现的是时代脉络及产业变迁。从宏观产业结构看:

美国方面,1950年以来,行业增加值占GDP的比重趋势性提升的行业有:金融地产、专业和商业服务、教育医疗、信息业、餐饮业;占比趋势性回落的行业有:批发零售、制造业、建筑业、运输仓储、农业、采掘业等。

日本方面,战后主导产业变迁经历:①经济恢复阶段(46-60年):能源部门;②高速增长阶段(60-73年):重化工业;③稳定增长与泡沫阶段(73-90年):消费业及精密制造业;④泡沫崩溃与恢复阶段(90年至今):消费服务业及精密电子与材料等。

02

消费品估值:全球宏观因子的变化,决定了消费核心资产的估值中枢

2.1.估值体系迁移过程中,宏观因子成为A股消费板块的重要影响因素

在报告《50年复盘:美股的诗和远方如何消化高估值?》中,我们回顾了美股“漂亮50”在70年代估值消化的过程。自1973年开始,此前表现优秀的“漂亮50”估值下杀了近80%,而其盈利增速较估值下杀前并无较大的变化,整个1970年代仍然稳定在15%-20%附近。这也表明,对于微观盈利能力较为稳定的消费板块,宏观利率环境、贴现因子成为影响估值泡沫变化的重要影响因素。

而从70年代的美国国债利率变化也可以看出,石油危机引发的滞胀与自1972年开始回升的10年期国债收益率最终演变成压制“漂亮50”估值的重要因素。从1973年到1983年的十年中,美债收益率从6%飙升到14%,导致“漂亮50”的估值从43倍大幅回落到不到10倍。

回到A股的消费品公司,在外资持续流入的背景下,随着A股估值体系的变迁,宏观贴现因子也逐渐成为A股消费板块估值的重要影响因素。在此前的A股估值体系中,投资者更加关注短期的业绩增速g,PEG的估值体系深入人心,短期增速决定估值波动,与贴现因子关系不显著。但自2017年外资开始以几乎不变的斜率流入A股以来,外资挑选了A股中的一部分核心资产,特点是ROE具备稳定性和可持续性,于是这部分公司被认为是A股中最有可能实现“永续增长”,并且可以按照DCF或DDM折现模型来估值的股票。从目前外资持股结构来看,食品饮料、医药生物、家电等消费板块持股市值占比加总接近40%。

在DCF或者DDM的估值体系下,当消费股的业绩和ROE相对稳定时,贴现率因子的下降,将会非常显著的提升消费板块理论估值的上限。我们以几支白马A股为例,如下表假设,在9%的贴现率要求下,茅台在ROE分别为30%、25%和20%的三阶段下,理论PE为32.1倍;而在保持三阶段ROE水平不变的情况下,如果贴现率下降至7%,则理论PE上升至54.6倍。利用同样的方法,我们可以计算出在9%贴现率下海天、美的理论估值为40.2倍和18.7倍,而当贴现率要求降至7%时,海天、美的的理论PE升至74.1倍、29.3倍,理论估值上限提升较为显著。

2.2. 在全球宏观环境出现显著变化之前,较低的贴现因子仍然会对A股消费核心资产的估值形成支撑

在疫情对全球经济冲击持续的情况下,未来1-2年零利率和低增长是大的宏观背景,全球资金继续维持较低的机会成本和较低的资产回报率目标,外资持续流入的过程也就意味着更低的低贴因子和更高的消费核心公司估值上限。从新冠疫情全球新增确诊病例数来看,尽管单日新增已经不在继续上升,但在近一个月仍然维持在20万例/日左右,这也进一步印证了疫情冲击可能在未来将会常态化。根据IMF预测,在低基数影响消退后,2022年美国GDP增速将会降至1.56%,而直到2024年都将远远低于2019年的GDP增速。而考虑到疫情冲击的持续性,未来这一数值可能进一步下调。

在这种情况下,出于稳定经济的要求,未来一到两年,美联储全面猛烈加息缩表的可能性不是很大,宏观背景大概率是全球零利率和低增长,市场将不断降低预期回报目标,并把视角放在公司更长期的业绩稳定性和可持续性上。而更低的预期回报目标,意味着更低的贴现率水平,这也提高了拥有相对较高且稳定盈利增速的A股核心消费品公司的估值上限。

对于消费品公司,不管是过去50年的美股、日股还是近20年的A股,业绩的波动性相较于宏观因子的波动性都更小,因此,在永续增长的贴现模型中,当现金流和分红较为稳定的时候,影响估值大幅波动的更多是贴现因子。因此我们推断,阶段性导致A股消费品公司出现估值挤泡沫的因素,也可能是全球宏观因子的变化,比如美联储加息、缩表、美元进入大幅升值通道,在此背景下,索要的资产回报率目标提升,贴现因子上升,全球资金可能从新兴市场回流美元资产、从权益类资产回流固收类资产。

虽然外资流入A股会阶段性被全球宏观环境的变化打断,但是更长期来看,从流入空间的角度出发,未来外资继续加配核心资产的趋势还没有结束,这都会对优质的消费公司形成估值支撑。截至Q2,根据央行数据,全部外资(北上+Qfii等)共持有A股市值2.46万亿,占全部A股市值的3.55%、占流通A股市值的4.74%。而如果考虑广义的中国资产,除去A股上市公司外,中国还有大量优质资产在其他交易所上市,比如中概股、港股中资股,经过我们测算,外资持股占总市值(全部中国上市资产)比重约6.2%。而横向比较来看,即使计算广义上的中国资产,外资持股占比在全球范围内仍然较低,不仅低于美、日等发达国家,和巴西等新兴国家相比也差距较大。因此,再考虑MSCI纳入因子仅提升至20%,外资流入的空间仍然较大,这也将对中国的核心资产估值形成长期支撑。

核心结论:①在全球宏观因子出现显著变化之前,A股的消费核心资产仍然是合意的底仓品种,估值具备持续维持高位的条件。②未来如果全球出现政策收缩、利率上行、美元升值的宏观变化,相比于20世纪70年代高通胀高利率下的“漂亮50”的情况,当前A股核心消费股的估值消化过程可能会更加温和,考虑到外资长期流入的趋势仍然没有结束,即使核心资产出现一定幅度的杀估值,其估值回落的幅度也可能很有限,或者更多是阶段性的。

03

科技股估值:宏观因子不是核心矛盾,产业周期的爆发可以提升科技公司的估值容忍度

3.1.产业周期的兴衰是科技板块估值起落的核心因素

从美日的经验来看,科技产业周期是决定科技板块估值泡沫大小的重要因素。在20世纪90年代的科网周期,美股与日股的科技板块均经历了一轮显著上涨的过程,日股科技业指数在92年-99年上涨幅度达到490%,美股的软件和计算机服务及硬件与设备同期涨幅均在1000%以上。而在2000年之后,随着产业周期的回落,科技股普遍面临较大的估值消化压力,美股软件、计算机服务设备以及硬件设备2000-2019分别上涨163%和46%,而日股的科技行业指数则在同期下跌64%。

具体以美股科网泡沫(95-00)为例:纳斯达克在95年开始进去提估值的周期,背后是产业周期的爆发(信息通信技术产业占GDP比重快速提升),随后在1999年推升了纳斯达克超额收益的大幅抬升,而在此过程中,美联储连续加息(但影响并不显著),泡沫的破灭在2000年3月,主要是此间公布的年报不及预期、造假事件等最终成为刺破泡沫的导火索。

以上表明,在产业周期向上阶段科技板块享受盈利与估值的双击,但在产业周期回落阶段,特别是在生命周期切换过程中(成长->稳定->衰退),可能面临较大的估值消化风险,而这一过程与宏观因子(利率、通胀、GDP)关联度并不大。

对于A股的科技板块而言,产业周期(而非宏观因子)同样是影响估值泡沫的重要因素。随着4G牌照在2013年下发与移动基站设备建设进入高峰,中国正式进入4G时代,A股的科技板块也正式进入到快速增长阶段:2013-2015年间通信、计算机、电子、传媒板块分别上涨201%、360%、237%、310%,估值和盈利迎来了戴维斯双击(电子盈利+49%、估值+103%,计算机盈利+191%、估值+58%,通信盈利+67%、估值+102%,传媒盈利+109%、估值+96%)。与此同时,在2013年科技板块行情启动时,shibor3个月利率甚至还在一路走高至5%以上,这也进一步验证了在大的产业周期展开之时,宏观因子对于科技板块的影响较弱,而产业周期是决定科技板块估值泡沫大小的重要因素。

随着4G产业周期进入尾声,产业链红利的耗尽与并购重组政策的收紧,使得产业周期进入衰退期,科技板块则普遍进入估值与盈利双杀阶段。2016-2018年间,通信下跌43%(盈利-48%,估值+9%),计算机下跌58%(盈利-55%,估值-7.11%),电子下跌36%(盈利+64%,估值-61%),传媒下跌67%(盈利-162%,估值-154%)。

3.2.处在不同发展阶段的科技板块估值上限不同

我们在此前的报告中曾经分析过买入估值水平与股价表现敏感度的情况:

①在下图红色方框(前三行),对应处在成长期的企业(未来一年业绩增速>30%),买入估值高低,对未来一年估计涨跌幅没有区分度,都是全部A股中表现最好的公司;

②在下图蓝色方框(中间三行),对应处在稳定期的企业(未来一年业绩增速0-30%),买入估值高低,对未来一年股价表现具有强区分度,买入估值较低的板块,未来一年显著好于买入估值较高的板块;

③在下图绿色方框(最后四行),对于处在衰退期的企业(未来一年负增长),无论买入估值高低,未来一年股价表现均较差。

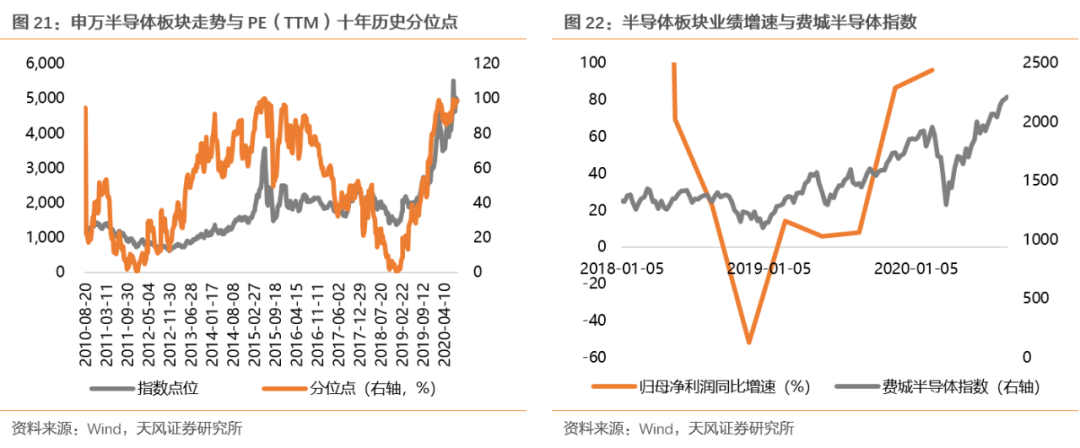

过去一年,类似上图前三行的典型例子就是半导体板块。自2019年半导体周期回暖以来,费城半导体指数持续回升,半导体板块业绩也从底部开始改善,业绩增速在2019年年报上升至87%,PE(TTM)历史分位(十年来)也上升至80%。但在强产业周期的支撑下,半导体板块的业绩增速仍然在进一步快速增长,2020Q1继续回升至96%,这也推升了其PE(TTM)继续上升。

因此,对于未来不同增速区间的公司(不同成长性),其未来股价表现,与买入估值的敏感度不同。

从理论估值模型中,我们也可以得到类似的结论,在当前科技板块普遍估值水平较高的情况下,对应处在不同产业发展阶段的企业,理论估值水平(估值容忍度)也不同。我们同样做一个具体的假设,在贴现率8%的水平下,按照三阶段发展进行理论PE计算:

初创期:假设3年CAGR 80% + 5年CAGR 30%,则当前的理论PE有253倍;假设3年CAGR 50% + 5年CAGR 30%,则当前的理论PE有117倍;

成长期:假设3年CAGR 50% + 5年CAGR 20%,当前的理论PE有194倍;则假设3年CAGR 30% + 5年CAGR 20%,则当前的理论PE有87倍;

稳定期:假设ROE稳定在25%,则当前的理论PE有38倍;假设ROE稳定在15%,则当前的理论PE有19.4倍;

衰退期:假设ROE从25%衰退至10%,则当前的理论PE有19倍;假设ROE从15%衰退至8%,则当前的理论PE有14.7倍。

其中,初创期和成长期的企业理论估值可以达到200倍PE,而在稳定期和衰退期的企业理论PE则迅速回落至40倍甚至20倍以下。由此可见,尽管当前科技板块面临高估值的压力,但是板块内部未来可能会分化,对于正处在产业周期成长期的企业来说,可能会继续享受高估值溢价,而进入到稳定期和衰退期的板块来说,可能面临较大估值消化压力。

3.3. 渗透率大概率底部提升的科技板块未来业绩快速提升概率较高,将享受更高的估值上限和相应更大的估值容忍度

在上文我们分析了产业周期影响产业周期估值泡沫的影响因素,而在不同产业发展阶段的企业,则面临不同的理论估值上限。在科技板块普遍估值较高的情况下,我们认为应该从渗透率底部提升的角度,去挖掘正处在成长期、可以享受高估值上限的科技板块,主要包含以下两个方向:

(1)全球范围内销量渗透率提升方向:新能源汽车与无线耳机。

(2)国产替代化渗透率提升方向:军工上游(原材料、零部件)、信创(芯片、操作系统、办公软件)、半导体设备(等其他生产线设备)等。

一方面,在全球新能源汽车产业周期与全球5G产业周期共振的情况下,新能源汽车与无线蓝牙耳机有望随着销量提升而迎来渗透率的快速提升。根据中国储能网数据,2019年全球新能源汽车销量为220万辆,市场份额大概在2.5%左右;而2019年我国汽车销量2577万辆,其中新能源汽车销量120.6万辆,新能源汽车渗透率仅为4.68%。根据工信部新能源汽车产业发展规划(2021-2035年),2025年新能源汽车渗透率将达到25%,预计国内未来新能源汽车市场增长空间广阔。

此外,根据天风电子团队在《AirPods Pro 发布持续引爆市场,TWS 有望成为标配》中预测,预计2021年全球TWS耳机市场规模达到270亿美金,渗透率有望超过50%。随着未来TWS续航、音质、降噪、防水等性能进一步提升,未来有望继续渗透成为手机外另一标配,苹果和安卓相关TWS供应链有望受益。

另一方面,在国内大循环为主的背景下,从完善对外依赖度较高的产业链安全角度,军工上游(原材料、零部件)、信创(芯片、操作系统、办公软件)、半导体设备等板块将随着国产替代化程度提升而提高渗透率。

军工领域,考虑到美国bis将军工央企列入禁止名单,国产替代对应首先是军工电子元器件领域,如红外探测器、被动元器件、功率器件、逻辑类集成电路;此外我国对外采购民航飞机、通用直升机等航空主机产品和其维修物料占GDP比例达0.5%,或将受益实现部分国产航空民用飞行器对国外产品的替代,目前较为成熟的为支线民航飞机、直升机、航空机体维修耗材等。

信创领域,硬件看芯片,软件看操作系统、办公软件。信创领域的国产替代同样是一个循序渐进的过程,但中长期看市场容量巨大,国内头部厂商将持续受益于国产化推进。短期来看,涉及国家安全的党政办公系统国产替代有望取得进展。5月以来运营商、国有大行的招标情况也显示,党政办公系统的招标情况超出市场预期。其中具有代表性的事件是中国电信发布的2020年服务器招标集采情况,全国产化的H系列(CPU类型为鲲鹏920系列或中科曙光海光系列的处理器)占比19.86%。首次进行全国产化服务器招标即获得19.86%的比重,或预示服务器国产化替代进程加快。

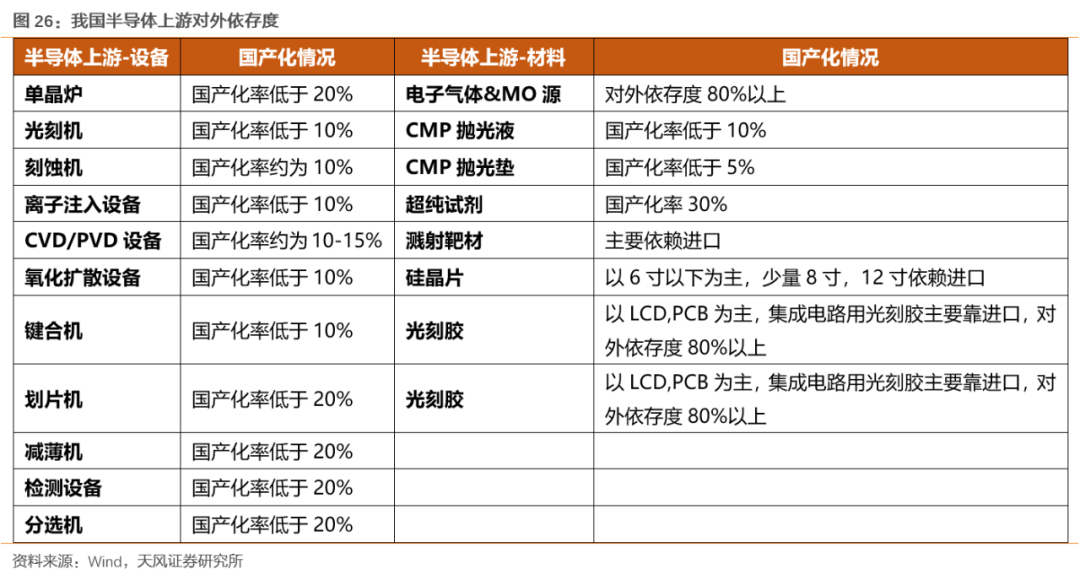

半导体设备,半导体设计作为去年以来表现最好的科技板块之一,主要得益于行业本身景气度向上,需求端的拐点大概也出现在19年初。因此设计领域都取得了不俗的涨幅,相对而言,上游设备类的国产替代逻辑还未充分演绎。而目前我国主要的半导体设备国产化率都在20%以下,中长期来看空间非常广阔。

04

核心结论

1、‘诗和远方’的长期方向,并没有太多分歧,背后是产业结构的变迁:1973年以来美股73年至今,年化收益率高的行业主要集中于消费与科技,比如航空和国防+10.9%、软件和计算机服务+10.8%、一般零售业+9.8%、电子电器设备+9.4%、卫生保健+9.3%等。日本经济社会、股市发展与美国不可同日而语,但股市长期收益率最高的板块依然是消费与科技。1973-2019年,日本股市中年化收益率最高的三个行业:卫生保健(+5.8%)、食品饮料(+4.7%)、科技(+4.5%);因此,中长期来看,把A股的核心配置放在消费和科技的方向中,分歧不大。只是短期来说,这些板块大多面临估值“贵”的现实问题。

2、什么因素导致了泡沫的形成、最终就会因为这个因素的逆转导致泡沫的破灭。针对当前科技板块和消费板块面临的高估值情况,我们要分别从影响其板块估值泡沫的核心因素去思考:①从美日的经验来看,对于盈利稳定的消费板块,宏观贴现因子的变化对消费板块的估值泡沫变化影响较大;②而对于盈利和产业周期波动更大的科技板块,宏观因子往往不是决定其估值波动的决定因素,产业周期的起落是科技板块估值泡沫变化的核心因素。(详见正文中的数据论证)

3、对于A股的消费核心资产,近年来的估值大幅提升,主要来自两个方面:

(1)估值模型:17年以来,外资持续流入,挑选了一批中国最核心的资产,近似当做能够永续增长的公司,于是估值体系经历了从重视增长的PEG,到重视稳定性的DCF的变迁。

(2)贴现因子:在全球流动性宽松、利率接近0的背景下,全球资金的机会成本大幅下降、所要的投资回报率目标也降低,于是对应的是贴现率因子的下降,而在DCF或者DDM的模型中,贴现因子对估值的影响极其敏感(估值测算表详见正文)。

4、因此,向前看,对于A股消费核心资产的高估值,我们的结论是:

(1)在全球宏观因子出现显著变化之前,A股的消费核心资产仍然是合意的底仓品种,估值具备持续维持高位的条件。

(2)未来如果全球出现政策收缩、利率上行、美元升值的宏观变化,相比于20世纪70年代高通胀高利率下的“漂亮50”的情况,当前A股核心消费股的估值消化过程可能会更加温和,考虑到外资长期流入的趋势仍然没有结束,即使核心资产出现一定幅度的杀估值,其估值回落的幅度也可能很有限或者更多是阶段性的。

5、对于A股的科技股而言,在当前的高估值背景下,未来股价可能会面临分化,后续景气度能够快速提升的板块将继续对高估值保持容忍度。不管是买入估值对未来股价表现敏感度的测试,还是同一贴现率下不同产业周期企业的假设,我们发现:

(1)对于成长期企业(增速>30%),买入估值对未来一年股价区分度不强,最终都是表现最好的公司;

(2)对于稳定期企业(增速在0-30%),买入估值对未来一年股价区分度较强,买入估值较低的板块未来一年表现要好于买入估值较高的板块;

6、寻找仍然处于成长期的科技企业,我们建议以渗透率大概率底部提升为线索,关注两个维度:

(1)第一维度:全球范围内销量提升带动渗透率提升的新能源汽车和无线耳机;

(2)第二维度:国内大循环为主背景下国产化率提升的军工上游(原材料、零部件)、信创(芯片、操作系统、办公软件)、半导体设备等生产线设备。

风险提示:宏观经济风险,国内外疫情风险,业绩不达预期风险等。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告《策略·深度专题:再论消费和科技的高估值——哪些能维持?哪些有风险?》

对外发布时间2020年8月23日

报告发布机构天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

刘晨明SAC 执业证书编号:S1110516090006

李如娟SAC 执业证书编号:S1110518030001

许向真SAC 执业证书编号:S1110518070006

赵 阳SAC 执业证书编号:S1110519090002

联系人吴黎艳

扫二维码 3分钟开户 紧抓牛市回调良机!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有