2020-08-23 16:07:00 来源:新浪财经

文/魏天谌

在过去的一个季度中,美股市场上几乎所有原本看空的基金经理都开始看涨,市场情绪极其乐观。简单来说,“空头都死绝了”。

3月暴跌见底以来,标普500指数已经反弹了52%,整体市值增加了13万亿美元,约是2019年美国GDP的近7成。

在如此剧烈的反弹面前,空头们纷纷黯然退场。据彭博报道,目前美国对冲基金的空头头寸是16年来的最低水平。尽管面对经济衰退、企业利润停滞和总统大选前景不佳等不利因素,原本持怀疑态度的专业投资者也放弃逆势而为,开始买入股票。

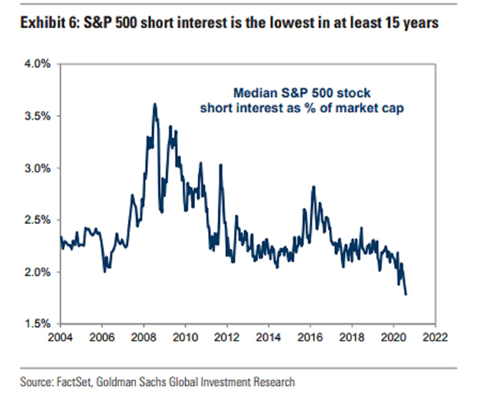

高盛的数据显示,在八月初,标准普尔500指数的平均空头利息仅占市值的1.8%,这是自2004年以来的最低水平。除能源以外的所有主要板块的看空头寸都在过去15年来的最低位。

(来源:FactSet和高盛)

无论在何时,做空永远是一件不容易的事。但是,空头的退场不代表着关于市场泡沫的争议已有定论。事实甚至相反,空头平仓反而进一步推动市场上涨,酝酿了更大的泡沫的形成。

回想2000年的互联网泡沫时期,当时绝大多数对冲基金在1998年和1999年两年中,只有五个星期没有在做空标准普尔500期货。然而,他们都在2000年因为市场的疯狂上涨被迫平仓,承受了巨额损失。

接下来,才是市场的崩盘。20年前互联网泡沫破碎之后,纳斯达克跌幅超过70%,标普500也下跌近50%。

这次空头回补(short covering)对于市场的影响尤其明显。卖空者押注股票价格会下跌,几个月前借入和卖出股票,现在由于市场涨势凶猛,只能回购股票以平仓其现有的空头头寸。

自3月份市场触底以来,高盛一篮子“最不受欢迎的股票”价格几乎翻了一番,涨幅几乎是标普500指数的两倍。Charlie McElligott公司的追踪商品交易顾问(CTA)基金的模型显示,3月9日全球股票期货的 “最大空头”中,后来已有约7000亿美元的空头头寸现在转为净多头。这都说明了空头们相继被迫平仓,加剧了股票的上涨。

一旦大多数空头完成头寸平仓并回购股票,由空头回补推动的反弹趋势也会减弱。现在的状况有些类似2000年互联网泡沫破碎前夕的场景,当所有的空头都“绝种”了,意味着所有人都已买入,市场情绪极为乐观,美股估值处于极端高位,但失去了进一步上涨的动能。

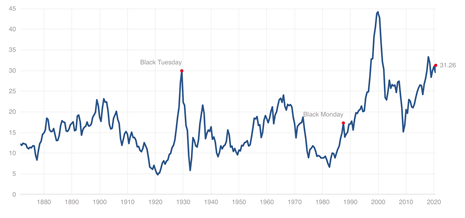

2000年席勒市盈率一度达到40倍,市场一片欢腾,而如今的席勒市盈率在31倍左右,虽然处于历史高位但仍然低于互联网泡沫时期的最高书评。大家想知道的问题是,市场还有进一步上涨的空间吗?

(席勒市盈率)

值得注意的是,乐观的市场情绪和历史高估值水平并不意味着市场面临下行风险。1998年初时,席勒市盈率超过30倍,市场仍然继续上涨,这是因为当时经济基本面仍然向好,企业利润率仍有增长空间,因此市场持续上涨至2000年,经济面临衰退风险,这才最终崩盘。

今天美国面临的情形与1998年截然不同。经济已经陷入衰退,尚未出现复苏迹象,就业持续恶化,收入和信贷这两个美国居民消费的来源均出现严重问题,经济复苏正在失去动能;加之政府救助不力,开始削减和延迟对普通群众的补助,使其消费能力更加受限,对基建等公共投资也迟迟不行动,更加阻碍经济复苏。这一系列后果最终将在企业盈利中体现出来,目前投资者对于盈利V型反弹的预期大概率将破灭。

在这样的背景下,金融市场依靠流动性与市场情绪推动,却与基本面严重脱钩,泡沫正在进一步加重,风险依然高企。历次经济衰退中,每每泡沫吹起之后都会破碎,股市最终都会被基本面拉回现实。

本轮空头的退场,也许才是全新章节的开始。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有