2020-07-08 10:07:03 来源:期货日报

热点栏目

热点栏目6月30日商务部发布公告,关税配额外食糖的进口启用报告制度。原糖加工生产型企业应向中国糖业协会备案,食糖进口国营贸易企业和其他企业应向中国食品土畜进出口商会备案。

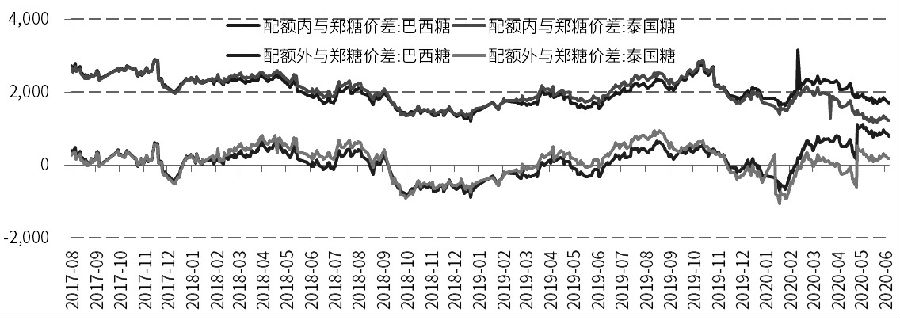

图为巴西、泰国进口糖利润变化(单位:元/吨)

图为巴西、泰国进口糖利润变化(单位:元/吨)6月30日,商务部公告将关税配额外食糖纳入《实行进口报告管理的大宗农产品目录》,自2020年7月1日起实行进口报告管理。政策发布后,郑糖短暂上攻,但随后快速回落,市场对于政策的解读不一,存在分歧。

进口政策梳理

从国内近十年的数据来看,食糖年度进口量高峰出现在2015年,为485万吨。自2011年开始,随着国际糖价不断下挫,内外价差开始拉大,进口量也随之逐步增加。2011年进口量292万吨,2012年增至375万吨,2013年则超过450万吨。可以说进口增加对国内糖价走跌的推动作用非常明显。2014年11月,关税配额外食糖纳入自动进口许可管理,2014年食糖进口量回落至349万吨。

而随着政策落地,国内外糖价出现劈叉走势,内强外弱格局确立。在内外价差不断拉大的情况下,食糖进口量再度增加,2015年进口量攀升至485万吨的天量水平。广西糖业协会申请保障措施调查,2017年5月开始实施保障关税,配额外关税上调至90%,随后逐年降低5%。在此情况下,食糖进口量得到有效控制,回落至300万吨水平上下。

2020年5月23日开始,保障性措施不再继续实施,食糖配额外关税由85%直接恢复到50%,这使得进口成本出现断崖式下跌。以12美分/磅的原糖价格以及0.08美分/磅的升贴水计算,巴西配额外进口成本从5181元/吨下跌至4267元/吨,降幅在900元/吨之上。相对于国内现货来说,配额外进口利润窗口打开。这使得市场对于进口数量控制的关注度不断升温。6月30日商务部发布公告,关税配额外食糖的进口启用报告制度。原糖加工生产型企业应向中国糖业协会备案,食糖进口国营贸易企业和其他企业应向中国食品土畜进出口商会备案。

郑糖走势展望

目前,市场对于进口报告制度后续执行情况的预期分歧较大,悲观的预期是当前政策下等于进口全部放开,而相对乐观的预期是仍会在总量上有所控制。那么,这两种预期会带来怎样的影响呢?

如果后续政策执行情况与悲观预期一致,国内食糖进口量会不断上升,进口总量或达到此前高点水平。可以确定的是,内外盘联动将更紧密,糖价的参考上限将转为配额外进口成本。以目前远月合约价格来看,对比巴西配额外进口成本存在500元/吨以上相对丰厚的盘面利润,后期远月合约将向配额外进口成本靠拢,远月合约价格仍有一定下行空间。

如果后续政策执行情况与乐观预期一致,在进口量增加的情况下,配额的批复难度加大,全年进口总量预计控制在满足国内需求的水平。以当年年度的产量与消费来看,供应缺口大约为400万吨,进口量大概率控制在400万吨以内。目前,市场对食糖进口增加的预期已经消化得较为充分,因此郑糖远月合约大幅下跌的可能性很低。三季度为传统销售旺季,糖价仍有上行机会。

对于近月2009合约来说,无论政策如何变动,从目前来看影响都不大。郑糖近月合约价格走势将更多体现新疆糖的销售进度以及持仓的变化。

此外,由于进口政策实施对于国内食糖产业格局将带来深远影响,政策推出后,如果市场反应超过政策预期,存在政策变更的可能,这对市场将带来较大的影响。

综合来看,短期内,政策执行情况以及政策是否变动都会浮出水面,郑糖面临方向选择。策略上,可以尝试做多白糖期权波动率,不过目前IV偏高,可等IV回落后进场。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有