2020-05-24 16:07:22 来源:新浪财经-自媒体综合

原标题:应对尾部风险

来源: 新时代策略

策略观点:应对尾部风险

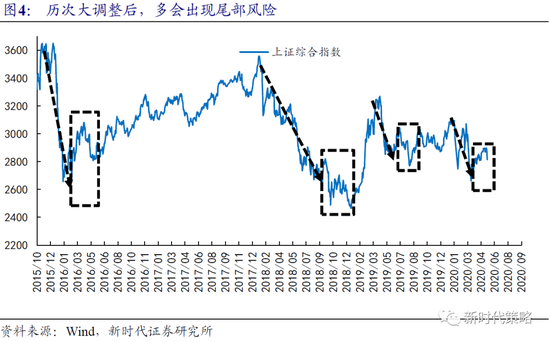

我们在前期报告《5月尾部风险》中明确提示过,支撑反弹的三大驱动力是“仓位回补+博弈两会+复工预期”,前两个力量的减弱会带来“5月尾部风险”。直接催化剂是:(1)两会政策定力较强,没有超预期的刺激;(2)中美关系,由于这些风险不是新增的风险,而是之前风险的再次演绎,预计不会动摇市场中长期的配置资金,但会洗出大部分短期博弈资金,影响可能是月度的,6月初市场会迎来较好的加仓时点。

(1)两会低于博弈性资金的预期。每年的两会都会有政策预期,2020年由于疫情的冲击,政策预期尤为强烈,这种只放大短期变化,而忽略长期变量的预期一般都会落空。虽然这一次两会没有提具体GDP增速目标,但恰恰反应了我们更关注长期目标的政策取向。2008年4万亿之所以大力推动基建投资,是因为站在2008年来看,基建投资依然不够饱和,是符合长期目标的,短期稳增长和长期目标重叠,自然会导致力度超预期。而现在的政策目标是,更强调经济的效率和转型,淡化GDP目标。长期目标和短期目标的不同,导致虽然会有稳增长的政策,但力度上都是温和的。这一次两会中GDP、赤字率、房地产等政策,均没有大超预期,反应了政府层面对经济短期韧性的信心。短期可能会带来市场5月的尾部风险,但是长期的改革政策可能会超预期,特别是股市政策。

(2)A股弱于美股的原因。美股虽然反弹30+%,比A股反弹幅度(10%)大很多,但按照比例上并不比A股多很多。美股3-4月涨幅/2-3月最大跌幅=70%,A股3-4月涨幅/3月最大跌幅=65%,A股3-4月涨幅/2-3月最大跌幅=50%。

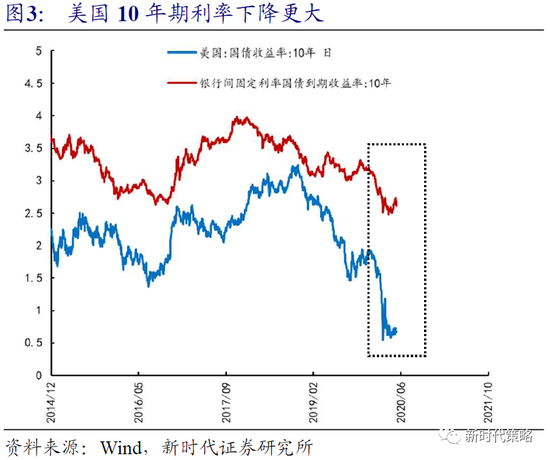

我们认为中美股市的反弹中很大一部分原因是恐慌减仓后,投资者逐渐回补仓位的影响。由于美股跌幅更大,回补的力度也会更大。另一个广为流传的解释是,美股涨幅更大是因为美国央行货币宽松的力度更大,特别是很多非常规的政策。但是从中美国债利率来看,这种差异并没有很大,中美1年期利率下降的幅度其实相差不大。美国10年期利率下降幅度比中国更大,这可能反应的是投资者对美国经济预期更谨慎。综合来看,我们认为,美国反弹幅度比中国更大,主要原因是之前跌幅大,仓位回补的空间也更大,次要原因才是流动性的差异。

(3)短期策略:如何应对这一次尾部风险。市场进入了尾部风险期,尾部风险期的利空一般都是之前大家利空的再演绎。但是由于3月下旬以来,投资者仓位回补得比较充分,部分博弈性资金可能会减仓,由此带来尾部风险。如果考核周期很长,或者已经找到了新的板块配置逻辑,是可以越跌越加的,但是如果考核周期不是非常长,建议等待一段时间,较早的大幅加仓时间点可能是6月初。

行业配置建议:从基本面来看,未来的重点是观察各行业从疫情中恢复的速度,考虑到国内经济可能会领先全球经济的复苏,建议关注国内消费。近期多个地方政府出台了稳定消费的政策,我们认为,类似的政策可能会继续出台,对消费的正面影响大概率还没结束,建议继续超配,并重点关注可选消费(家电、汽车)。6月以后,市场的风格将会更加关注资金和行业数据的边际变化,风格可能会有所变化。

2

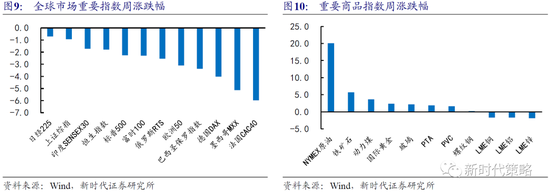

上周市场变化

上周A股大幅下跌,其中仅创业板50(0.28%)上涨,上证50(-1.86%)、沪深300(-1.28%)和中小板指(-0.93%)领跌。申万一级行业中,电子(2.17%)、家用电器(1.09%)和食品饮料(0.99%)领涨,农林牧渔(-3.88%)、休闲服务(-3.31%)和汽车(-2.52%)领跌。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有