2019-07-11 21:05:02 来源:时代财经

美联储7月是否会降息,已经成为近期全球最关注的事情。

而在昨夜,美联储主席鲍威尔的国会证词意外偏“鸽”和美联储6月货币政策会议纪要释放降息信号下,全球风险资产再次狂欢!美元指数持续下跌;现货黄金则大幅上涨,连破1400、1410和1420美元/盎司三道关口;美股三大股指全线上涨,其中标普500指数一度攀升至3000点大关上方。

市场普遍认为美联储已经准备实施十年来的首次降息,但对于美联储的政策空间,降息路径以及政策效果还带有一定的疑问。

10年周期的转折点

北京时间周三(7月10日)22时,美联储主席鲍威尔在美国众议院就货币政策发表作证演讲,但其讲稿提前放出。

讲稿中,鲍威尔表示,美国经济前景近几周没有出现改善,美国经济长期面临的挑战,包括高企且不断在增长的联邦债务及相对停滞的处于中低水平的收入;贸易及全球经济增速前景存在不确定性,许多美国联邦公开市场委员会的委员认为需要在一定程度上放松政策。

此番偏鸽的言论,市场普遍认为是向市场传达了7月即将降息的信号。

随后,美联储会议纪要如期出炉。6月纪要显示,多数美联储官员认为风险上升的情况下降息的理由增强,预计美联储近期存在更多宽松空间;如果即将公布的数据显示经济形势进一步恶化,降息可能是合适的。

全球资本市场反应剧烈。

美元指数持续下跌,已破97关口。

美股开盘后,三大股指持续拉升,纷纷创下历史新高。标普500指数一度冲破3000点大关,收盘报2993.07点,涨幅0.45%;纳斯达克指数盘中一度逼近8230点,收盘报8202.53点,涨幅0.75%;道琼斯指数盘中暴力拉升近300点,收盘报26860.2点,涨幅0.29%。

包括原油、黄金在内的商品全线大涨,油价创7周以来新高NYMEX原油价格涨至60美元/桶以上;黄金瞬间冲上1400点,之后震荡上行,冲破1420美元关口。截止时代财经发稿,国际金价盘中最高报1427.1美元。

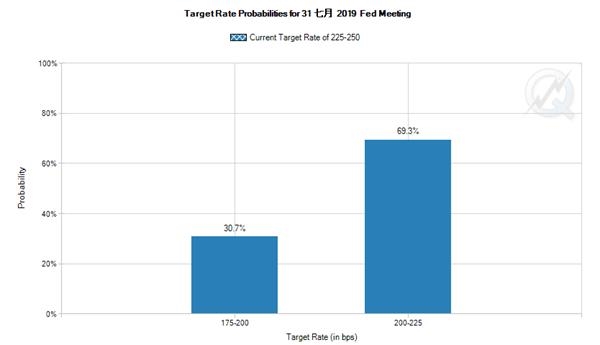

但时代财经梳理资料发现,此时市场预期7月份美联储降息概率与此前基本没有变化。据芝加哥商业交易所的“美联储观察”,美联储7月降息25个基点至2.00%-2.25%的概率为69.3%,降息50个基点的概率为30.7%;到9月降息25个基点至2.00%-2.25%的概率为27.7%,降息50个基点和75个基点的概率分别为53.9%和18.4%。

市场预期7月份美联储降息概率与此前基本没有变化。

市场预期7月份降息的热度逐渐消散,其主要分歧还是在预期7月降息的性质上。究竟是被市场“裹挟”还是真到了宽松周期?降息作为新一轮周期的转折点,所有人不得不仔细、慎重。

已被市场“绑架”的美联储

美国经济基本面持续下行的压力不容忽视,美联储也终于向市场妥协,在6月份议息会议上确认年内可能降息。但美联储真的需要急切的在7月份降息,甚至一次性降息达到50个基点的幅度吗?

时代财经通过多方面了解到,不仅当前经济数据不支持美联储在7月急切降息,7月也不是美联储采取行动的常规的月份。

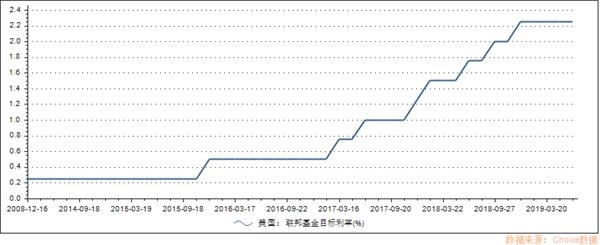

梳理2008年以来美联储的9次利率调整,均是在3月、6月、9月和12月的季末议息会议上。因此,依照美联储10年的行动惯例,在情势并不紧迫的情况下它更倾向于在季度末采取行动。

2008年以来美联储的历次利率调整,均是在季末的议息会议上。

而“就业”和“物价”作为美联储的两个核心政策目标,同样不支持非要在7月议息会议上降息。公开数据显示,6月美国非农部门当月新增就业岗位22.4万个,远超市场预期,失业率为3.70%的历史低位;5月份核心CPI仍然位于2%的目标位置。

另外,美国供应管理协会(ISM)公布的数据显示,美国6月ISM制造业指数读为51.7,逊于5月前值52.1,刷新2016年10月以来的32个月最低,但依旧处于荣枯线之上。中国外汇投资研究院院长谭雅玲对时代财经表示,整体看美国经济基本面并没有发生太大变化,并且正处于一种新经济特色之中,根本没有进入衰退状态。她认为,为维持政策稳定,美联储大概率不会选择在7月份降息。

在核心CPI最低只有1.7%的2017年,美联储当年甚至反而加息3次。

值得注意的是,对美联储的降息还有另一种声音。德邦证券分析师章国煜发表研究报告表示,当前美国国债收益率和股票价格已经吸收了7月降息的信息,一旦美联储7月选择不降息,金融市场内短期市场预期必然需要一定的休整,出现大幅波动,最终迫使美联储降息。

也就是说,美联储已经被市场“绑架”。章国煜认为,如果美联储如果选择7月份降息,就是为了预防金融市场的波动以及带来的经济负面影响而实施的“预防性降息”的动机。并且由于当前联邦基金目标利率上限是2.50%,本身就不高,也注定未来降息的力度是极其有限的。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有