2019-03-23 22:12:00 来源:第一财经

从香港国际机场出发,飞行六小时三十五分钟之后,张求生落地印度的德里机场,短暂休息后,驱车向东1小时,20公里的路程,就能到达印度的新奥克拉工业开发区诺伊达。在过去的一年中,像这样横跨在中印两国之间的出差对于张求生这样的“手机人”来说,已经成了家常便饭。

“税收以及市场等多重因素下,越来越多的中国手机产业链上的厂商开始落地印度,两地跑的中国人也多了起来。”印度中资手机企业协会秘书长杨述成对第一财经记者表示,印度的诺伊达目前拥有的手机产业链厂商最多,小米、传音的OEM代工厂以及围绕这些手机大厂的上游供应链都在印度设厂,其中不乏A股上市公司,如航天通信、瀛通通讯、合力泰、长盈精密、裕同科技、欣旺达等公司。

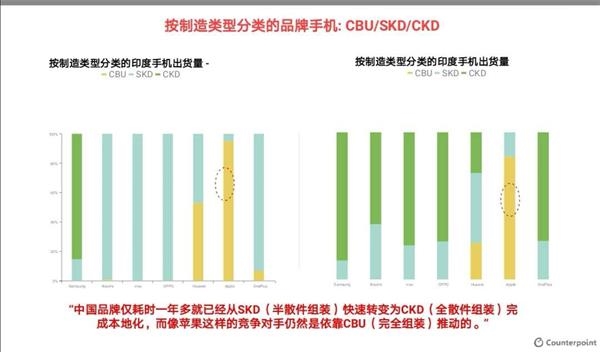

根据印度蜂窝通信协会公布的数据显示,在2014年,印度制造的手机仅占全球的3%,但在印度总理莫迪力推“印度制造”的第二年,也就是2015年,印度制造的手机在全球占到的比例已经达到11%,并且超过了越南,成为仅次于中国的第二大手机制造国。而到了去年,大多数中国品牌已经从SKD(半散件组装)快速转变为CKD(全散件组装)完成本地化。

作为A股上市公司航天通信旗下智慧海派的印度负责人,张求生对此深有体会。“这里好招人,有时候招100来个400,500人应聘,包含公积金和社保的税前月薪大概10000多卢比,折合人民币1000多元,比国内低。”张求生对记者表示,除了人力成本低外,上游需要和市场离得近一些,总不能缺个什么零配件还要等上一个月才组装。

但完全实现印度的本地化制造仍需要时间。

记者在走访中发现,除了人力,印度的土地、厂房租金以及电费等支出并不便宜,基础建设也并不完善。举一个例子,大部分的工厂至今都会在厂房安置备用发电机以应对随时可能发生的停电。“就像是九十年代的深圳观澜,夏天平均一天停电十来次。”瀛通通讯印度工厂负责人邱斌对记者说。

“除了人力成本其他什么都贵”

过百亿的资金正在涌入印度的制造业,而大量的印度年轻人聚集在诺伊达、哈里亚纳邦等地的工业园区,开始为来自中国的雇主打工。

“贴片在楼下,组装在楼上,我们基本用的都是印度本地的员工,只有少数技术性比较强的用的是中国员工,但现在这一比例也在减少。”张求生对记者说,印度最不缺的就是年轻的劳动力,招聘信息发布后,来应聘的人员总是比预计的多出好几倍。

张求生在两年前来到了印度,那时候的海派已经开始承接小米等来自中国手机厂商的ODM订单,到现在小米的产能约占海派的80%,而他管理的工人人数也达到了上千人。

“刚开始投产的时候,印度工厂的生产效率只有中国的60%,现在做顺了,逐渐上升到约80%到90%。”张求生坦言,技术工作仍需要靠中国工人手把手教会印度本地工人,而且不太愿意加班,周日需要休息,这一点和中国的工厂不太一样。

根据记者的了解,按照当地普通工人的工资标准,在工厂工作一个月通常可以拿到11056卢比的税前工资,相当于人民币1082元,人均加班费每月约300到400元人民币,也就说流水线上的工人一个月的收入大概在1500元左右。而在中国的深圳,富士康里一个正常加班的流水线工人,收入大概是这一数字的三倍以上。

但这并不意味着在印度建厂的成本会比中国低。

通常,国内工业厂房都很标准、清晰,但印度2万平方米以上承重设计、内部结构达到中国标准的极少,这是一些公司购地建厂的内因。

据第一财经记者了解,诺伊达是北方邦工业、商业和贸易发展的模范城市,也是政府税收的主要来源地。由于靠近新德里以及经济繁荣带来的对土地需求的压力,诺伊达不动产价格这几年持续飙升。5年前的土地价格还停留在每平方米3000-15000卢比,目前已经猛涨到每平方米30000到85000卢比。

“最贵的地区甚至达到了人民币过万的水平。”瀛通通讯(002861.SZ)印度工厂负责人邱斌对记者表示,在印度,厂房租金也不便宜,每平方米约27元到30元,这个价格甚至比在深圳观澜的某些地方还要贵。瀛通通讯为通讯线材以及电声产品领域的企业,在印度当地主要是为小米等企业提供数据线等产品。

“在水电方面,费用和国内相差无几。”邱斌对记者表示,在印度的工业用电采用阶梯收费,价格与广东地区差别不大,但是印度停电情况时有发生。“印度电力设施就像上世纪90年代的深圳观澜,夏季用电高峰期每天断电十几次都是常有现象,厂房必须配备备用发电机,不然无法开工。”

“ 我们这个厂区至少三台备用发电机。”张求生对记者表示,日常的开支加上各种SMT设备产线,印度厂房现金投资已经达到了1个亿。为了产能扩张需要,海派还承租了百米之内的另一间厂房,那里曾经是OPPO的工厂,新厂房装修完成后,每月可以生产约280万部智能手机。

在他看来,印度市场需要长久的投入和布局,完成本地化制造只是第一步。

距离世界工厂还需要多久?

短期来看,制造成本并不是影响企业“赴印”的根本性因素,市场才是。

调研机构 Counterpoint 和 CyberMedia研究表明,2019 年印度智能手机的出货量将有约 7% 的增幅,从 2018 年预计的 1.5 亿台增长至 1.6 亿。印度将成为 2019 年全球唯一增长的主要智能手机市场,而中国市场和美国市场预计会持平或进一步下滑。同时,目前印度互联网用户数量约为 4.32 亿,印度首次使用智能手机的人数还在高速增长,而目前智能手机渗透率仅为 23%。

Counterpoint Research研究总监Neil Shah对第一财经记者表示,相比其他地区,印度是唯一一个呈现换新手机频率加快趋势的国家。

“印度市场和几年前2G转3G时候的中国市场非常像,智能机的需求开始扩大。”lephone手机的一名印度市场负责人对记者表示,目前中国厂商都加大了当地的投入力度,希望尽可能多的分割市场。

可以看到,2018年,三星宣布在诺伊达建成了全球最大的手机工厂,新工厂占地35英亩(约合212.5亩),位于诺伊达的Sector 81。

据悉,这个工厂最早建于1995年,这次产能扩建成本为491.5亿印度卢比(约合人民币48.1亿元),原有产能为每月500万(每年6000万),扩建后产能为每月1200万(每年1.44亿)。

除了三星,包括中国手机品牌OPPO、vivo以及印度当地手机品牌LAVA都在诺伊达设立印度总部。比如OPPO斥资22亿元人民币在大诺伊达地区置地建设新的印度总部,vivo则宣布将投资超过约40亿元人民币在大诺伊达建造新的工厂,使其印度制造基地变得与中国工厂一样大。小米供应商合力泰已经承诺未来三年在印度大诺伊达地区投资约2亿美元,并于2019年初启动生产。

而在此前的规划中,富士康表示将在2020年,在印度国内兴建10家至12家生产工厂,并创造至少100万个就业机会。

“今年的前三个月份,包括传音、小米、OPPO等厂商已经组织好几波上游供应商来印度考察市场了。” 印度中资手机企业协会秘书长杨述成对记者表示,现在手机品牌厂商都在做一件事就是建立自己的产业园,这样可以带动产业链上的企业进驻,形成集聚效应。

Neil Shah观察到的一个现象是,2018年的印度手机市场中有一半是以SKD(半散件组装)形式进口的,而CKD(全散件组装)则为34%。预计到2019年底,CKD将达到2/3,其中1/3为SKD。换言之,印度制造的“完成度”将会更高。

“中国品牌仅耗时一年多就已经从SKD快速转变为CKD完成本地化,而像苹果这样的竞争对手仍然是依靠CBU(完全组装)推动的。”Neil Shah对记者表示,中国手机产业链铺设速度令人吃惊。

当然,除了市场的原因,印度市场对中国手机厂商的关税调整也是倒逼厂商建厂的关键因素。

虽然印度的手机制造热已经持续了几年,但生产基本上集中在散件组装,印度本土还没有元器件、模具等生产配套能力。2016年开始,印度总理莫迪推出了“分阶段制造计划”,希望利用印度巨大的智能手机市场推动本土生产。该计划不仅包括对手机征收关税,还包括对手机充电器、电池、耳机和已经预装印刷电路板的零部件征收关税。

据业内人士透露,从2017年12月开始,印度政府将智能手机的基本关税从10%提升到了15%,2018年2月又上升至20%,4月份又对包括电路板、摄像头模块在内的电子元件征收了10%的关税。这样的政策,无疑会促使手机上游电子元件和整机在本地的生产。

“对竞争激烈且利润率较低的行业来说,承受关税意味着利润被蚕食或丧失价格竞争力,所以从长远来看,建厂成为很多厂商的选择。”杨述成对记者说。

而在谈到印度的手机产业链发展情况时,杨述成表示,虽然诺伊达的厂商相对集中,但印度目前应该说还是没有形成成熟的产业集群,本土的手机供应链几乎没有,而中国厂商更多的还是散兵作战模式。不过他也提到,随着更多的企业形成产业合力,在未来或许有所改变。

(文章来源:第一财经)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有