2019-03-04 16:37:02 来源:格隆汇

核心观点

当前市场对于美联储的货币政策解读过于鸽派。我们认为,美联储加息周期“暂停”不是“结束”,最早可能6月份再次加息。考虑到风险偏好的上升部分掩盖了美股盈利的显著下修,我们对后续美股走势保持谨慎。提示关注美联储3月和4月会议对加息以及缩表计划的具体表述。

摘要

市场多数认为美联储加息周期“结束”。美联储货币政策的意外转向是年初以来全球资产价格普遍上涨的关键因素。诚然,美联储经历了持续九次加息之后,加息周期确实已进入尾声。但是,我们认为,当前市场对于美联储的货币政策解读过于鸽派。

美联储加息周期“暂停”不是“结束”,最早可能6月份再次加息。美国经济好于预期和金融市场回暖使得美联储6月份会议上选择再度加息25bp的概率增大。原因一:美国居民实际消费Q1可能好于预期。原油价格大幅回落导致全球通胀以及通胀预期快速下行,在美国名义增速平稳扩张的背景下,实际薪资同比增速由负增长回升至去年11月的1.2%。居民实际购买力的回升预计将正面提振未来3-6个月的消费支出增长,因而Q1美国居民消费很可能好于市场预期,预计整体美国通胀水平会逐季上升至2.0%以上的水平,这为美联储再次加息提供支持。原因二:当前利率水平离我们认为适宜的中性利率仍有1-2次加息空间。如果我们按美国经济潜在增速为1.5%计算,通胀区间在1.0%-2.0%的水平,则名义利率应该在2.5%-3.5%区间。相比当前联邦基准利率2.25%-2.5%的水平,理论上,美联储仍存在1-2次的加息空间。这也为下一次经济衰退时的货币政策预留更大空间。原因三:风险资产的持续上涨一扫去年Q4的阴霾。如果说金融市场波动、中国和欧洲需求放缓是美联储审慎考虑紧缩的因素,那么当前金融市场的回暖和中欧需求的企稳亦会是美联储回归加息路径的原因之一。

美股盈利预期的下修并未在资产价格中有充分体现。考虑到当前市场对于美联储年内再次加息预期不足,美联储选择再次加息时可能令前期涨幅较大的资产价格出现波动。截止2019年3月1日的数据显示,2018年Q4标普500企业盈利增速达13.1%,然而,标普预计2019年分季度企业盈利增速分别下修至-3.2%、0.3%、1.9%和8.5%,2019年财年盈利增速预计由2018年财年的20.0%下滑至4.1%。此外,一季度前两个月标普500自下而上的盈利预测的下修幅度达到2016年Q1以来最大,高于过去5年、10年和15年的均值下修幅度。可是,盈利预期如此大幅下修并没有在资产价格中有充分体现。标普500未来12个月动态PE为16.2,仍高于10年均值的14.6。因此,我们对后续美股走势保持谨慎。

我们维持观点:外围风险资产上涨预计可持续至Q1末,但之后逐步有所分化。考虑到风险偏好的上升部分掩盖了美股盈利的显著下修,我们对后续美股走势保持谨慎。提示关注美联储3月和4日会议对加息以及缩表计划的具体表述。美元指数可能在Q2前后有走强压力(尽管预计全年整体略下行,运行区间为98-92)。全球经济下行趋势下,风险偏好扭转对这波全球资产价格推升的可持续性需要密切关注。

正文

1、市场多数认为美联储加息周期“结束”

美联储货币政策的意外转向是年初以来全球资产价格普遍上涨的关键因素。我们在2月10日报告《春节假期海外宏观聚焦—年初以来风险资产的上涨能否持续?》中指出,当前外围宏观环境相比2018年有三点变化。变化一:央行货币紧缩趋势暂缓(尤其是美联储的意外转向);变化二:经济过渡悲观预期修正。这两方面因素的变化缓和了2018年市场对于流动性和经济前景的过度担忧,利率下行和风险偏好回升带来的估值修复使得资产价格走出了2018年单边下跌的态势。其中,美联储货币政策年初的意外转向则是年初以来全球资产价格普遍上涨的关键因素。

市场对于美联储货币政策的变化解读过于鸽派。诚然,美联储经历了持续九次加息之后,加息周期确实已进入尾声。但是,去年四季度以及年初以来市场将美联储“对未来进一步加息保持耐心”解读为加息周期已经结束。期货市场反应的2019年年内加息次数为零,甚至对于美联储很快将进入降息周期充满期待。而我们认为,市场低估了美国经济短期的增长动能,对于美联储的货币政策解读过于鸽派。美联储年内还是存在1-2次的加息可能,最早可能出现在6月份,这对多数已经接近前期高点的资产价格可能带来波动风险。

2、美联储6月份可能再次加息

美联储6月份会议上可能再度加息25bp。我们认为,市场对美联储声明中“对未来进一步加息保持耐心”解读过于鸽派,3月美联储加息周期的“暂停”并不意味着自2015年以来的加息周期就此结束。经济增长好于预期和金融市场的回暖预计会使得美联储在6月份会议上选择再度加息25bp。原因有如下三点:

原因一:美国居民实际消费Q1可能好于预期。受益于减税因素的提振,作为美国经济重要驱动力的居民消费支撑2018年经济保持高速增长,全年GDP增速达2.9%,为2015年以来最高。去年Q4美国实际GDP环比折年率增长2.6%,增速虽然较前季度的3.4%回落,但仍高于预期的2.2%,其中消费支出和企业资本支出增长是经济持续扩张的主因。

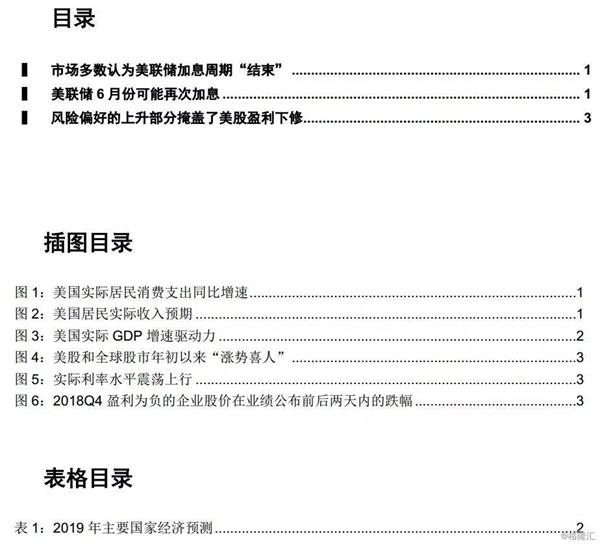

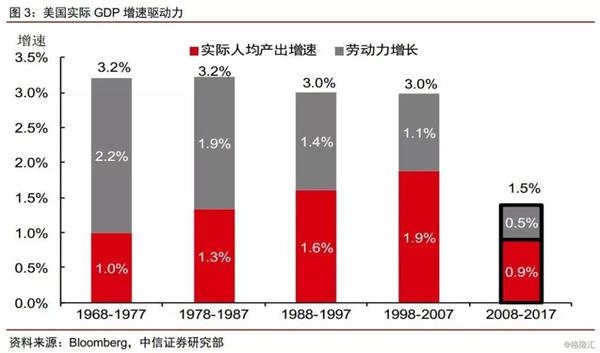

我们注意到,去年Q4原油价格大幅回落导致全球通胀以及通胀预期快速下行,在美国名义增速平稳扩张的背景下,实际薪资同比增速由负增长回升至去年11月的1.2%(为2016年9月以来最高)。居民实际购买力的回升预计将正面提振未来3-6个月的消费支出增长,因而Q1美国居民消费很可能好于市场预期,整体美国通胀水平会逐季上升至2.0%以上的水平,这为美联储再次加息提供支持。

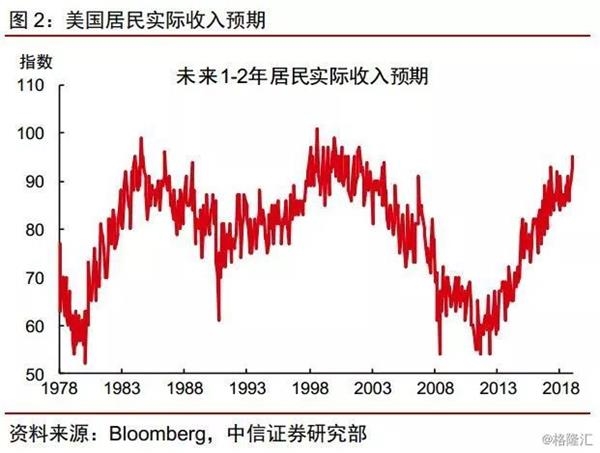

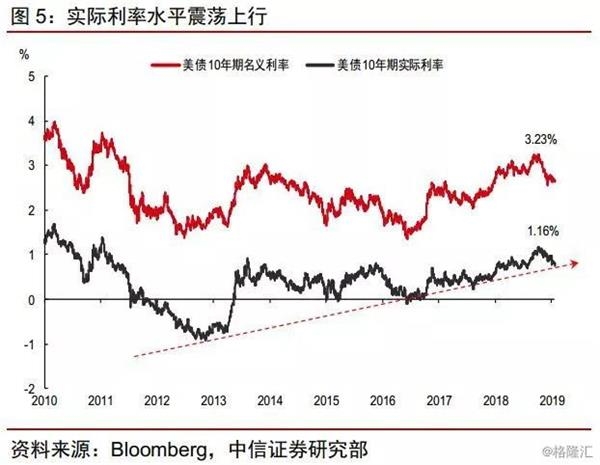

原因二:当前利率水平离我们认为适宜的中性利率仍有1-2次加息空间。2008年以来的十年中劳动力增长平均贡献实际GDP增长0.5个百分点,而人均产出(生产率)则贡献0.9个百分点,这显著低于1968年以来的经济增速水平。如果我们按美国经济潜在增速为1.5%计算,通胀区间在1.0%-2.0%的水平,则名义利率应该在2.5%-3.5%区间。我们可以认为,本轮加息周期的终点适宜利率应在这一区间,取其中值为3%。相比当前联邦基准利率2.25%-2.5%的水平,理论上,美联储仍存在1-2次的加息空间。这也为下一次经济衰退时的货币政策预留更大空间。

原因三:风险资产的持续上涨一扫去年Q4的阴霾。去年Q4美股以及全球市场的大幅震荡是美联储从金融稳定性角度考虑暂缓加息的原因之一。而随着1月4日鲍威尔主席讲话中指出“未来调整缩表进程的可能”,到1月联储会议中删除进一步循序渐进加息的前瞻指引、“在利率政策上保持耐心”的转变,利率下行和风险偏好回升带来资产价格强势回暖。截止2019年2月22日,美股标普500指数年初以来上涨18.8%,距离去年2月和10月份的高点相差2.8%和4.5%;MSCI全球股指也同步上涨,年初以来涨幅超过15%。如果说金融市场波动、中国和欧洲需求放缓是美联储审慎考虑紧缩的因素,那么当前金融市场的回暖和中欧需求的企稳亦会是美联储回归加息路径的原因之一。

综上,我们认为,美国经济Q2增长动能可能好于预期,金融市场的回暖会使得美联储6月份会议上选择再度加息25bp的概率增大。

3、风险偏好的上升部分掩盖了美股盈利下修

美股盈利预期的下修并未在资产价格中有充分体现。尽管美联储未来加息空间不大(1-2次,每次25bp加息空间),但考虑到当前市场对于美联储年内再次加息预期不足,美联储选择再次加息时可能令前期涨幅较大的资产价格出现波动。数据显示,2018年Q4标普500中盈利为负值的企业在业绩公布前后两天内下跌幅度仅0.4%,这远远低于过去五年同样盈利为负的企业股价平均2.6%的跌幅,也低于期间最小1.5%的跌幅。

截止2019年3月1日的数据显示,2018年Q4标普500企业盈利增速达13.1%,然而,标普预计2019年分季度企业盈利增速分别下修至-3.2%、0.3%、1.9%和8.5%,2019年财年盈利增速预计由2018年财年的20.0%下滑至4.1%。此外,一季度前两个月标普500自下而上的盈利预测的下修幅度达到2016年Q1以来最大,高于过去5年、10年和15年的均值下修幅度。可是,盈利预期如此大幅下修并没有在资产价格中有充分体现。标普500未来12个月动态PE为16.2,仍高于10年均值的14.6。因此,我们对后续美股走势保持谨慎。

我们维持观点:外围风险资产上涨预计可持续至Q1末,但之后逐步有所分化。未来经济数据(即增长预期)的变化将是资产价格上涨行情能否延续的关键。考虑到风险偏好的上升部分掩盖了美股盈利的显著下修,我们对后续美股走势保持谨慎。提示关注美联储3月和4日会议对加息以及缩表计划的具体表述。考虑到欧元区核心通胀目前仍相对高于预期,以控制通胀为单一目标的欧央行可能慢于美联储释放暂缓加息的信号。因此,我们认为,美元指数可能在Q2前后有走强压力(尽管预计全年整体略下行,运行区间为92-98),需要关注年初以来资金持续流入新兴市场短期逆转的风险(尽管长期来看,非美资产存在战略配置价值)。全球经济下行趋势下,风险偏好扭转对这波全球资产价格推升的可持续性需要密切关注。

本文节选自中信证券研究部已于2019年3月4日发布的报告《宏观经济每周聚焦20190304:美国加息周期“暂停”不是“结束”》,具体分析内容(包括相关风险提示等)请详见相关报告。若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。

(文章来源:格隆汇)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有