2018-12-19 21:05:04 来源:中国证券报

北京时间20日凌晨3时,美联储将结束2018年内最后一次货币政策会议,并宣布是否加息的决定。

然而,本周不断下跌的美股像极了一场“逼宫”大戏,股市好不容易稳住了,油市又迎来“表演时刻”。市场主力似乎在向美联储呐喊:别加息了,不然就死给你看!

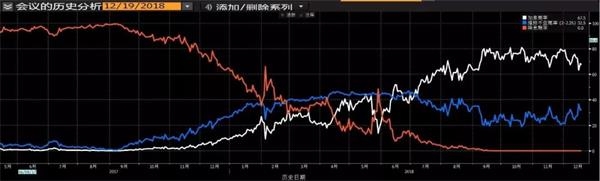

美股近期走势

美油近期走势

中证君脑补了一下,美股主力的内心独白是这样的:加息让美国企业的融资成本越来越高,盈利越来越少,股市怎么继续走牛,美联储,打住吧!

油市主力的内心独白是这样的:以前总说通胀走高需要加息,现在油价崩了,通胀压力没了,美联储还是消停一些吧!

美联储的这次货币政策会议,注定将被载入史册,因为这是近年来预期空前混乱的一次会议。数周前,美联储将在此次会议上宣布加息25个基点几无悬念,但利率期货市场最新数据显示,美联储本次加息概率已经降到不足7成,维持利率不变的概率升至超过3成。

特朗普两周四批美联储:感受下市场

今年上半年,美国经济复苏暖风频吹,由此引发的通胀压力使得渐进加息成为美联储奉行的政策路径。但近期的美国经济数据有所降温,特别是通胀增速开始回落。与此同时,新屋销售、耐用品新增订单等数据都出现了拐点,最新发布的新增就业人数和工资涨幅也双双弱于市场预期,消费者对未来美国经济前景的展望更出现了恶化。

或许,本轮美国经济复苏周期已经触及到“天花板”。有经济学家警告,随着财政刺激效果的逐渐消退以及贸易摩擦的负面影响,美国经济不排除有在2020年陷入衰退的可能。

自2015年12月开启本轮加息周期以来,美联储已连续加息8次,联邦基金利率区间升至2-2.25%。利率若不断升高,将对经济尤其是投资形成较为明显抑制。自10月以来,美股市场跌跌不休,正是投资者担忧情绪的体现。

各界对美联储应放慢加息节奏的呼声日益高涨,美国总统特朗普两周来已四次批评美联储加息。

18日,华尔街日报发表题为“美联储是时候停一下”的文章呼吁,美联储在通胀乏力和美国经济增长可能放缓之际应该暂停加息。特朗普同日在社交媒体发文称:“我希望美联储再次犯错前能读读今天的华尔街日报,别让市场变得比现在更缺少流动性了。感受下市场,不要光看那些毫无意义的数字。”

美联储独立性面临数十年来最大挑战

对美联储而言,防止美国经济过热的努力正进入关键时刻。此时遭遇特朗普以及市场各界发难,美联储的货币政策独立性面临数十年来的最大挑战。如果给外界感觉美联储屈服于美国政府或者市场的要求,就可能使美联储对抗通胀的信誉扫地。但在经济逆风以及美股跌势加深情况下,美联储如果在利率问题上选择“硬挺”,到头来受伤的还是美国经济自身。

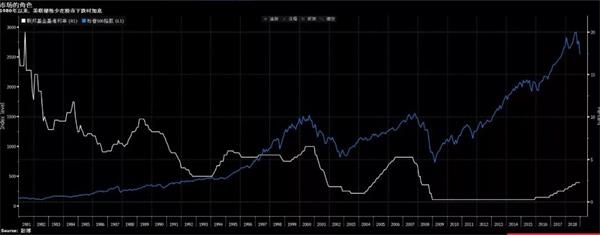

虽然美联储一向自诩央行政策有其独立性,更标榜市场波动不会影响其政策立场,但从历史数据来看,美联储也并非不讲求变通之道。自1980年以来,美联储共进行了76次加息,极少在美股下跌时继续收紧货币政策,上一次这样做还要追溯到1994年。

自1980年以来,美联储极少在美股下跌时继续加息

三种选择美联储左右为难

美联储本次政策会议有,且只有三种选择。

第一是暂停加息一次。按兵不动的理由是,近期通胀不存在上升威胁,而且基本符合美联储的政策目标区间;不加息还可以使美联储有更多余地,来判断不断变化的金融状况对经济和就业的影响。但这样做也有相当的风险,那就是可能让外界认定美国经济放缓的压力很大,金融市场很可能受到惊吓。

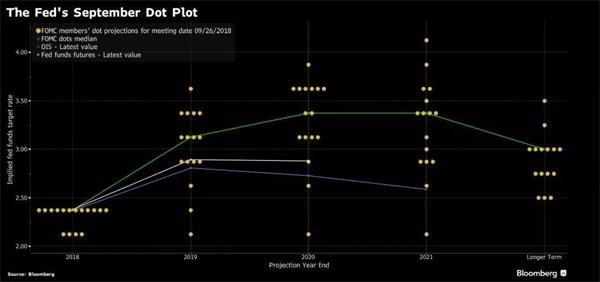

第二是加息,同时保持当前渐进加息政策不变。这样做的理由是,虽然基本面喜忧参半,但美国未来经济增长前景仍然相对稳固。美联储决策者将在本次会议后发布最新的利率预期点阵图,今年9月发布的点阵图显示美联储计划在2019年加息3次。这样做的潜在危险是,一旦最新发布的点阵图显示美联储明年加息次数仍为3次,将意味着美联储与市场预期之间有巨大的“鸿沟”,市场也会“先跌为敬”。

9月发布的点阵图显示美联储计划在2019年加息3次

第三是加息,同时抑制对后续加息的预期,如在最新点阵图中减少明年加息次数,或斟酌一些模棱两可的措辞。这样做的理由是,所谓的“鸽派”加息可以迎合市场,缓和各方压力。这样做的负面影响是拿捏的尺度很难,一旦调控不力,结果很可能是“猪八戒照镜子,里外不是人”。

目前来看,第三种选择的可能性最大,但如何做到“鸽派但不过于悲观”,美联储还需要在政策声明以及经济展望中多下功夫。

市场人士众说纷纭

法国巴黎银行资产管理高级经济学家斯蒂文·弗里德曼(Steven Friedman)表示:

鉴于金融状况趋紧和全球经济增长风险,尤其是鉴于核心通胀率仍低于其目标,美联储此次会议暂停加息也是合理的,但因为白宫施压,美联储难以考虑这个选项。

彭博经济学家蒂姆·马赫迪(Tim Mahedy)表示:

美国总统对美联储感到不满不是什么新鲜事,但是特朗普公开表达不满,让美联储陷入进退维谷的局面。加息的话,就是藐视政府;不加息,就是卑躬屈膝。

摩根资产管理董事总经理菲尔·坎波雷阿莱(Phil Camporeale)表示:

如果美联储表现鸽派,暗示渐进加息路径结束,将转向更加依赖于经济数据的政策模式,那么外界关于加息导致经济放缓的担忧将会大大减轻。

美联储前副主席斯坦利·费希尔(Stanley Fischer)表示:

美联储更倾向于展示对于经济发展的信心,预计会宣布加息。如果不加息,那就向市场传递了一个信息,即经济前景恶化的速度比此前预料的更快。

知名对冲基金经理德鲁肯米勒(Stanley Druckenmiller)表示:

全球市场的流动性已然逆转,美联储应该在经济放缓和市场下跌之际,采取暂停加息和收紧流动性双管齐下的“凌厉做法”,美国经济明年可以维持强劲的表现,但承受不起重大的政策失误,无论是来自美联储还是其他政府部门。

虽然美联储一向自诩央行政策有其独立性,更标榜市场波动不会影响其政策立场,但在经济逆风以及美股跌势加深情况下,美联储很难在利率问题上“不低头”。历史数据显示,自1980年以来,美联储进行了76次加息,极少在美股下跌时继续收紧货币政策,上一次这样做还要追溯到1994年。

市场预期生变的背后,是美联储货币政策前景出现不确定性。在近期美国经济降温以及金融市场大幅波动的背景下,很多迹象显现,美联储原本计划将持续到2020年的本轮加息周期可能已接近尾声。

(文章来源:中国证券报)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有