2018-11-12 19:58:01 来源:环球外汇

股市并不是经济,经济也非股市,但二者有时的确会同步运动,而且关联也正变得越来越紧密。目前有一种风险不断加剧,那就是二者可能很快会进入一个自我驱动的循环,从而相互拖累下跌。

用“厄运循环”加以描述或许语气太过强烈,这个词更多的是用来形容2008年的情形,所以我们姑且称之为“下滑循环”吧。

据汇信观察,美国这轮经济周期和牛市已经达到或正接近历史最长,因此自然更容易出现逆转。现在的风险是二者相互拖累,从而加速下行并放大损害。

美国股市下跌往往会打击消费者信心、支出和企业投资,并令金融状况收紧,这不仅限于美国国内,而是影响全球。

由于美国经济很可能即将见顶,加上美联储几乎未显示出放慢升息步伐的迹象,因此经济遭受的损害可能是巨大的。

纵观历史,股市与经济衰退之间的相关性是不均衡的。如果经济学家在预测衰退方面有着众所周知的糟糕记录,那么股市的记录甚至更糟。

汇信援引TS Lombard的Dario Perkins,自1929年以来,美股有28次遭遇过平均下跌30%的情况,其中只有15次涉及到经济衰退。有时,股市大跌后并未出现经济衰退,譬如像1987年;有时大跌后则出现经济衰退,2008年就是如此。

根据Perkins,自1980年以来,有11个日历年股市从峰值到谷底的跌幅至少为15%,其中有五次伴随经济衰退,另外六次则没有。

上月美股震荡,标普500指数下滑7%,录得了七年来最糟单月表现。全球股市亦大跌,许多新兴市场股市正在进入或深入熊市区域。

但投资人仍保持镇静,市场在11月首周漂亮反弹。美国股市已经进入修正区域,也就是说从最高点到本波段低点已经下跌至少有10%,不过目前而言还未进入熊市。

这波股市下跌对于经济的伤害看起来还不大,因此美联储也轻松对待。看来美联储仍致力于实现2018年及其后的升息步伐,看向其认定的中性利率目标3%左右。

若市场再次出现像“腥红10月”景况,是否会迫使美联储改弦更张呢?人们或许会这么想,但南非标准银行的Steve Barrow表示不必然会这样,因经济已经超越全面就业,因此不保证成长放缓会导致通胀降温。

Barrow指出,经济成长放缓时升息以让通胀降温,其风险要大过经济成长强劲而通胀低于目标时升息;特朗普担任总统以来,美联储升息大多是在后者的情境下推进。

美国金融业占经济比重远高于其他发达国家。根据经济合作暨发展组织(OECD)数据,金融业占美国经济比重接近10%,几乎是欧元区的两倍。

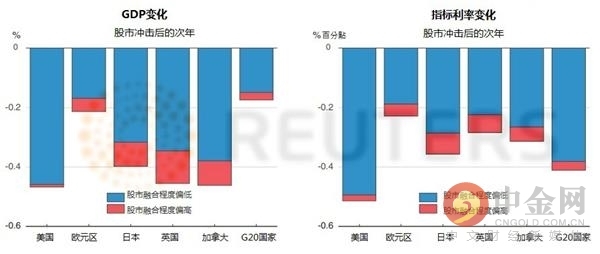

但由于全球经济和金融体系整合的程度较以往更为紧密,因此对美国以外也可能带来重大影响。OECD估计,美国股市下跌10%之后,美国、英国、日本及加拿大国内生产总值(GDP)在次年将下滑近0.5%。

“金融市场一体化程度加深扩大了美国冲击对所有经济体产值的负面影响,”OECD称。

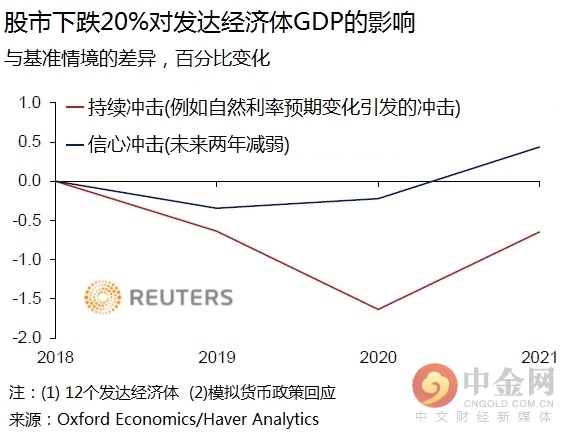

在这样的情境下,“厄运循环”这个词可能有些危言耸听。相反,Oxford Economics的Gabriel Sterne称,全球经济和市场处于一个“危险循环”之中。

10月的市场跌势对国内生产总值(GDP)几乎没有影响。但如果风险越来越多--包括美国企业获利下修、全球央行回笼流动性、利率上升和美元升值--令资产市场甚至承受更大压力,那么GDP就会受挫。

Sterne及其同事预计,在恶劣情境下,全球股市下跌20%可能导致发达经济体平均GDP减少0.3-1.1%,使全球GDP至多减少1.6%。

(文章来源:环球外汇)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有