2021-01-25 08:08:21 来源:新浪财经-自媒体综合

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

粤开策略大势研判 | 高位整固不改长期上行趋势(附四季度基金规模及仓位跟踪)

来源:崇利论市

一、大势研判:高位整固不改长期上行趋势

年初连续上涨之后,一月中旬以来市场进行高位整固,本周指数先抑后扬,实现上涨,阶段性风险释放之后,我们认为指数大概率重回上行趋势:

从基本面来看,2月份即将进入数据真空期,一方面数据对于市场的扰动减弱,另一方面经济复苏的持续性也将进入无从验证的状态,整体来看当前预期依旧向好。2020年四季度GDP同比增长6.5%,创2018年四季度以来新高,较三季度提升1.6个百分点,为市场上涨提供了基本面支撑。

从市场情绪来看,基金发行火热,爆款基金频现,反映了居民财富配置向权益市场转移的趋势,增量资金的注入有望提升市场流动性,带动指数进一步上行。

从外部环境来看,新任美国总统正式宣誓就职,大选最终尘埃落定,短期有利于全球市场风险偏好的提升,带动结构性行情展开。

节奏方面,指数大小分化初现端倪。在2020年年中的上涨行情中,创业板指就起到了引领市场情绪,带动沪指冲关的作用,在此轮指数的上涨过程中,创业板指有望再度成为引领市场情绪的风向标。主板方面,前期高位抱团的板块出现调仓换股的迹象,短期可能会面临高位整固。创业板方面,当前正值业绩窗口期,市场对于优质成长龙头的业绩预计较为乐观,从而给予此类企业更高的估值溢价,带动指数上涨。而且创业板中包含了当前新能源产业链、医药生物等诸多热点板块龙头品种,更容易受到资金的青睐。

二、配置方向:关注新能源产业链、硬科技和大金融三条主线

(一)新能源产业链:国内外有望实现产业共振。国内方面,持续加大对新能源汽车产业的重视,1月19日,北京召开节能与新能源汽车产业发展部际联席会议,明确了新能源汽车产业发展2021年重点工作。国外方面,新任美国总统宣誓就职,美国重返《巴黎协定》,此外规定联邦政府每年5000亿美元的预算,所采购的设备更加依赖清洁能源,并且购买零排放车辆,后续美国可能会在新能源车的激励措施方面有所着力,国内外新能源产业有望得到共振,未来发展空间广阔。

(二)硬科技:关注医药生物、5G、芯片、半导体等板块。

医药板块:需求持续释放,业绩预期向好。截至2021年1月24日,已披露年报业绩预告的125医药生物企业中有81家业绩为预喜,预喜率为64.80%,超出A股整体预喜率60.69%,其中超30家企业预告净利润增速下限在100%以上,2020年业绩预告同比翻番。

近期核酸检测的需求激增,需求持续释放有望撬动相关板块的业绩持续增长。同时随着后疫情时代的到来,海外市场对于国内医疗资源的需求将带动出口维持较高水平增长,看好医疗板块国内大循环与国际国内双循环之下的竞争优势和潜力。

科技股:中长期景气上行。“十四五”规划建议明确提出“坚持创新在我国现代化建设全局中的核心地位,把科技自立自强作为国家发展的战略支撑”。近年来,我国科技创新不断推进,根据国家统计局的中国创新指数,2019年中国创新指数为228.3,较2005年翻了一番,创新产出指数更是接近翻了两番。科技行业景气度较高,且部分科技股作为行业细分龙头,具备资金优势和行业资源优势,有利于通过横向并购或纵向整合,使企业做大做强。未来,中国可以把握互联网、大数据、5G等领域的先发优势,继续发展人工智能、量子信息、集成电路等前沿领域。2021年各行业“十四五”规划将陆续出台,其中科技领域中长期规划有望率先出台,建议关注相关重要时间节点,关注5G、芯片、半导体等科技板块投资机会。

(三)大金融板块:资负两端双重改善

目前证券行业处于监管宽松创新周期,叠加近期市场成交火热,爆款基金频出,券商将直接受益。多家银行发布业绩快报显示业绩预期向好,银行板块的基本面稳健,当前的板块估值处于历史低位,叠加信用收缩周期,银行资产质量改善,有望受到长线资金的关注。资产端与负债端双重改善,看好保险业的估值提升空间。

三、四季度基金规模及仓位跟踪

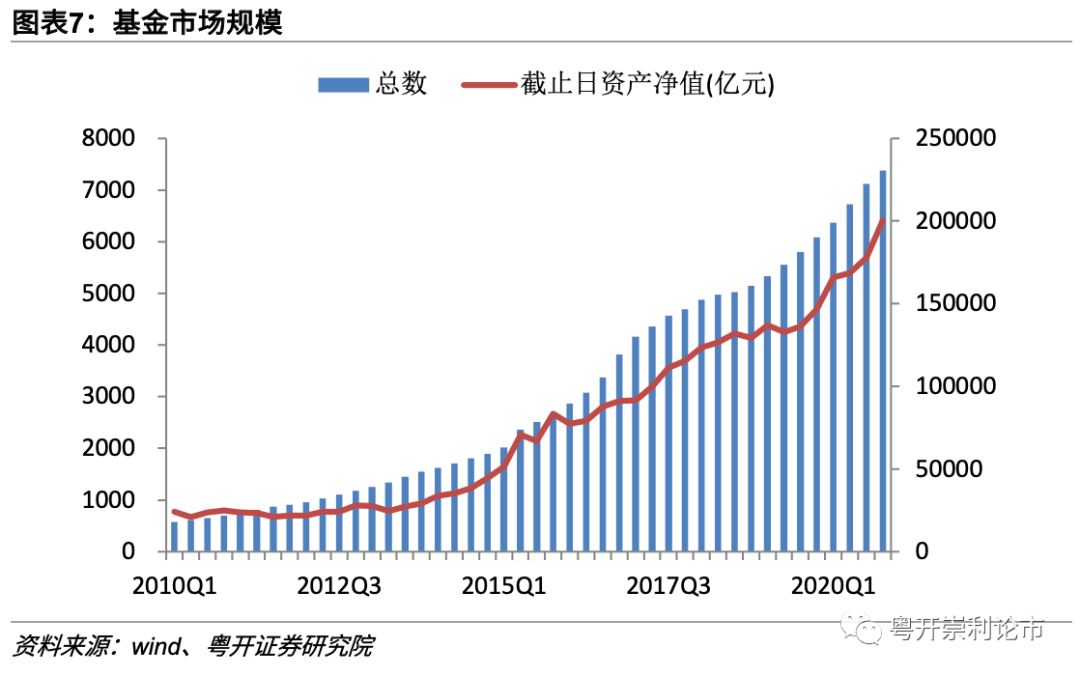

根据万得数据显示,截止2020年四季度末,全市场共计7384只基金产品,较三季度新增261只,净值合计20.04万亿元,较三季度增长12.56%。偏股型基金的仓位较Q3提升。普通股票型、偏股混合型、灵活配置型这三类偏股型基金,20Q4的平均仓位分别约为87.14%、83.21%、63.8%,三类基金的仓位均较Q3有所提升,其中普通股票型和灵活配置型基金的仓位创年内高点。

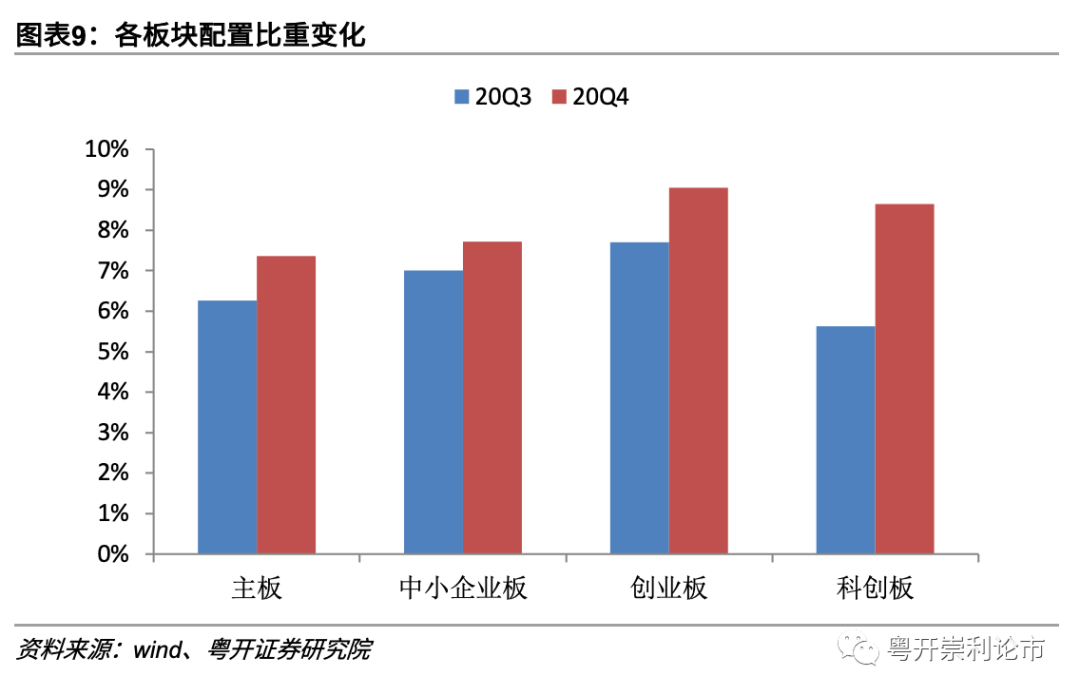

板块配置方面,20Q4对主板、中小板、创业板、科创板的配置比重均有所提升。通过计算基金重仓股的持股市值与各个板块流通市值的比重,20Q4基金对主板、中小板、创业板、科创板的配置比重分别为7.36%、7.71%、9.05%、8.65%,较三季度均有所提升,其中科创板的增配比重最大,较三季度提升了3.02个百分点。持股集中度有所提升,在全部重仓股中,按市值排序,前十大重仓股持股市值占基金净值比重为3.97%,较Q3提升了0.82个百分点。

行业方面,基金仓位比重较高的板块依旧集中在顺周期以及硬科技板块,采掘、公用事业、商业贸易仓位较低。仓位变化方面,通信、钢铁、电子板块较Q3增持较为明显,传媒、非银金融、休闲服务减仓较为明显,热门板块食品饮料在Q4也出现了减仓。

风险提示:政策推进不及预期、经济超预期下行、外围环境超预期走弱

一、本周市场情况:走势分化,创业板指表现更强

(一)本周市场表现

本周市场震荡上涨,走势有所分化,创业板指表现更强。沪指本周上涨1.13%,收报3606.75点;深证成指上涨3.97%,收报15628.73点;创业板指上涨8.68%,收报3358.24点。

成交方面,本周两市成交5.15万亿元,较上一周缩量0.54万亿元。其中沪市成交2.27万亿元,深市成交2.88万亿元。

本周各风格指数涨跌不一,其中成长风格表现更优,金融出现回调。成长风格本周上涨4.52%,领先其他风格指数,周期和消费风格本周上涨分别为3.27%和2.88%。稳定和金融风格本周有所回调,分别下跌1.97%和1.28%。

(二)本周行业表现

行业方面,本周多数行业上涨,其中电气设备(+10.21 %)、医药生物(+7.79 %)、化工(+6.68 %)领涨,建筑装饰(-2.10%)、非银金融(-1.53%)、通信(-1.44%)表现偏弱。

(三)市场估值水平:沪指及创业板指均有所提升

上证指数当前的PE(TTM)为16.64倍,近十年以来的分位点约为92.95%;创业板指当前的PE(TTM)为73.49倍,近十年以来的分位点约为93.15%,估值及分位点均较上周有所回升。

二、四季度基金规模及仓位跟踪

根据万得数据显示,截止2020年四季度末,全市场共计7384只基金产品,较三季度新增261只,净值合计20.04万亿元,较三季度增长12.56%。

偏股型基金的仓位较Q3提升。我们统计了普通股票型、偏股混合型、灵活配置型这三类偏股型基金,20Q4的平均仓位分别约为87.14%、83.21%、63.8%,三类基金的仓位均较Q3有所提升,其中普通股票型和灵活配置型基金的仓位创年内高点。

板块配置方面,20Q4对主板、中小板、创业板、科创板的配置比重均有所提升。通过计算基金重仓股的持股市值与各个板块流通市值的比重,20Q4基金对主板、中小板、创业板、科创板的配置比重分别为7.36%、7.71%、9.05%、8.65%,较三季度均有所提升,其中科创板的增配比重最大,较三季度提升了3.02个百分点。

持股集中度有所提升。在全部重仓股中,按市值排序,前十大重仓股持股市值占基金净值比重为3.97%,较Q3提升了0.82个百分点。

行业方面,基金仓位比重较高的板块依旧集中在顺周期以及硬科技板块,采掘、公用事业、商业贸易仓位较低。

仓位变化方面,通信、钢铁、电子板块较Q3增持较为明显,传媒、非银金融、休闲服务减仓较为明显,热门板块食品饮料在Q4也出现了减仓。

三、大势研判:高位整固不改长期上行趋势

高位整固不改长期上行趋势。年初连续上涨之后,一月中旬以来市场进行高位整固,本周指数先抑后扬,实现上涨,阶段性风险释放之后,我们认为指数大概率重回上行趋势:

从基本面来看,2月份即将进入数据真空期,一方面数据对于市场的扰动减弱,另一方面经济复苏的持续性也将进入无从验证的状态,整体来看当前预期依旧向好。2020年四季度GDP同比增长6.5%,创2018年四季度以来新高,较三季度提升1.6个百分点,为市场上涨提供了基本面支撑。

从市场情绪来看,基金发行火热,爆款基金频现,反映了居民财富配置向权益市场转移的趋势,增量资金的注入有望提升市场流动性,带动指数进一步上行。

从外部环境来看,新任美国总统正式宣誓就职,大选最终尘埃落定,短期有利于全球市场风险偏好的提升,带动结构性行情展开。

节奏方面,指数大小分化初现端倪。在2020年年中的上涨行情中,创业板指就起到了引领市场情绪,带动沪指冲关的作用,在此轮指数的上涨过程中,创业板指有望再度成为引领市场情绪的风向标。主板方面,前期高位抱团的板块出现调仓换股的迹象,短期可能会面临高位整固。创业板方面,当前正值业绩窗口期,市场对于优质成长龙头的业绩预计较为乐观,从而给予此类企业更高的估值溢价,带动指数上涨。而且创业板中包含了当前新能源产业链、医药生物等诸多热点板块龙头品种,更容易受到资金的青睐。

配置方向上,重点关注新能源产业链、硬科技和大金融三条主线。

(一)新能源产业链:国内外有望实现产业共振

国内方面,持续加大对新能源汽车产业的重视,1月19日,北京召开节能与新能源汽车产业发展部际联席会议,明确了新能源汽车产业发展2021年重点工作。国外方面,新任美国总统宣誓就职,美国重返《巴黎协定》,此外规定联邦政府每年5000亿美元的预算,所采购的设备更加依赖清洁能源,并且购买零排放车辆,后续美国可能会在新能源车的激励措施方面有所着力,国内外新能源产业有望得到共振,未来发展空间广阔。

(二)硬科技:关注医药生物、5G、芯片、半导体等板块

1、医药板块:需求持续释放,业绩预期向好

截至2021年1月24日,已披露年报业绩预告的125医药生物企业中有81家业绩为预喜,预喜率为64.80%,超出A股整体预喜率60.69%,其中超30家企业预告净利润增速下限在100%以上,2020年业绩预告同比翻番。

近期核酸检测的需求激增,需求持续释放有望撬动相关板块的业绩持续增长。同时随着后疫情时代的到来,海外市场对于国内医疗资源的需求将带动出口维持较高水平增长,看好医疗板块国内大循环与国际国内双循环之下的竞争优势和潜力。

2、科技股:中长期景气上行

“十四五”规划建议明确提出“坚持创新在我国现代化建设全局中的核心地位,把科技自立自强作为国家发展的战略支撑”。近年来,我国科技创新不断推进,根据国家统计局的中国创新指数,2019年中国创新指数为228.3,较2005年翻了一番,创新产出指数更是接近翻了两番。科技行业景气度较高,且部分科技股作为行业细分龙头,具备资金优势和行业资源优势,有利于通过横向并购或纵向整合,使企业做大做强。未来,中国可以把握互联网、大数据、5G等领域的先发优势,继续发展人工智能、量子信息、集成电路等前沿领域。2021年各行业“十四五”规划将陆续出台,其中科技领域中长期规划有望率先出台,建议关注相关重要时间节点,关注5G、芯片、半导体等科技板块投资机会。

(三)大金融板块:资负两端双重改善

目前证券行业处于监管宽松创新周期,叠加近期市场成交火热,爆款基金频出,券商将直接受益。多家银行发布业绩快报显示业绩预期向好,银行板块的基本面稳健,当前的板块估值处于历史低位,叠加信用收缩周期,银行资产质量改善,有望受到长线资金的关注。资产端与负债端双重改善,看好保险业的估值提升空间。

扫二维码 领开户福利! 新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有