2020-12-24 10:07:19 来源:新浪财经综合

原标题:全球糖市正在由过剩向短缺转变

来源:期货日报

印度、泰国为全球食糖产量第一、第三大国,但受干旱天气和疫情影响,甘蔗种植面积大幅下降,预计2019/2020年度食糖产量分别同比下降22%和28%。由于产量连续下滑,巴西从世界产糖第一大国沦为第二大国,虽然2019/2020榨季巴西甘蔗种植面积回升,但糖醇比依然处于低位,产糖量增长有限。2020/2021年度预计全球食糖短缺160万吨,主要因预计疫情之后全球食糖消费增加。

A印度产量大幅增加

今年夏天开始,基金在ICE11号原糖上持续做多,糖价一路振荡上行至15.66美分/磅。之后,基金开始减持多单,糖期价也一度承压回落至疫情前的水平。在此期间,受贸易保障措施到期、配额外进口税恢复以及糖浆进口数量激增拖累,郑糖价格深度下挫,远离生产成本。虽然内外糖价运行节奏不一致,但我国食糖进口依存度较高,郑糖价格总体受外糖走势的引导。

11月底,IHSMarkit就全球糖市公布了最新一期的供需预测。受累于疫情的二次反弹,IHSMarkit将2020/2021年度全球食糖消费量下调90万吨,至18350万吨,同比仅增长0.9%。与之对应,由于欧盟与俄罗斯甜菜糖减产,将2020/2021年度全球食糖产量下调280万吨,至18070万吨。基于上述数据,将全球食糖市场供应缺口从9月底的168万吨上调至303万吨。

西南季风带来了充足的降雨,加之甘蔗收购价提高,2020/2021年度印度食糖产量预计大幅增加。印度糖厂协会(ISMA)预测,2020/2021年度,印度国内期初库存为1064万吨,产量为3100万吨,榨季内需出口600万—700万吨过剩产量。2020/2021年度印度开榨整体提前,截至12月15日,已有460家糖厂开榨,较两周前增加52家;累计产糖738万吨,同比增长61%。

印度食糖生产成本高企,需要补贴才能出口。2019/2020年度,印度政府设定了600万吨的出口目标,并提供10448卢比/吨的出口补贴,之后又将出口期限延长3个月,至12月。2020/2021年度,印度食糖出口可能达到创纪录的570万吨。

根据WTO的《农业协定》,印度可以在2023年之前对食糖运输、销售、处理和加工方面提供补贴。2019/2020年度,印度只支付了承诺补贴金额的20%,疫情削弱了政府的财政支持力度。2020/2021年度初期印度食品部就提议,食糖出口补贴机制继续沿用2019/2020年度的标准,但之后将补贴调减至9500卢比/吨,以便让财政部通过。12月11日,印度部长级会议讨论了国内食糖出口补贴,传闻拟定以6000卢比/吨补贴600万吨食糖出口。12月16日,印度内阁批准了为600万吨食糖出口提供350亿卢比补贴的措施,补贴金额低于预期。即便如此,以补贴价格计算,印度出口价格为15.3美分/磅,再加上一些出口费用,仍高于当前的国际糖价。期初库存高企叠加产量增加,市场早已预期2020/2021年度印度将被迫提供出口补贴,这一因素已反映在原糖期价走势中。

B巴西出口同比攀升

目前,巴西中南部甘蔗收割接近尾声,甘蔗压榨量预估为6.05亿吨,同比增长25%。随着甘蔗压榨量、质量以及制糖比的提升,预计产糖3840万吨,同比增长43%,创历史纪录。甘蔗丰产、雷亚尔贬值,巴西食糖出口放量施压全球糖价。截至11月,巴西食糖出口量同比攀升70%,在全球糖出口市场的份额将由去年同期的36%抬升至50%。

全球正在经历拉尼娜天气,巴西中南部干旱持续。虽然干旱有利于提高甘蔗糖分,但也影响甘蔗生长。据Unica的报告,2020/2021年度巴西甘蔗平均含糖量为144千克/吨,接近历史高位,超过2019/2020年度的138千克/吨。而2021/2022年度,随着甘蔗含糖量的下滑,食糖产量势必减少,进而限制糖价下行空间,而产量变动幅度还要观察现在到2021年3月的降雨情况。

此外,随着油价的上涨和雷亚尔的走强,甘蔗产醇优势增强。后疫情时期,如果巴西能源需求恢复到疫情前的水平,那么更有助于甘蔗制醇比的提升。历史上,乙醇收益良好时,巴西中南部仅生产2600万吨食糖。而2020/2021年度,食糖压榨收益丰收,巴西食糖产量增加至3800万吨。糖醇比的变动可以引发1200万吨的食糖产量变化。因此,2020/2021年度,巴西食糖减产预期将限制原糖价格向下的空间。

图为原油与雷亚尔走势

图为原油与雷亚尔走势C泰国出口预计减少

种植面积下降、干旱不利于作物生长,2019/2020年度泰国甘蔗压榨量同比收缩42.7%,至7500万吨;产糖量同比收缩42%,至850万吨。2020/2021年度,更多的农民转向种植木薯,因为只有当甘蔗价格达到1000泰铢/吨(相当于原糖17美分/磅)时,农民才会继续种植甘蔗。

此外,10月以来,多数蔗区迎来大范围降雨,虽有利于甘蔗生长,但也稀释了糖分。预计泰国2020/2021年度甘蔗压榨量下降6.7%,至7000万吨;产糖800万吨,延续下降态势,甘蔗产量需要2—3个年度才能重回1亿吨的水平。期末库存偏低、减产持续叠加泰铢强势,2020/2021年度泰国食糖出口量预计减少,贸易升水将维持高位。

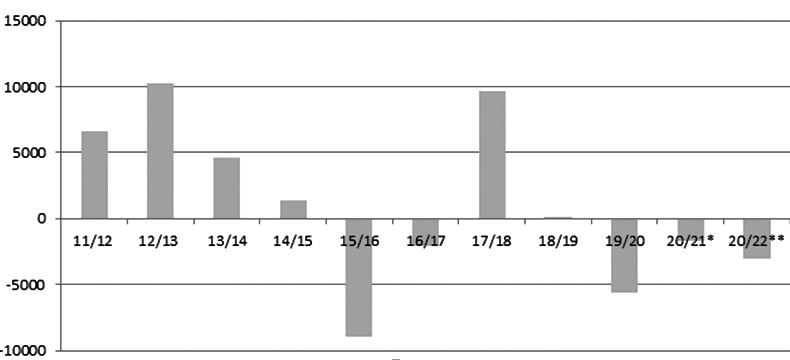

图为全球食糖供应缺口(单位:千吨)

图为全球食糖供应缺口(单位:千吨)印度政府公布食糖出口补贴措施,不确定性因素落地,加之补贴力度不及预期,原糖价格反弹。后期,巴西2021/2022年度减产预期、泰国出口量减少预期都为原糖价格提供支撑,郑糖也有望跟随上行。

(作者单位:国海良时期货)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有