2020-11-01 18:07:24 来源:新浪财经-自媒体综合

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

关注新券机会——海通固收可转债月报(姜珮珊、王巧喆)

来源:姜超(金麒麟分析师)宏观债券研究

关注新券机会

——海通固收可转债月报

(姜珮珊、王巧喆)

概要

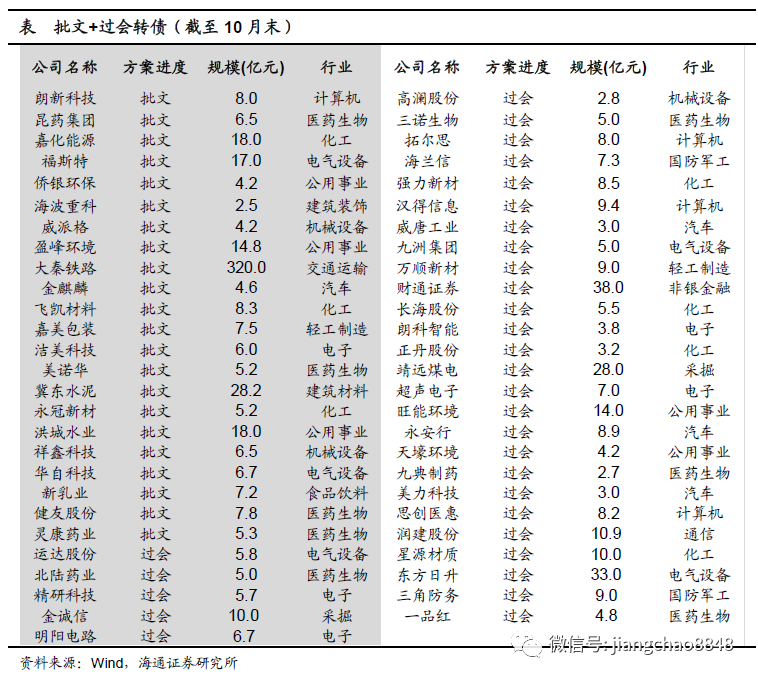

10月转债表现:转债指数上涨

1)转债指数上涨。10月中证转债指数上涨1.85%,同期沪深300指数上涨2.35%,上证50上涨1.48%,创业板指上涨3.15%。10月斯莱转债、赛意转债、交建转债等5只转债上市,唐人转债 1只转债退市。涨幅前5位分别是蓝盾转债(152.1%)、万里转债(125.1%)、正元转债(78.6%)、银河转债(73.1%)、宝莱转债(58.5%)。2)行业整体上涨。从风格来看,小盘券涨幅较大。行业有所回暖,机械制造和可选消费涨幅最大。3)平均转股溢价率上升。截至10月末全市场的转股溢价率均值37.71%,环比上升1.47个百分点;纯债溢价率均值20.72%,环比上升0.77个百分点。平价80元以下、80-100元、100-120元、120元以上转债的转股溢价率分别为66.53%、25.64%、13.40%、3.28%,环比分别变动0.66、1.72、1.43、1.79个百分点。4)20只转债公告发行。10月弘信电子(5.7亿元)等20只转债公告发行。审核方面,共有美诺华(5.2亿元)、冀东水泥(28.2亿元)等9只转债获得批文,财通证券(38亿元)、长海股份(5.5亿元)等17只转债过会,东方盛虹(50亿元)、正川股份(4.05亿元)等13只转债获受理。此外,10月新增了珀莱雅(8.04亿元)、紫光国微(15亿元)等13只转债预案。

11月权益前瞻:短期震荡向上,盈利继续改善

经济稳步复苏,出口韧性延续。10月全国制造业PMI为51.4%,连续八个月处于荣枯线以上,且高于过去两年同期水平,新订单指数持平在52.8%,处于13年以来同期次高点,10月新出口订单指数继续上行至51%,创下18年6月以来新高,也是13年以来同期新高。从工业企业利润增速情况看,从 9 月当月增速来看,上中下游行业利润增速普遍回落,其中原材料制造业利润增速依然领跑,下游消费品类行业利润增速稳中趋缓,而中游装备制造业利润增速明显下滑。

资金面或有改善。展望11月,资金面持续利空因素为存单继续提价显示银行负债压力依然较大,但年末财政支出将加快、债市供需格局明显改善,预计11月资金面较10月有所改善。

盈利继续改善。从截至10月30日披露的三季报情况来看,全部A股20Q1/20Q2/20Q3归母净利润累计同比增速分别为-24%/-18%/-6.6%,剔除金融后分别为-52.4%/-24.6%/-5.7%,三季度归母净利润同比增长明显,指向上市公司盈利继续改善。从宏观角度来看经济复苏延续,A股盈利有望继续回升,我们预计全年A股有望实现0-5%的增长。四季度权益市场或是震荡向上,结构再平衡的情况。

11月转债策略:关注新券机会

10月中证转债指数收涨,行业方面机械制造以及可选消费表现较好。上周转债成交依然较为火热,个券过分炒作带动10月日均成交量环比明显上涨,周五深交所发布新的盘中临时停牌制度,主要对临时停牌的时间进行调整,一定程度对炒作行情有抑制作用。9月转债估值压缩到年内低点后10月再次拉升,仅考虑优质大盘标的情况下加权转股溢价率也有所抬升。权益市场大方向上我们认为有望进入业绩驱动的慢牛行情,短期来看三季报密集披露后,主要影响因素有美国大选结果以及有大规模IPO上市等,在事件落地之前对风险偏好或依然有一定压制,此外欧洲疫情或将对部分行业产生一定冲击。转债方面,对于存量优质券,机构抱团下整体关注度已经较高,机会挖掘的相对较为充分,而四季度一般是发行旺季,近期陆续也有较多优质个券发行,建议更多关注新券上市后可能的机会。行业上建议更多关注偏周期,业绩确定性较强估值合理的科技成长以及医药消费等可适当关注,此外可关注十四五规划受益方向(具体个券见报告)。

风险提示:基本面变化、股市波动、政策不达预期、价格和溢价率调整风险。

---------------------------------------------

1.10月转债指数上涨

1.1转债指数上涨

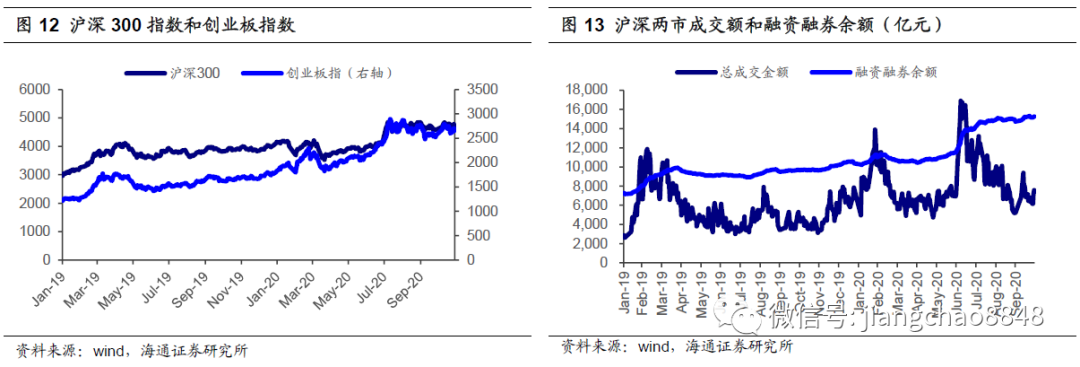

10月中证转债指数上涨1.85%,同期沪深300指数上涨2.35%,上证50上涨1.48%,创业板指上涨3.15%。10月斯莱转债、赛意转债、交建转债等5只转债上市,唐人转债 1只转债退市。10月转债市场日均成交量为827.87亿元,环比上升252.63%。

个券方面,涨多跌少。10月个券217涨9平96跌。其中涨幅前5位分别是蓝盾转债(152.1%)、万里转债(125.1%)、正元转债(78.6%)、银河转债(73.1%)、宝莱转债(58.5%)。跌幅前5位分别是奇正转债(-13.4%)、长集转债(-9.9%)、东缆转债(-9.5%)、博特转债(-9.0%)、永高转债(-8.3%)。

正股方面,跌多涨少。10月正股143涨1平178跌。其中涨幅前5位分别是蓝盾股份(68.5%)、广汽集团(41.1%)、福莱特(36.4%)、雅化集团(36.2%)、横河模具(32.9%)。跌幅前5位分别是国城矿业(-37.1%)、众信旅游(-35.1%)、家家悦(-20.5%)、龙蟠科技(-18.3%)、嘉友国际(-17.4%)。

1.2行业整体上涨

2020年10月转债全样本指数(包含公募EB)上涨1.44%,涨幅小于中证转债指数(1.85%)。

从风格来看,小盘券涨幅较大。10月低、中、高价券分别变动0.24%、1.32%和2.94%;债性、混合性、股性券分别变动0.22%、2.27%、1.97%;小盘、中盘、大盘券分别变动3.93%、2.04%和0.75%。

行业有所回暖,机械制造和可选消费涨幅最大。10月我们统计的9大行业8涨1跌,其中机械制造(6.07%)、可选消费(3.76%)、TMT(2.32%)、医药(1.91%)、周期(0.92%)、金融(0.85%)、必需消费(0.35%)、环保建筑(0.14%)行业上涨;电力交运(-0.34%)行业下跌。

1.3全市场平均转股溢价率抬升

10月转债平价均值涨幅小于价格均值,截至10月30日,全市场的转股溢价率均值37.71%,相比9月末上升1.47个百分点;纯债溢价率均值20.72%,环比上升0.77个百分点。

其中平价80元以下转债的转股溢价率均值66.53%,环比上升0.66个百分点;80-100元转债的转股溢价率均值25.64%,环比上升1.72个百分点;100-120元转债的转股溢价率平均值13.40%,环比上市1.43个百分点;平价120元以上转债的转股溢价率平均值3.28%,环比上升1.79个百分点。

1.4条款追踪

目前有238只个券进入转股期,其中盛路、溢利、广电等5只转债转股超过90%,科森、百合、万顺等6只转债转股超过80%,金农、长信、尚荣等7只转债转股超过70%,蓝晓、三力、振德等10只转债转股超过60%,康弘、国祯、国贸等13只转债转股超过50%。

赎回方面,溢利、凯龙、天康等37只转债触发赎回。下修方面,目前已有67只转债触发下修。

1.5新券概览:20只转债公告发行

19只转债公告发行。10月弘信电子(5.7亿元)等20只转债公告发行。审核方面,共有美诺华(5.2亿元)、冀东水泥(28.2亿元)等9只转债获得批文,财通证券(38亿元)、长海股份(5.5亿元)等17只转债过会,东方盛虹(50亿元)、正川股份(4.05亿元)等13只转债获受理。此外,10月新增了珀莱雅(8.04亿元)、紫光国微(15亿元)等13只转债预案。

截至10月30日,待发行新券共计4084.4亿元左右,共170只。

2.11月权益前瞻:向上趋势不变,盈利继续改善

2.1宏观经济:经济稳步复苏,出口韧性延续

制造业景气尚可,新出口订单指数上行。10月全国制造业PMI为51.4%,连续八个月处于荣枯线以上,且高于过去两年同期水平,指向制造业景气尚可。新订单指数持平在52.8%,处于13年以来同期次高点,10月新出口订单指数继续上行至51%,创下18年6月以来新高,也是13年以来同期新高,指向外需依然偏强。

上游利润增速领跑。从 9 月当月增速来看,上中下游行业利润增速普遍回落,但其中原材料制造业利润增速依然领跑,特别是石油加工、有色等行业利润增速改善幅度较大,下游消费品类行业利润增速稳中趋缓,而中游装备制造业利润增速明显下滑。

2.2流动性与债市:资金面或有改善

资金面或有改善。展望11月,资金面持续利空因素为存单继续提价显示银行负债压力依然较大,但年末财政支出将加快、债市供需格局明显改善,预计11月资金面较10月有所改善。

2.3股市:向上趋势不变,盈利继续改善

行业涨跌参半。10月WIND全A指数月涨跌幅+1.05%,沪深300月涨跌幅+2.35%,创业板指月涨跌幅+3.15%,上证50月涨跌幅+1.48%。行业涨跌参半,总体看可选消费例如汽车、家电等表现亮眼,此外电力设备及新能源等行业涨幅也较大。受寒冬等因素影响,纺织服装以及基础化工等涨幅靠前。

盈利总体继续改善。从截至10月30日披露的三季报情况来看,全部A股20Q1/20Q2/20Q3归母净利润累计同比增速分别为-24%/-18%/-6.6%,剔除金融后分别为-52.4%/-24.6%/-5.7%,三季度归母净利润同比明显回暖,指向上市公司盈利继续改善。从宏观角度来看经济复苏延续,A股盈利有望继续回升,根据海通策略组预测,全年A股有望实现0-5%的增长。短期看美国大选结果以及国内部分大规模IPO上市是重要影响因素。四季度权益市场或是震荡向上,结构再平衡的情况。

3.11月转债策略:关注新券机会

10月中证转债指数收涨,行业方面机械制造以及可选消费表现较好。上周转债成交依然较为火热,个券过分炒作带动10月日均成交量环比明显上涨,周五深交所发布新的盘中临时停牌制度,主要对临时停牌的时间进行调整,一定程度对炒作行情有抑制作用。9月转债估值压缩到年内低点后10月再次拉升,仅考虑优质大盘标的情况下加权转股溢价率也有所抬升。权益市场大方向上我们认为有望进入业绩驱动的慢牛行情,短期来看三季报密集披露后,主要影响因素有美国大选结果以及有大规模IPO上市等,在事件落地之前对风险偏好或依然有一定压制,此外欧洲疫情或将对部分行业产生一定冲击。转债方面,对于存量优质券,机构抱团下整体关注度已经较高,机会挖掘的相对较为充分,而四季度一般是发行旺季,近期陆续也有较多优质个券发行,建议更多关注新券上市后可能的机会。行业上建议更多关注偏周期,业绩确定性较强估值合理的科技成长以及医药消费等可适当关注,此外可关注十四五规划受益方向(具体个券见报告)。

风险提示:基本面变化、股市波动、政策不达预期、价格和溢价率调整风险。

扫二维码 领开户福利! 新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有