2020-07-30 10:07:07 来源:证券时报

特斯拉“朋友圈”新变化,国产供应商纷纷搬迁做“邻居”,但利润却是这样的…下一个苹果产业链有戏吗?

特斯拉的国产化浪潮给国内供应商带来了机遇,而一批嗅觉灵敏的供应商不甘于只出现在特斯拉的“朋友圈”,还要将自家工厂搬到特斯拉上海超级工厂附近,和特斯拉做“邻居”。

特斯拉首席执行官马斯克今年曾表示,特斯拉上海工厂零部件供应本土化效果明显,零部件国产化预计今年底将达80%,并盛赞中国的供应商“可能是世界上最具竞争力的供应商”。

马斯克所言的竞争力或许还体现在供应商的行动力和响应速度上。证券时报·e公司记者近日实地探访位于上海临港新片区的特斯拉超级工厂,超级工厂二期项目正在加紧实施,现场工程建设如火如荼,而超级工厂的周围和马路对面都在进行着产业园区的建设。据e公司记者观察,已有多家特斯拉供应商宣布签约入驻临港产业园区,紧邻特斯拉上海超级工厂。

特斯拉上海超级工厂门口

证券时报e公司记者同时还发现,特斯拉供应商在刚进入特斯拉供应链时,业绩增长非常明显。不过,近些年,在特斯拉强烈的降成本需求下,产业链上的部分企业,虽然向特斯拉的供应量持续增加,但却增收不增利,净利润连续下降、毛利率越来越薄。

超级工厂二期厂房已成型

进入7月以来,上海经历了持续降雨和高温,不过这似乎并未影响特斯拉超级工厂的建设进程。e公司记者在超级工厂附近看到,多辆吊车、铲车正轰鸣作业,不断有生产设备运抵工厂门口。

从施工情况来看,二期厂房其中一栋白色外立面已经成型,另外一栋钢结构建造已实施完成,数架起重机进行着顶棚的装吊。“二期的建设还是很快的,我们从疫情后恢复生产就没再停工,现在还剩下顶棚的装饰和一部分外墙需要施工。”现场一名施工工人告诉记者。

2019年1月,投资20亿美元的特斯拉上海超级工厂正式动工,其中用于生产国产Model 3的超级工厂一期仅用了一年时间就完成建设投产。今年1月,特斯拉宣布超级工厂二期项目正式启动,半年时间过去了,二期项目已初具规模。根据特斯拉此前公布的计划,上海超级工厂一期在满产后预计达到年产15万辆,而到2022年,上海特斯拉工厂将年产50万辆纯电动整车。

大量聚集的工人也是超级工厂门外的一道风景。午间休息时,身着荧光色工作服、头戴安全帽的工人成群结队来到工厂马路对面的小吃摊,午饭过后,又再次涌入工厂内。“二期主要是用来生产Model Y,生产线也在建设了,最近大家比较忙,可能后面会新招一些工人。”休息间隙,一位生产工人跟记者聊起招工的话题。

根据临港招聘日前发布的消息,特斯拉计划在上海的压铸、冲压、车身、涂装、总装车招聘600名生产操作工。此外,特斯拉还计划招聘150名负责产品交付工作的质量检验员,200名负责物流相关的物流叉车工及20名维护安保的安保人员。至于招聘是否是为上海工厂生产Model Y做准备,特斯拉方面未有回应。

2020财年二季度财报中,特斯拉表示,上海工厂Model Y的生产线正在按计划建设,预计首批将于2021年交付。另外,特斯拉仍维持今年交付50万辆汽车的目标,将根据需要继续更新前景展望。

供应商将厂房搬到特斯拉附近

与特斯拉上海超级工厂火热建设相呼应的是,超级工厂周边的园区也在紧锣密鼓地施工。

超级工厂附近在建的产业园区

e公司记者注意到,超级工厂马路对面正在施工,钢结构构造已经完成,有工人在装吊顶棚。一旁的施工铭牌显示,该工程项目为临港奉贤园区D0107地块项目,建筑面积达79178平方米,该项目于去年10月开工,将在今年12月底竣工。一位施工工人告诉记者,特斯拉的供应商可能选址在这里,但更多的细节并不清楚。

除了马路对面,紧邻特斯拉上海超级工厂的一大片空地都在施工建设中,其中有4栋厂房的钢结构已经完成,卡车、吊车等机械来回进出作业。记者来到临港奉贤园区的招商中心,从中心大厅放置的模型可以看到,临港新片区聚集了大批企业,形成国家新能源装备、汽车整车及零部件、大型物流及工程机械等产业制造基地。其中,特斯拉上海超级工厂则用蓝色建筑模型标注,十分醒目,围绕着特斯拉还有几块方正的用地,尚未标注名字及用途。

“已经有好几家特斯拉产业链企业签约园区了,不久将会入驻临港新片区。”招商中心一位工作人员告诉记者,企业注册临港还有税收优惠,享受上海最高返税,另外,后续也会帮助企业做迁入手续服务等。

据证券时报e公司记者不完全统计,今年以来,已有新泉股份、长盈精密全资子公司上海临港长盈新能源科技有限公司、上海友升铝业有限公司等宣布签约入驻临港产业园区。另外,均胜电子子公司上海临港均胜汽车安全系统有限公司作为特斯拉零部件供应商已入驻临港新片区。

特斯拉的产业链配套半径在缩短,其他方面配套也在跟进。7月初,特斯拉上海临港超级工厂店正式开业,这是全国唯一一家毗邻超级工厂的特斯拉门店。记者看到,超级工厂门店内分别摆放着一辆红色和白色的国产Model 3,其余设置与特斯拉线下门店没有太大差异。“未来Model Y也会第一时间展出,门店距离特斯拉上海超级工厂只要15分钟车程,主要也是为了客户能更直观、近距离感受特斯拉”门店销售人员向证券时报e公司记者介绍。

值得一提的是,今年7月,临港官方宣布18个重点产业项目集中开工,其中就包括智能新能源汽车产业园。产业园主要面向智能网联新能源汽车零部件、智能驾驶配套设施、汽车控制系统及新能源汽车相关衍生产业链等企业。

供应商就近服务可降低成本

随着特斯拉国产化加速推进,更多的国产汽车零部件企业进入特斯拉供应商名单,缩短公司与特斯拉的物理距离也成为了不少企业的共同选择。

今年3月,上海友升铝业有限公司铝合金汽车零部件项目签约入驻临港奉贤园区。公司在2020年获选为特斯拉配件供应商,致力于开发高性能、高强度的新型铝合金材料,研发和生产铝合金汽车零部件,为汽车行业在轻量化方面提供一站式服务。

4月,长盈精密子公司临港长盈新能源汽车关键零组件项目也签约入驻临港产业区,将在临港产业区投资建设新能源汽车关键零组件的研发、制造和销售基地。

5月,新泉股份与临港集团签约,确定入驻上海自贸区临港新片区意向,将全力打造汽车配件智能制造基地及研发中心。

另外,证券时报e公司记者在走访临港新片区发现,特斯拉供应商均胜电子子公司临港均胜安全距离特斯拉上海超级工厂仅一街之隔,地图显示距离3公里。此前,均胜电子披露,临港均胜安全收到特斯拉中国的定点意向函,正式确定为国产Model 3和Model Y供应商,提供方向盘、安全气囊等产品。

与特斯拉超级工厂仅相隔3公里的供应商均胜电子子公司

“目前公司是全生命周期订单为主,尤其在汽车零部件国产化之后,未来跟特斯拉的合作空间很大。”临港均胜安全工作人员对证券时报e公司记者表示,公司来临港有几年了,除了服务特斯拉还有其他主流的中高端汽车客户。

对于一些入驻临港的供应商来说,降低运输成本是靠近特斯拉超级工厂的关键因素。“搬到特斯拉工厂附近一定程度能增强公司议价能力,假如不在附近供货,一方面运输和包装各方面成本会抬高,另一方面,响应的速度和服务都会弱一些。”新泉股份证券部工作人员对证券时报e公司记者表示,公司在全国有多个生产基地,临港是其中一个,主要还是为了快速响应服务及成本控制。这位工作人员还坦言,公司有去特斯拉上海超级工厂附近看过,也希望能跟特斯拉进一步合作。

长盈精密则在临港设立了一家子公司,据其工作人员透露,目前子公司已拿到营业执照,后期可能会把新能源项目整合到临港。长盈精密3月4日发布的2020年度非公开发行股票预案的募投项目之一就是上海临港新能源汽车零组件(一期)项目,该项目拟使用募集资金10.92亿元,项目的建设内容主要包括高低压电连接件、动力电池结构件和氢燃料电池双极板产线等。

国产化产业链带动下降价空间几何

搬到特斯拉需要的地方去,如果不能做邻居,也要尽可能接近。

天龙股份7月7日公告,公司近日获得博泽汽车技术企业管理(中国)有限公司特斯拉Model Y车门功能门板项目定点,该项目间接供货给特斯拉上海工厂,预计2021 年1月批量供货,供货周期约为6年,整个供货周期项目总金额约1.2亿。因车门功能门板产品体积较大,从物流成本、配送效率、服务质量等因素考虑,公司董事会决定在苏州太仓设立分公司,就近为博泽太仓工厂供货。

实际上,纵观目前特斯拉中国供应商的地理位置,它们大部分集中在上海超级工厂500公里范围内。马斯克也在今年举行的财报电话会议中表示,过去特斯拉在全球各地生产零件再运送到上海,如今上海工厂周遭有许多强大又积极的供应商,生产能力充足,也许是全球竞争力最强的供应商,在这样的本地零件供应之下,上海工厂已有效降低了成本。

马斯克预期,零部件国产化今年底将达80%,他认为,随着产能持续增加,上海工厂的成本结构会持续优化,为特斯拉带来更可观的利润表现。

实际上,国产Model 3在经过几轮调价后,基础版售价已经降至30万元以下。根据特斯拉官网显示,国产Model 3基础版补贴后价格为27.155万元。渤海证券的郑连声和陈兰芳认为,随着国产Model3零部件本地化率的提升,成本和售价将进一步降低。根据测算,若应用三元电池,当其零部件本地化率达到100%时,毛利率将达到49%;若毛利率下降至35%,售价将降至25万元;若毛利率下降至20%,售价将降至21万元。若应用宁德时代的CTP磷酸铁锂电池,成本将进一步下降,降价空间也更大,当其零部件本地化率达到100%时,成本相较于应用三元电池将下降8%,毛利率将达到53%;若毛利率下降至35%,售价将降至23万元;若毛利率下降至20%,售价将降至19万元。

产业链企业出现增收不增利现象

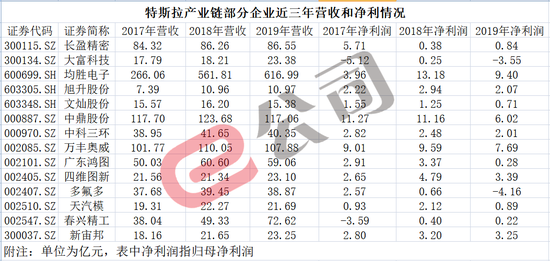

特斯拉强烈的降成本需求是把双刃剑,虽然加速了供应链国产化进程,但特斯拉强势的话语权也让供应商的利润率越来越薄。证券时报e公司记者发现,特斯拉供应商在刚进入特斯拉供应链时,业绩增长非常明显。不过,近些年,特斯拉产业链上的部分企业,虽然逐渐向特斯拉的供应量持续增加,但却增收不增利,净利润连续下降、毛利率越来越薄。

从财务数据来看,进入特斯拉供应链后,确实促进了企业的业绩增长。计划在上海临港建厂的长盈精密,其2019年新能源汽车连接器及模组的收入为4.05亿元,同比增长了71.49%,特斯拉是新能源业务最大客户。该业务营收占比从2018年的2.74%上升为4.68%。

而已在上海临港建厂的均胜电子,据证券时报e公司记者了解,其公司汽车安全事业部已向特斯拉全系列车型配套全套被动安全系统和满足最新碰撞法规要求的前发动机罩举升器,获得的订单总金额接近70亿元。其中,子公司临港均胜安全已于2020年2月收到特斯拉中国的定点意向函,成为特斯拉中国Model 3和Model Y车型的供应商,为其提供方向盘、安全气囊等汽车安全系统产品,该项目对应订单总金额约15-20亿元。均胜电子表示:“公司智能车联事业部也在与特斯拉积极接触,探讨进一步合作的机会。”

证券时报e公司记者通过数据对比,发现越早进入特斯拉产业链的公司,其业务增长的表现越优异,其中以旭升股份为例。

2014 年,旭升股份与特斯拉达成全面合作,供应的产品包括传动系统、悬挂系统、电池系统等核心系统零部件。特斯拉已经连续多年成为旭升股份的第一大客户。在当年,旭升股份的营收仅为1.88亿元,在2019年,旭升股份的营收达到了10.97亿元。

旭升股份近三年的财报显示,2017 年至 2019 年,该公司对特斯拉的销售收入依次为4.13 亿元、6.69 亿元、5.89 亿元,占该公司主营业务的 56.46%、61.51% 和 54.08%。

但是,值得注意的是,由于特斯拉强势的成本把控和议价能力,随着近些年国产特斯拉售价不断下调,为特斯拉供货的利润也在同步减少。

在旭升股份的2019年财报中,汽车类收入中对特斯拉Model X/S产品收入占比下降,汽车类产品毛利率有所下降,其中铝压铸行业业务毛利率减少5.69个百分点。旭升股份对此解释称:“Model 3车型定位不同,公司生产的Model 3产品的毛利率相对较低,导致公司汽车类产品毛利率有所下降。”

实际上,面临同样情况的特斯拉供应链企业不在少数。以为特斯拉供应铝合金车身结构件等器件的文灿股份为例,近些年向特斯拉的供应量持续增加,但却增收不增利,净利润持续下降,2017年至2019年的净利分别为1.55亿元、1.25亿元和7103万元。

对于这种现象,北汽产投分析师徐超表示:“特斯拉将具有核心战略地位、高成长空间以及高溢价能力的领域,全部留给了自己,盈利能力较弱或者成长空间小的零部件交给了国内的零部件供应商。”

目前,特斯拉产业链的大部分中国企业,都集中在技术含量相对较低的零部件环节,在特斯拉压价的攻掠下,不得不处在弱势地位,降低自己的毛利率。实际上,即使是技术含量相对较高的电池部分,也要面对特斯拉强势的议价需求。为特斯拉供应动力电池的宁德时代,其董事长曾毓群曾表示:“在和特斯拉CEO马斯克交流时,对方一再强调要控制成本。”因此,基本可以预见到,在特斯拉车辆的降价趋势里,相对弱势的特斯拉供应商们的利润率也将会越来越薄。

特斯拉产业链上的企业们也发现了这一问题,在“抱紧”特斯拉这棵大树的同时,都在积极寻找新的客户。在证券时报e公司记者的采访中,所有搬来上海临港的特斯拉供应商都表示,搬到上海临港,特斯拉是一部分原因,更看中的是这里的集群效应,有助于企业扩大客户群。

经营汽车内、外饰系统零部件的新泉股份,其证券事务部的工作人员告诉e公司记者:“目前在上海临港还在拿地,预计18个月的建设期,来上海临港一方面离特斯拉近,从而有成本优势;另一方面是大众等公司也在那边,而且上海人才多。”

长盈精密在接受e公司记者采访时也表示:“去上海临港的直接原因是特斯拉,但是,公司主要是看中了这里未来的集群效应。上海临港未来会建设成新能源产能基地,可以服务其他潜在客户。”

【评论】不能把特斯拉产业链简单类比成苹果产业链

随着特斯拉在中国的蓬勃发展,不少分析人士都认为特斯拉产业链是下一个苹果产业链,会造就供应商企业的迅速腾飞。实际上,这种想法过于简单。

首先,智能手机是一个相对比较集中的行业,前五名的市占率都非常高。到目前为止,苹果占据了全球高端智能手机的最大份额,苹果和三星以及国内的HMOV在内的六家公司,占据了全球智能手机的七成以上的份额。苹果产业链的大多数公司在横跨苹果和国内智能手机两大阵营后,就可以垄断智能手机市场上的大部分订单,利润丰厚。而汽车行业相对比较分散,即便是市场占有率排名第一的丰田,也仅仅为11%左右,未形成垄断态势。

在当年,苹果手机横空出世,开创了移动智能时代,打破了存量市场,开阔了增量。目前,特斯拉的新能源车还是集中“代步出行”,未形成新的需求。也就是说,传统车和新能源汽车及产业链的供应商,还是一个存量博弈的逻辑,未开拓出更广大的市场。

此外,手机的迭代速度较快,苹果和三星以及国内的HMOV在内的六家公司,基本每年都有新款上市,近些年,甚至每年可以推出两三款新产品,这造就了庞大的市场和对供应链稳定性的高要求。与之对比,汽车行业拥有长周期慢迭代的特点,基本三到五年才会换代。从消费者的角度,很容易理解这种现象,毕竟手机相对便宜,普通消费者也可以一年一换,大部分消费者三年就会一换。但是,对于大部分人来说,汽车并不会很快更换,更换周期一般在十年左右。因此,手机与汽车产业对于产业链的态度截然不同。

对于苹果公司,每年超过2亿台手机的销量,让其为了保证供应链的稳定,从而更愿意给其产业链上的企业相对更高的盈利。目前,产业链的稳定性对于电动汽车企业来说,并不是最重要环节。尤其是对于刚刚开始盈利的特斯拉来说,降成本为重中之重。当出现“性价比”更高的供应商,特斯拉会毫不犹豫的换掉,比较典型的是特斯拉在自动驾驶和动力电池的供应商调整。

在自动驾驶领域,特斯拉最初和Mobileye合作,后来变为英伟达提供芯片,特斯拉研发自动驾驶。目前,特斯拉已经甩掉英伟达,改为完全自主研发自动驾驶芯片。在动力电池领域,曾经,特斯拉主要通过与松下合资生产,但是,在业务上有关成本和产量出现分歧后,特斯拉立刻寻找新的供应商,除了宣称自主研发外,2020年,特斯拉与宁德时代签约,达成动力电池供货协议。

因此,对于特斯拉供应链上的企业来说,并非在特斯拉这棵大树下就可以一劳永逸。因产品属性而技术含量相对较低的企业,利用特斯拉的金字招牌,积极开拓新客户才应是其目前较为重要的策略。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有