2020-07-16 18:07:34 来源:新浪财经-自媒体综合

【券商直播间】

探寻牛市基本面|长城证券首席宏观策略分析师汪毅:本轮行情的成因及脉络

探寻牛市基本面|国泰君安首席宏观分析师高瑞东:大国博弈和金融周期中进击的牛市

【港股直播间】

浦银安盛基金罗雯:把握港股资产配置机遇

国信香港夏晓东:港股牛市来了 如何寻牛?

【基金直播间】

7月16日15:30 国金证券研究所副所长郭荆璞,建信基金金融工程及指数投资部副总经理朱金钰,分享主题:全球低利率时代的黄金投资机会。

7月16日15:30 创金合信基金李游:周期龙头股的高成长性。

7月16日20:00华夏成长精选基金经理顾鑫峰:中小成长股投资分享。

原标题:刚刚,最牛新股闪崩跌停!这家机构仍然暴赚:三年53倍,浮盈88亿!

中国基金报记者 张雪

太狠了,开板首日就跌停,连“大肉签”也没能逃过。

今天,年内“最赚钱新股”的强势连板终于戛然而止,然而让人意想不到的是,开板首日两大明星新股康华生物(300841.SZ)和甘李药业(603087.SH)竟不约而同地双双跌停了。

7月16日早盘,近来势头颇猛的新股甘李药业首次开板后即遭跌停,股价仅半分钟就触及跌停板价257.56元。

而另一明星新股康华药业更是高开后急速跳水,在集合竞价阶段就有大单卖出,开盘后4分钟触及557.76元的跌停板价。从分时图表现看,康华药业呈90度的垂直跳水的“开板姿势”着实令人心惊胆颤,若在今日高位追高进场的资金,将一口气亏损20%。

而由于快速砸向跌停,甘李药业的投资者甚至来不及卖出,截至收盘,还有10.5万手卖单封在跌停板上,成交额9.5亿元,全天换手率仅有9.04%,尽管康华生物35.69%的换手率较前者稍高,但二者也远低于新股开板首日通常60%以上的平均换手率水平。

年内“最赚钱新股”

中一签暴赚超20万

虽然新股的强势连板于今日突然终结,但是中签的投资者们已经赚得盆满钵满。

截至7月16日,康华生物和甘李药业已分别录得20个、13个一字板,虽然涨停天数没有超越万泰生物26连板的记录,但是二者却凭借着超20万元的单签收益,创造了A股打新中签盈利新“神话”,超越国盾量子成为今年当之无愧的“新股王”。

就在7月9日,有国内“量子通信第一股”的国盾量子上市,当日涨幅最高达1000%,不仅刷新了科创板首日涨幅的记录,若在最高点卖出,一签更是能赚超18.14万元。

而随着新股的强劲涨停势头,这一记录于隔日7月10日就被康华生物打破。

6月16日,创业板新股康华生物上市,发行价70.37元,上市当日股价涨幅为达44.00%,随后更是势不可当,于7月10日以19.76万元的单签收益打破了国盾量子前一日创下的成绩。且由于一字涨停未打开,康华生物的单签收益金额仍在继续上涨。

截至7月16日开板前,康华生物康华生物已经收获20个一字板,若以7月15日的收盘价619.73元/股计算,中一签就能暴赚27.47万元,“A股史上最赚钱新股”实至名归。

甘李药业同样势头猛烈,于6月29日登陆沪市主板后也开启了一路高歌模式,截至今日开板前,共收获13个一字板,股价较63.32元/股的发行价上涨超300%,市值更是突破了1000亿元。而在打新收益方面,不仅轻松达到业界“中一签超10万”的预期,22.29万的单签收益也超越了国盾量子,成为A股历史上第二只中一签赚超20万的新股。

今年以来,随着股市行情的火爆,“中一签赚10万”股频出。今年上半年已有6只新股中一签盈利超10万元,包括斯达半导、三人行、万泰生物、华峰测控、石头科技、公牛集团,再加上康华生物、甘李药业和国盾量子,由此可见新股赚钱效应着实爆棚。

“温州鞋王”身价暴涨

背后资本也赚翻了

上市短短20天,康华生物的股价就暴涨了近700%。

截至昨日收盘,康华生物619.73元的收盘价不仅取代了500.55元的长春高新,成为新晋的“最贵”医药股,更是成为A股仅次于贵州茅台的第二高价股,堪称药中“茅台”。

与此同时,其背后实控人的身家也随着公司股价的暴增而水涨船高。

据招股书披露,康华生物实控人为奥康集团董事长、“温州鞋王”王振滔。2004年4月,王振滔在成都投资设立康华生物,从鞋业跨界涉足疫苗产业,当时很多人不甚理解,但现在,作为国内第一家,也是目前唯一一家生产人二倍体细胞狂犬疫苗的企业,康华生物用股价和业绩正面“回应”了质疑。

招股书显示,2017年至2019年,公司实现营收分别为2.62亿元、5.59亿元、5.55亿元;净利润分别为7446万元、1.54亿元、1.87亿元;毛利率分别为 89.46%、 94.44%及 94.17%。对比同行业上市公司,康华生物的毛利率处于领先水平。

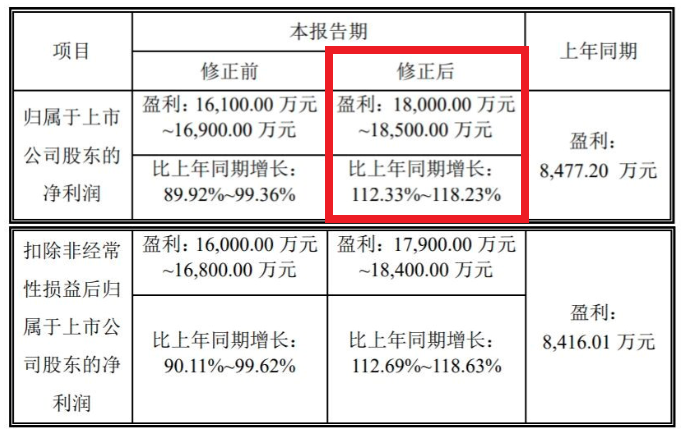

根据最新披露的业绩预告,今年上半年,预计归属于上市公司股东的净利润为1.80亿元~1.85亿元,预计同比增长112.33%~118.23%,仅今年半年的利润已经接近去年全年。

上市前,王振滔直接持有公司和通过奥康集团间接控制公司累计控制公司39.8125%股权,上市后经过股权稀释,王振滔共持有29.86%股份,若此份额进行计算,6月16日至7月15日“温州鞋王”身价已暴涨约百亿元。

此外,在康华生物的大股东名单中,值得注意的还有盈科资本。

据了解,盈科资本是国内知名健康产业投资机构,在近10年的耕耘中已经形成了具有高度协同能力的生物医药圈层,先后投资了超过60多家拥有核心技术、拳头产品、填补空白的生物医药企业,包括海和生物、嘉和生物、三友医疗、普蕊斯、长峰医院、捍宇医疗、爱科百发、贝斯达、璟泓科技等。

2017年至2018年,盈科资本曾通过旗下多支基金投资康华生物2.28亿元,按照投后估值7亿计算,合计持有康华生物股比为32.38%,上市后股份稀释到24.28%,其中单一最大股东平潭盈科盛道创业投资合伙企业(有限合伙)持股20.6%,宁波泰格盈科创业投资中心(有限合伙)持有3.68%。若按照7月15日收盘价619.3计算,当日康华生物总市值371.58亿元,盈科资本投资康华生物三年回报53倍,浮盈87.92亿元。

跻身千亿市值俱乐部

高瓴医药版图再下一城

尽管今日跌停,但上市仅半个月的时间,甘李药业就以最新1033亿的市值也迈入了A股药企千亿市值俱乐部的大门。

资料显示,甘李药业的主要营收来自胰岛素制剂及胰岛素干粉的销售收入,毛利率一直稳定在90%以上,有“胰岛素中茅台”之称。2017至2019年,甘李药业实现主营业务收入分别为23.7亿元、23.87亿元、28.95亿元;2018年、2019年同比增速分别为0.71%、21.26%。

虽然业绩优秀,但甘李药业的上市之路却颇为曲折,从首次启动IPO到真正上市成功,历时一共8年。2014年,甘李药业首次IPO时因深陷商业贿赂丑闻而被证监会中止上市进程,2016年再度冲击A股,历时两年于2018年4月成功过会后,又经过了两年多的漫长等待后,才终于在2020年6月5日成功获得首发申请。

不过甘李药业背后的资本十分强大,星光璀璨大牌云集。

IPO之后,除公司创始人甘忠如外,前五大控股股东还包括明华创新持股16.72%,旭特宏达持股8.46%,Wintersweet持股6.08%和Hillhouse(高瓴资本)持股4.52%。

其中启明创投是甘李药业上市前最大的机构投资方。2010年,启明创投独家投资了甘李药业的首轮融资;2011年,启明创投领投甘李药业的B轮融资。

而高瓴资本曾在2014年11月12日,以 5.4亿人民币承接了甘李药业的一级市场股份,持有1684.44万股,占总股本比例 5.03%,当时对应PE约为32.79倍。若按照公司7月15日收盘价286.18元的股价进行计算,高瓴投资康华生物6年来获利近50亿元。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有