2020-07-15 16:08:13 来源:新浪财经-自媒体综合

热点栏目

热点栏目来源:智堡

设想以下场景:一个固收交易员,他知道澳洲央行牢牢控制了1-3年的国债收益率,他还知道3年以上的澳洲国债收益率可以自由浮动,他该怎么做?

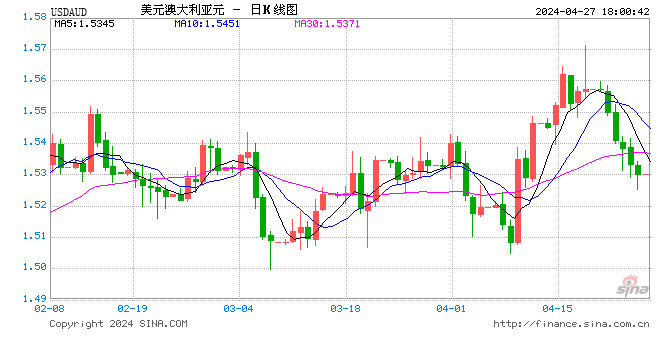

最直接的策略就是卖出短期澳洲国债,买入澳洲长债,也就是常见的国债套利交易Carry and Roll (down the curve)。而澳洲央行独特的收益率曲线控制(YCC)政策,也让套利交易收获颇丰。澳洲央行仅将1-3年的前端国债收益率牢牢控制0.25%,但容忍了后方长期国债收益率自由浮动。同时,澳洲财政部门近两月向市场发行了海量长期债务,长债供给增加推高长端收益率(图1)。

实际的效果则是澳洲收益率曲线是主要发达国家中最陡峭的。而陡峭的收益率曲线让套利交易最直接受惠(图2、3)。

首先收益率曲线陡峭也扩大长债高出短债息票率的部分(新债拍卖时的息票率随着收益率变动),卖短借长首先能带来利差部分的收入(carry的部分)。

其次,随着时间推移,长债期限变短,逐渐向收益率曲线前方滚动,收益率下降能带来资本升值(roll的部分)。而收益率曲线越发陡峭,资本升值空间越大。同时澳洲央行也暗示前端YCC政策将持续数年,今年买入的长债有足够长时间滚动到前端曲线,能将这一策略的收益放大到极致。

极度渴望收益率的日本投资者对此感到欣慰。根据日本财政部国际收支数据显示,今年5月来自日本的资金买入了50亿澳元的长期澳洲国债,是05年有记录以来日本投资动作最大的一次。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有