2020-06-15 14:07:05 来源:新浪财经综合

来源:虎嗅网

作者:Eastland(虎嗅研究总监)

小米(01810)、美团(03690)IPO,阿里(09988)、京东(09618)、网易(09999)回归,港交所(00388)“东方纳斯达克”之梦死灰复燃。

时钟拨回2019年9月,“港交所”向伦敦证券交易所(LSE)发出邀约却惨遭拒绝。人家心仪的合作伙伴是“上交所”或“深交所”,“港交所”连备胎都不是。

这一次,老谋深算的英国人恐怕是目光短浅了。

世界级证券交易所

1)上市公司数及总市值

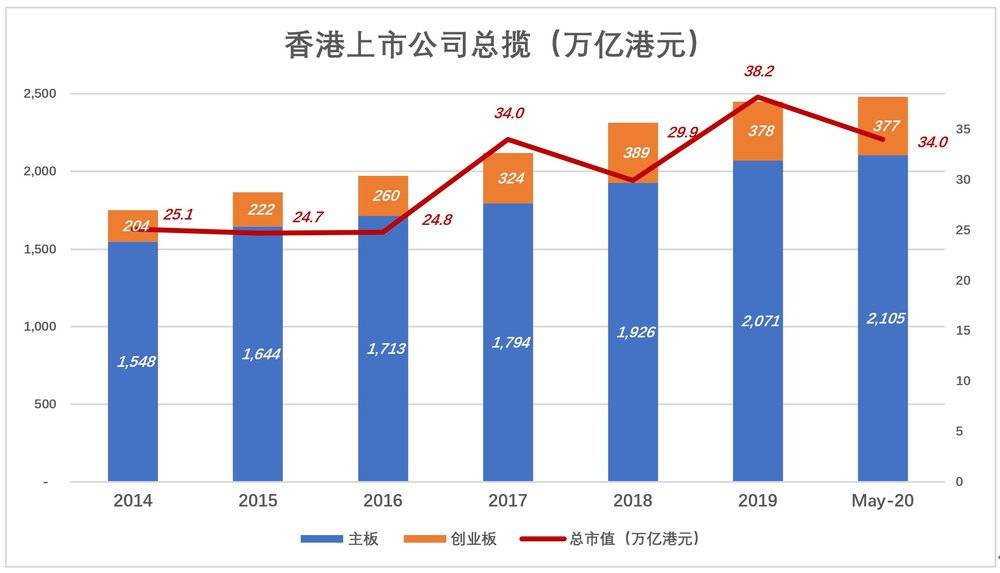

截至2020年5月末,香港交易所共有上市公司2482家,主板、创业板分别为2105家和377家。

小米、美团、阿里相继加入,港交所绝处逢生,2019年末上市公司总市值达到创纪录的38.2万亿港元(除非注明,本文货币单位均为港元)。2020年5月末,回落至34万亿。

港交所上市公司总市值中,超过99%来自主板上市公司。截至2020年5月末,2105家主板上市公司总市值33.9万亿,平均每家161亿,较阿里、美团、小米在港交所上市前的2017年末还少27亿。看来其它主板上市公司“过得不怎么样”。

2)成交金额

2016年,港交所成交金额跌落谷底,全年成交16.4万亿,日均成交额仅660亿。2017年末,港交所终于允许同股不同权公司上市,2018年小米、美团等新经济公司登陆香港主板,极大地提升了人气。

2018年港交所成交金额达到26.4万亿,主板日成交创历史新高、达到1070亿。2020年前5个月,港交所总成交金额达11.7万亿,日均成交再创新高、达1160亿港元。

3)IPO概况

资本市场的首要作用是融资,尤其是首次公开发行(IPO)。

在惨淡的2012年,港交所只有64家公司IPO,主板、创业板分别为52家、12家。

2017年IPO总数回升到174家,但融资规模偏小的创业板公司占据80席。这一年,再融资占港交所募集资金总额的78%,IPO募集资金仅占22%。

开放“同股不同权”的2018年,港交所IPO数达218家,主板、创业板分别为143家、75家。

2019年,IPO数达183家,主板、创业板分别为168家、15家,主板IPO占比超过90%。15宗创业板IPO统共融资9700万港元,占港交所全体公司募集资金总额的0.2%,可以忽略不计。

2020年前5个月,共有55家登陆主板IPO,较2019年同期少9家。

2018年IPO数达218家,募集资金2880亿。2011年以来,港交所IPO募集金额首次超过再融资。

2880亿港元(折合365.6亿美元)这个IPO融资总额排在全球主要资本市场第一位。纽交所以285.7亿美元排第二,上交所以134.7亿美元排第六,伦敦交易所以105.6亿美元排第七,深交所以77.9亿美元排第九。

这不能不说是李小加搬开“同股同权”大山的功劳。2018年IPO融资最多的三家合共募集1346亿港元,折合172亿美元(占全年IPO募集金额的47%),比上交所全年IPO募集金额还多37亿美元。这三家当中,小米、美团都采用了“AB股”架构。

2019年,港交所募集资金再度下挫。IPO募集、再融资分别为3133亿和1400亿。

美国是世界第一大经济体,资本市场成熟、发达,吸引全世界的优秀企业,规模冠绝于世。中国是世界第二大经济体,优秀企业分散于沪市、深市、港交所、纽交所和纳斯达克。港交所能跻身世界级证券交易所,募集资金规模甚至可以拔得头筹(最近11年7次成为全球IPO集资冠军),折射出中国经济的活力。

区域性资本市场

截至2019年末,在港交所上市的内地企业共有1241家,其中主板、创业板分别有1144家和97家。

内地企业总市值在港交所上市公司总市值中的比重一直在上升。截至2019年末,1241家内地企业总市值27.9万亿,占港交所总市值的73.24%。

截至2020年5月末,内地企业总市值、总成交量分别占港交所总盘子的76.9%、81.9%。

内地企业亦是IPO的主角,牢牢占据年度IPO融资额前十名。1986年以来,IPO募集金额排前十的有九家来自中国内地,排在第一的是总部位于香港的友邦保险。第2~5名分别是工行、阿里、农行和中银。

LSE拒绝港交所的理由之一是“业务地理集中度极高”。言下之意港交所是区域性资本市场,与之联姻是“开倒车”。

1)个股严重分化

港交所整体数据还看得过去,甚至某些指标还能在全球交易所中排个头名,但这是一个高度分化的市场。主板公司刨去头部的数十家优势企业,其余都是“垃圾”;创业板全都是垃圾。

2020年5月,市值最大的五十家主板公司占主板上市公司总市值的64.41%,剩下2095家占总市值的35.59%。

阿里、腾讯、建行、中移动、美团等排名前十的公司市值合计占主板总市值42.5%,平均每家1.44万亿。“最大50家”以外的2005家主板上市公司,平均市值61亿。

2020年5月,成交最活跃的20家公司的交易额占主板总交易额的48.37%,平均每家公司每个交易日成交21.9亿。其余2085家每个交易日每家成交2260万。

2)创业板惨败

1999年11月25日,香港创业板开始交易,首发的7家企业“星光灿烂”,风头远远超过当时在主板IPO的新贵。2000年,TOM等重量级公司的上市引发认购狂潮,47家新上市公司共募集资金148亿,平均每家近3亿。

这样的开头可谓不错,不幸的是,香港创业板的元年居然也成为它的顶峰。此后,香港创业板新上市企业数量及募集金额低下,无法吸引优秀创业公司的香港创业板失去“源头活水”,离“东方纳斯达克”的梦想越来越遥远了。

2001年、2002年,创业板IPO宗数均为57家;其后一路下滑,2005年到2010年,每10周才有1宗IPO;2007年、2008年,每年2宗……2011年起IPO宗数回升,到2015年达到34宗,但募集资金总额仅28亿,平均每家募8235万。

2018年,75家公司IPO,平均募集金额跌到6800万,折合870万美元,低于许多创业公司的A轮融资规模。

2019全年,仅有15家在港交所IPO,募集资金9.7亿,平均每家6467万。

虚度将近二十年,香港创业板一事无成,对稍微优质点的科技企业没有丝毫吸引力。

港交所凭什么?

港交所的辉煌与落寞终将成为过去,它的未来取决于三个因素:

一是优质企业。世界第二大经济体最优秀、最富创新能力的企业蜂拥到美国,如今阿里、网易、京东、携程纷纷在香港二次IPO,加上已上市的腾讯、美团、小米,港交所优质新经济公司的阵营蔚为壮观。未来还会有更多,或许有蚂蚁金服、字节跳动。

二是资金。资本是逐利的,众多优质标的在港交所公开交易,美、欧、日、韩资金不会不想参与。手握海量资本的国有金融机构,拿成千上万亿美元投资纳斯达克是万万不可能的,南下香港为中国高科技企业站台,还能分享“财富盛筵”,一举两得。另外,还有寻求优质投资标的的民间资本。

三是“软件”。港交所充分借鉴、学习发达国家资本市场的监管体制。在这方面,上交所、深交所与港交所相比尚有差距。

有众多优质公司、充足的资金和全球领先的金融基础设施,又身处“墙外”,港交所是中国纳斯达克的应许之地。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有