2020-06-11 18:07:07 来源:新浪财经综合

热点栏目

热点栏目来源:文华财经

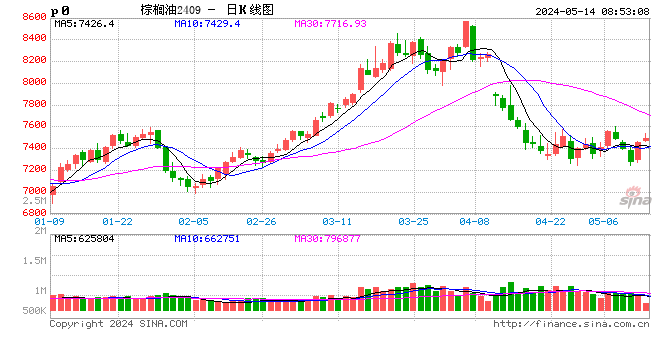

近期国内油脂盘面再度上涨。其中,菜油涨势最为稳健,区间破位并强势上行。因孟晚舟案件后,市场担心进口可能进一步收紧及国内库存低位。但涨幅最醒目的是棕榈油。主力合约前高一线初步上破。

考虑到印度近期可能积极补库、马棕出口零关税延长、印尼生柴项目保障措施迭出,供需可能开始两旺背景下,马盘棕榈油中期预计仍易涨难跌。国内棕榈进口利润始终倒挂,进口偏少叠加国内需求较好,目前国内棕油库存已经跌至历史低位。虽然国内豆油库存中期预期增加,但预计速度不会太快且四季度供给存忧。国内油脂上涨行情可能仍未结束。不过,马棕盘面前高一线仍在承压震荡。国内P2009前高虽然暂时上破,但继续上行需要外盘的指引。

一、马来棕榈油:5月产量及库存持平 6月出口将有改善

6月10日,马来西亚棕榈油局(MPOB)公布了5月数据。MPOB数据显示,5月马来棕榈油产量165.1万吨,环比4月的165.3万吨微降0.09%。5月马来西亚存在5天的公共假期。假期较多可能是马棕产量难以增加原因之一。另外,疫情限制令期间,马来西亚政府实施入境管制,令国内种植园的劳工开始短缺,可能也是原因。

马来西亚棕榈油业作业依赖印尼、孟加拉和印度外籍劳工,因本地人不愿意从事这方面的工作。目前马来政府继续实施入境管制,如果马来西亚能够进一步控制国内疫情,可能在8月31日后考虑有条件放宽出入境限制。

此外,印尼也正在草拟新的卫生标准措施,为重启经济活动做准备。但目前印尼死于新冠病毒的人数为东南亚国家最多,且疫情存在反复,重启经济节奏可能较慢。6-8月,马来西亚棕榈油种植业可能仍存在劳动短缺问题,但短缺程度目前还不好预估。6-8月,马来棕榈油产量增速可能放缓。

出口方面,5月,马来西亚棕榈油出口量为136.9万吨,环比增加10.69%。但4月出口基数低,对比往年同期出口,2020年5月马棕出口量仍是偏低。

由于印度还在限制马棕进口、马来毛棕出口征税,5月马棕出口还是偏低。但进入6月,情况将有不同。由于印马两国关系有所改善,印度开始采购6月之后的马来棕榈油。此外,马来毛棕榈油出口关税6-12月将始终为零,印尼棕油出口税反而增加5美元至55美元/吨,马来棕榈油出口存在价格优势。

近期,消息称印度政府正在考虑提高食用油进口税,以便通过税收政策提振本国油籽产量。虽然目前官方细节还没有公布,但参考以往经验,后期进口关税上调举动可能出现。关税上调前,印度往往有集中采购举动。预计6月马棕出口环比增加更加明显。

出口船运机构的数据看,6月1-10日,马来棕榈油出口较上月同期增加约60%。其中,中国及欧盟进口环比上月同期大幅增加,印度增幅还是太少。关注后期印度6月进口回升情况。

由于产量环比持平,5月马棕库存203.4万吨,环比4月的204.5万吨反而下降0.49%。此外,5月4日,马来西亚开始“有条件的限制令”。所有的商业领域、工业领域、社会领域及社会活动,有允许有条件地,根据执法当局定下的标准作业指标(SOP)来营运。学校及宗教活动仍在禁止范围。但5月马来本国棕榈油消费迅速恢复正常水平。6月,若产量环比增量有限5%以内,出口环比仍增10%,6月库存可能环比下滑。

三、进口偏少消费偏好 国内库存将跌至超低位

2019年11月至今,国内CNF进口24度棕榈油套盘利润始终倒挂。最差阶段进口套盘利润倒挂-400到-500元/吨。但因现货基差超高及外资油厂的移库部分,今年每月依旧存在进口,但进口量同比大幅减少。

上图可知,2020年1-7月,实际及预估24度棕榈油进口同比明显减少,但国内表观消费量同比减量并不多。因此,2月至今,国内食用棕榈油库存快速下滑。截止6月5日,已经跌至40万吨以下,进入历史库存低区间,国内食用棕油库存最低28万吨。

天下粮仓预估,5月国内24度棕榈油预估进口量30-32万吨,6月进口30万吨,7月进口25万吨。目前,6月船期采购已经没有时间。当前7月预估进口也是明显不足,但7月船期采购还有时间。

虽然7月船期进口套盘利润一直倒挂在-200元/吨附近,但国内现货基差始终在-200到-400元/吨之间。6月中旬下,7月船期的购买可能还会出现。

库存方面,7-8月往往是国内棕榈油库存季节性低位,因进口偏少及需求增加。今年国内食用库存下降速度偏快,低点出现时点也明显偏早。若7月实际进口低于30-35万吨,国内棕榈油库存仍将下滑,从而进入30万吨附近的历史库存超低区间。

总体来看,中期国内棕榈油低库存局面暂时难改。后期,关注国内棕油进口套盘利润的变化。一旦套盘出现较好利润,棕油上涨行情可能也将阶段结束。

三、豆油库存中期预期增加 四季度存在供给隐忧

4-8月,为南美大豆到港季节性高峰期。据Cofeed最新调查统计,2020年5月国内各港口进口大豆实际到港153船1000.33万吨。6月大豆预估到港量1044.1万吨,7月到港量初步预估1010万吨,8月初步预估950万吨,9月初步预估810万吨。5-8月,单月进口均在1000万吨附近。

由于压榨利润已经锁定、当前国内豆油及豆粕库存均在偏低位,伴随进口大豆增加国内大豆压榨量近期快速攀升。截止6月5日,国内豆油商业库存95万吨,较上个月同期的82.5万吨增加了15%,但相比去年同期的142.9万吨下降33.5%,豆油库存仍在历史低位。中期,预计超高压榨量还将经常出现,国内豆油库存中期将持续回升。

不过,国内豆油存在小量持续收储采购、进口大豆可能也有部分进入国储,加上豆粕尤其是华南地区容易胀库、国内消费良好,均将限制国内豆油库存增速。参考近两年表观消费量,截止8月底国内豆油库存可能回升至160万吨附近,接近2018年同期库存水平。

5-6月,国内豆油库存虽然逐渐回升,但因棕油及菜油库存下滑,国内油脂总库存仍在历史低位。

另外,三季度之前,国内对国内南美大豆的购买充足。但南美大豆已经超卖且国内有大豆的战略储备需求,四季度美豆进口的补充仍不可少。但近期中美紧张持续升级,中国对美豆的购买虽然仍在持续,但中美关系紧张及巴西疫情的持续飙涨,仍令国内四季度大豆供给存隐忧。上周,国内豆油10-1月未执行合同成交量大幅飙升也是出于此担忧。

因此,国内豆油供需及预期虽是三个油脂中相对较差,但远期也存在潜在利多。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有