2020-01-16 14:07:07 来源:新浪财经-自媒体综合

热点栏目

热点栏目来源:中国货币市场

内容提要

2019年金价整体呈现先跌后涨走势。随着全球实际利率下行,市场避险情绪浓厚,各国黄金储备稳步提升、黄金ETF保持资金净流入,黄金资产配置比重提高,预计2020年金价将继续呈现上涨趋势。

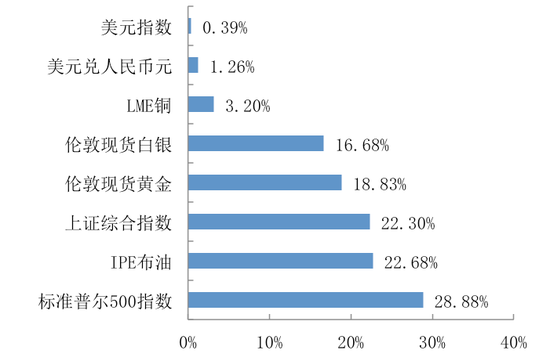

2019年金价整体呈现先跌后涨走势,跑赢白银、原油、铜,不及标准普尔500指数、上证指数。

年内,美联储多次降息、贸易争端的不断升级、英国脱欧决议的一延再延,对金价形成支撑。

图1 各类资产当年波幅(%,截至2019年11月29日)

数据来源:Wind资讯

数据来源:Wind资讯一、黄金走势影响因素

(一)美元指数

1.避险属性

上半年,非美货币表现疲软、贸易谈判一波三折,基于美元的信用货币体系,避险资金涌入美元及美债等避险资产,美指像是悬在黄金头上的“达摩克利斯剑”,令伦敦金价格承压。

2019年2月20日至2019年5月20日,金价下跌5%至1,277美元/盎司,期间美元指数上涨1%至98,美指与黄金走势呈现负相关。

2.美联储货币政策

8月份,美国10年期国债和2年期国债收益率出现倒挂,预示经济衰退迹象、经济扩张周期基本结束、短期市场流动性出现不足,支撑美联储降息政策。

美联储7月、9月、10月三次宣布降息,截至11月末累计下调75个基点,期间金价上涨4%。降息消息宣布后,标普500指数、道琼斯指数、纳斯达克指数、黄金应声上涨,但基于美联储对市场预期的前期管理,降息方案提前被市场超预期消化,待靴子落地后,金价反而因利多出尽而冲高回落。

展望2020年,虽然美国国内经济相对平稳,但受欧洲和新兴市场增长放缓、全球贸易不确定性令美国制造商和出口商业务萎缩,假设以通胀预期2%为目标,美联储可能会秉承中立稳定立场,若市场保持相对宽松的流动性,金价预计将继续温和上涨。

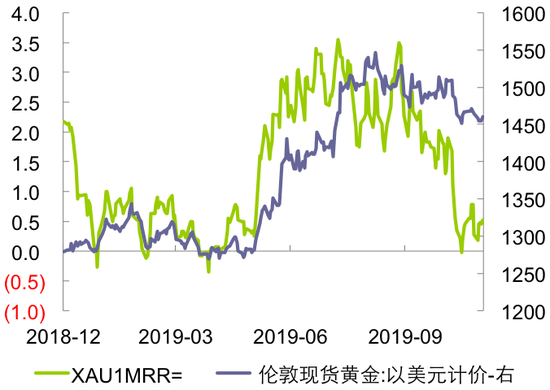

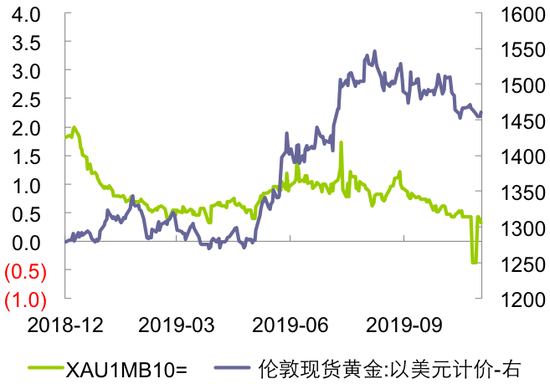

3.资金实际利率

基于黄金为非生息资产,假设实际利率为持有黄金的机会成本,名义利率和通胀预期增速之间的差异为黄金涨跌的参考指标。当实际利率下行,美元收益减少,持有黄金机会成本减小,金价获得支撑。

以美国10年期抗通胀债券收益率TIPS走势来观察美国实际利率,其与金价走势总体呈反向关系。考虑全球货币政策延续宽松态势、贸易争端可能导致通胀上行,实际利率将保持低位,支持投资者持有黄金。

从美元Libor1M和XAU1M年化升水走势看,方向相对一致,表明黄金持货成本与资金利率相关。在利率步入下行通道时,远期多头可配置于较短期限,通过调期重置升水成本;在利率跌至低位通胀抬头时,远期多头可配置于较远期限,锁定升水成本。

(二)美股走势

在经济衰退时期,美股与黄金反向相关性较为明显。当股市屡创新高时,一旦市场流动性趋紧、公司经营难度加大、股市面临崩盘,转折点出现,引发市场避险需求,资金会向风险偏好较低的黄金转移,推动金价上涨。

标准普尔500指数2019年上涨至历史高位、标准普尔500波动率指数VIX波段式下跌,在为市场下一个转折点形成必要条件。若美国数据持续偏弱、市场对经济衰退产生担忧,可能迎来美股的断崖式暴跌、黄金的借势攀升,适合执行空股票、多黄金组合策略。

(三)欧洲经济

欧元在美元指数占比较高,欧洲经济及欧美息差影响资金流向,进而推动美指走势。

德国30年期国债收益率于2019年8月首次出现负利率、10年期与2年期国债利差当年陡降61BPS,市场对于德国经济产生担忧。欧洲央行9月份利率决议将存款利率下调10个基点至-0.5%,并宣布将重启资产购买计划,美元指数迅速拉升,走出倒V型。黄金也闻讯走高,之后受美元走强影响,有所回落。

此外,英国脱欧事件带来的不确定性,给黄金市场带来反复动荡。市场恐慌情绪导致股指下挫,当避险资金追捧黄金时,金价提振上扬,当市场认为美元指数避险属性强于黄金时,金价可能又因美元走强而受到制约。

(四)需求端

全球黄金总体需求稳步上升,工业占比保持平稳、珠宝首饰逐年递减、投资和央行购金占比明显扩大。2019年3季度,珠宝首饰需求占比42%、投资占比37%、央行购金占比14%、工业需求占比7%。

1.黄金储备

在全球经济形势不明朗的情况下,黄金战略储备的重要性日益显著。考虑越来越多的央行加入到降息和量化宽松的行列、超过半数主权债以负实际利率交易,低利率降低持有黄金成本的同时,在本国货币走弱的情况下,突显出黄金保值重要性。

2.投资需求

在黄金需求中,投资需求比重日益增加。在投资组合中配置黄金,能够丰富组合多样性、降低投资风险、抵御市场震荡。2019年下半年,SPDR黄金ETF呈现持续的资金流入,持有量增长18%至896吨。

中国当前有华安、易方达、国泰、博时等黄金ETF基金,考虑金价与上证指数相关性较低且ETF交易成本低,在经济增速放缓、通胀温和上涨、股权类风险增加的大环境下,给黄金市场带来配置机会。

COMEX非商业多头持仓手数增加,非商业空头持仓手数减少,持仓净多头的大幅增加显示投资者对黄金的积极态度。

(五)供应端

全球黄金供应端总体平稳,月均供应约1,000吨,矿成品占比72%、再生金占比28%,预计2020年供应量将继续保持目前水平。

二、波动率交易

1.隐含波动率

隐含波动率是衡量情绪的指标,在价格震荡收敛区间,隐含波动率会走低,表示市场情绪比较稳定;价格暴涨暴跌时,隐含波动率走高,表明市场情绪比较亢奋。

从短期看,波动率的上升往往伴随着意外事件,黄金的避险特质为主导因素。从长期看,当货币政策宽松时,投资者变得过于乐观,低估金融系统性风险;当货币政策开始收紧时,市场流动性趋紧、收益率曲线平坦化,表明前期形成的趋势已经走到尽头,为波动率的上升提供必要条件。

通过CBOE Gold ETF波动率指数(GVZ)可以衡量市场对黄金价格30天波动率的预期,目前GVZ由前期高点18.72降至8.88,符合当前宽松的货币政策、投资者情绪相对稳定的大环境。可在低位进场做多波动率,在市场出现黑天鹅事件时平仓,获得期权费受益。

2.风险逆转期权组合

在发生黑天鹅事件时,如沙特油田遇袭,市场会对标的未来走势出现过度恐慌情绪,可通过风险逆转(Risk Reversal)期权组合,即以看涨和看跌期权隐含波动率之差来交易尾部风险溢价。

当前1个月delta 值为25的风险逆转期权市场价格位于0.525美元/盎司低位。可考虑在市场出现黑天鹅事件时卖出期权组合,通过Delta对冲价格波动风险,获得波动率溢价收益。

图2 XAU delta 值为25的风险逆转期权组合

数据来源:路孚特

数据来源:路孚特3.蝶式期权组合

贸易摩擦、美元降息对黄金会有推升作用;而各国央行排队降息使美指获得支撑,对黄金又有制约作用。

在行情窄幅震荡时,通过蝶式(Butterfly)期权组合,即买入一个低行权价的看涨期权、买入一个高行权价的看跌期权、卖出两个平值期权,可在金价保持在一定区间内震荡波动时,获得期权费受益。

图3 XAU delta值为10的蝶式期权组合

数据来源:路孚特

数据来源:路孚特4.多空跨式期权组合

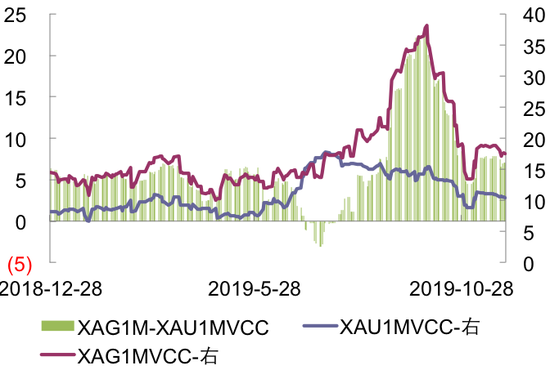

黄金、白银有较高相关性,但从历史数据看,白银波动率高于黄金。可比较黄金、白银波动率差,执行黄金白银期权跨式交易。

在差值处于高位时,做空白银同时做多黄金跨式期权;差值处于低位时,做多白银同时做空黄金跨式期权,通过期权费差额获得收益。2019年白银和黄金1个月隐含波动率之差最高为23%、最低-3%,当前位于相对低位。

图4 XAU、XAG1个月隐含波动率(%)

数据来源:路孚特

数据来源:路孚特三、比价交易

1.金银比价

金银比价转折点可作为经济转向的参考指标。在经济增长时,因白银的商品属性强于黄金,表现优于黄金;经济放缓时,黄金金融避险属性强于白银,表现优于白银。

2019年下半年,标准普尔500指数冲高13%、金银比走低3%,在当前经济总体增速放缓的大环境下,鉴于白银商品属性较强且贝塔系数高于黄金,白银预计跌幅将大于黄金,拉升金银比,适合做多金银比。

2.金铜比价

铜作为在工业上广泛使用的金属,是经济健康领先指标的“铜博士”。在经济处于衰退周期,行业配置策略可考虑做多金铜比。

结合2019年8月美国2年期和10年期国债收益率自2007年以来首度出现倒挂,预示经济衰退迹象,金铜比可能开启上涨行情。

3.金油比价

从黄金避险属性看,当金油比位于低位时,表明世界经济相对比较平稳;当位于高位时,表明黄金金融属性的对冲风险功能正在发挥作用。

从经济数据看,若全球经济放缓预期加强、原油库存积压,则油价表现疲软、金油比攀升,如8月份,标准普尔500指数下跌2%、金油比暴涨18%;若经济数据表现良好、能源需求旺盛,则油价获得支撑、金油比承压,如8月至11月,标准普尔500指数上涨7%、金油比下跌6%。

2019年,OPEC及其包括俄罗斯在内的盟友组成的OPEC+同意减产120万桶/日,OPEC成员超额完成减产目标。预计2020年石油供应将过剩,OPEC+可能还将进一步减产。虽然沙特在沙特阿美首次公开发布IPO前仍将进行限产支撑市场、原油价格也受到美国页岩油成本支撑,但受全球贸易需求拖累,当前油价仍处于较低水平。若2020年油价维持目前疲软态势,金油比预计将在高位徘徊。

The End

作者:何晶,浦发银行金融市场部贵金属交易处

原文《风险攀升波动走高下,黄金再现保值功能——黄金市场年度回顾与展望》全文将刊载于中国外汇交易中心主办《中国货币市场》杂志2020.01总第219期。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有