2019-08-10 18:51:33 来源:券商中国

如果碰到一位不太懂专业又喜欢指手画脚的领导,你会不会抓狂?现在全世界就在为这样一位领导抓狂!

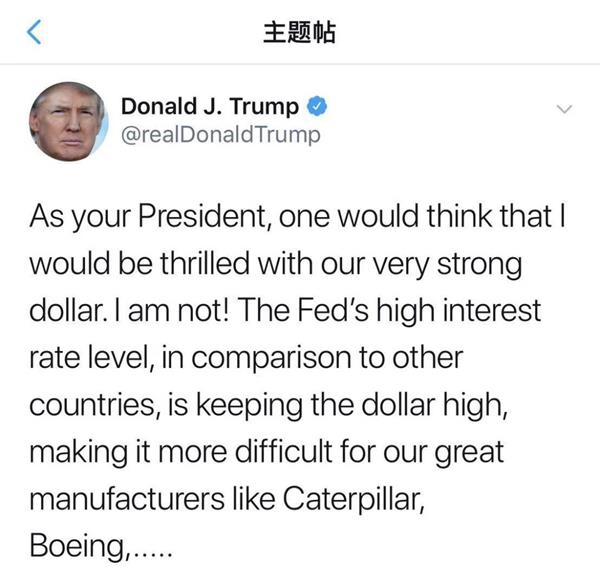

近期,全球降息潮愈演愈烈之际,今天特朗普接连抨击美联储,称美联储需要再降低点利率,希望美联储再降息100个基点,美联储应该停止量化紧缩。

不过,特朗普本周五在被问到是否计划让美元贬值时说,“不,我们没有必要这么做。”特朗普补充道,如果美联储降息,那就会自动地让美元走低一点,缓解出口商的压力。特朗普在离开白宫前往汉普顿参加筹款活动时妄称,“我们拥有世界上最安全的货币,我们拥有世界的标准。”

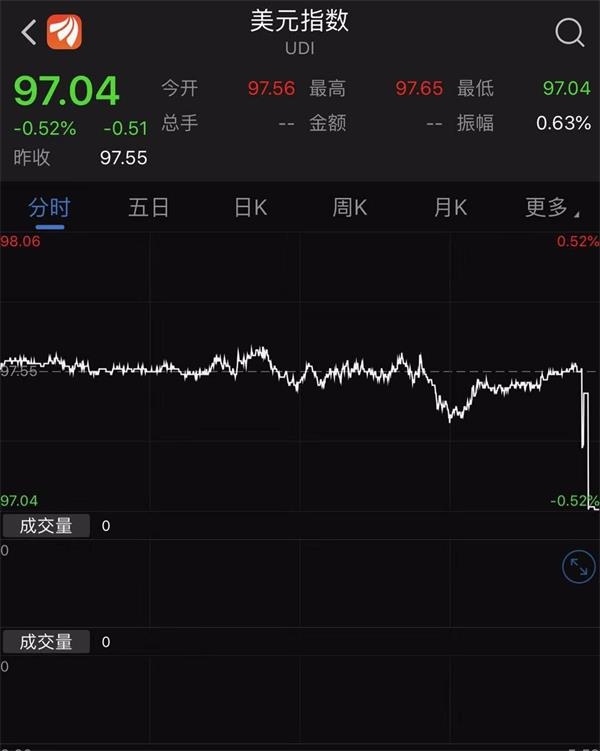

这不禁让人崩溃大喊:“求放过”!您到底想怎样?美联储再降息100个基点,美元指数不会跌?有点常识好不好?您到底是让涨还是让跌?在这种情况下,市场开始用脚投票。昨晚,美元遭遇最后时刻杀跌,指数来到了97.04。

黄金也被老头吓坏,本来涨得好好的COMEX黄金尾盘也出现杀跌,全天收到1501.9附近。

八月份以来,就在特朗普的折腾之下,全球股市已经展开杀跌,MSCI全球指数8月份已经下跌2.23%,美股市值蒸发超过1万亿美元(折合人民币7.5万亿)。

在三年以前,全球曾为世界迎来这样一位个性独特的总统还短暂欢呼过。从现在的情况来看,世界可能都在为其头痛不已,而资本市场更甚。要知道,预期稳定才是驱动资本市场的良药,不稳定的决策只会让资金无所适从。

美股十年大顶概率几何

在降息预期的鼓噪之下,道琼斯指数于7月中旬到达27398.68点历史高位,但随着降息预期落地,特朗普再度挑起贸易争端,该指数本周最低曾跌到25440点,跌幅超过7%。随后,虽然有反弹,但并未摆脱弱势。

与此同时,其他两大指数标普和纳指也都出现杀跌现象,据wind数据粗略估算,8月份以来,美股市值蒸发超过1万亿美元,折合人民币接近7.5万亿。

在此之前,美国股市涨了近十年时间,对应着三个大周期,一是量化宽松周期(QE),二是库存周期,这在个过程当中,还有一个起着巨大作用的产业周期“移动互联周期”镶嵌其中。前两个周期几乎是无缝对接,为美股提供了非常硬实的背景,而后一周期则是美股成长的本质。在近十年诞生的牛股当中,有非常多的股票与这个产业周期有着相好当大的关联。

那么,问题来了,美股十年大顶是否已经形成?

首先,从量化宽松周期来看,近期美联储重启降息,虽然美央行主席并不认为这是降息周期的开始,但市场依然认为,年内还存在较大的降息概率。

其次,从库存周期来看,美从2016年开启的库存周期应该会在2020年结束。那么,下一个周期驱动的力量在哪里,现在并不清楚。

第三,移动互联周期,这个周期现在可以说处于尾部状态。对于全球经济而言,目前都还在蚕食着这个周期的红利。当这个周期红利殆尽时,又会出现什么样的支撑力量,现在也不清楚。

第四,从美股自身的资金结构来看,回购是美股上涨的主要动力所在,美国公司以借入的资金回购股票,而非投资。这导致美国公司债务与资本支出之间的长期关系已经破裂。而这个债务周期的高点可能会在2020年出现。

第五,关于美国经济,接受路透社采访的多数经济学家表示,最近贸易战的升级带来了下一次美国经济衰退,未来两年美国经济陷入衰退的可能性中值为45%,高于上一次民调的35%,也是2018年5月首次提出这个问题以来的最高值。

其实关键还是特朗普

美股能否持续牛市,其实关键还是在于特朗普。近期诺贝尔经济学奖获得者克鲁克曼在纽约时报撰文表示,唐纳德特朗普(Donald Trump)目前所做的一切都毫无意义。他对贸易的看法不连贯。他的要求令人费解。

克鲁格曼指出,特朗普观点的前后不一几乎每天都在出现,他最近的一条推文就是一个完美的例子。特朗普一直在不停地抱怨美元走强,他声称这让美国处于竞争劣势。周一,他让财政部宣布中国为汇率操纵国,这在七八年前是正确的,但现在不正确了。然而就在第二天,他洋洋得意地写道,“来自中国和世界其他地方的大量资金正在涌入美国”,他宣称这是“一件美丽的事情”。

那么,当“巨额资金”涌入你的国家时会发生什么?你们的货币会不可避免得走强,这正是特朗普所抱怨的。如果大量资金流出中国,人民币将大幅贬值,而不是经历财政部谴责的那种微不足道的(2%)贬值。

克鲁格曼所说并非无中生有。本周五,特朗普在被问到是否计划让美元贬值时说,“不,我们没有必要这么做。”特朗普补充道,如果美联储降息,那就会自动地让美元走低一点,缓解出口商的压力。特朗普在离开白宫前往汉普顿参加筹款活动时妄称,“我们拥有世界上最安全的货币。我们拥有世界的标准。”

而在此前不久,他还在呼吁,美联储需要再降低点利率,希望美联储再降息100个基点,美联储应该停止量化紧缩。

特朗普的“牌风”飘忽,显然会影响到市场预期。实际上,外界并不知道,他是否对于打贸易战一事有过充分的推演。打破全球贸易现有的均衡,意味着全球供应链重塑,在这个过程当中,全球经济将不得不面临动荡,投资者信心会大幅受挫,投资金额会大幅萎缩,全球风险资产市场亦会动荡不安。

在这其中还存在一个悖论:特朗普无非是想让美国经济在保持巨大优势的同时,还要缩小巨大的逆差。现在的问题来了,特朗普发动贸易战的同时,假若美国保持着经济优势,那意味着全球其他国家的经济形势会因为贸易战的扰动而转差。在这种情况之下,各国本币兑美元会存在强烈的贬值预期,近期全球很多国家纷纷下调基准利率就可以佐证。那么,美元出现大幅贬值的难度就会加大,全球其他国家需求下降,美国出口难度也会增加,逆差仍难以消除。而如果贸易战让美国经济也失去优势,那么美国股市是否能够承受得住这种压力,处于竞选阶段的特朗普是否又能承受这种压力呢?我们不得而知。这似乎是个死结,而能解结者只有特朗普自己。

中国展现定力

相比特朗普的莽撞和冲动,中国显得更为理性和慎重。基本上是“以我为主,做好自己”。

首先,从七月底的政治局会议精神来看,宏观经济层面并未出现大的动作,货币政策和财政政策的变动并不大,而反更多地强调高质量发展,更多地强调上市公司质量,更多地强调稳定。与此同时,还削弱了经济刺激手段中房地产的作用。显然,这是一种定力的展现。

其次,从央行二季度货币势行报告来看,报告提出引导金融机构增加对制造业、民营企业的中长期融资,在 2019 年第一季度的宏观审慎评估(MPA)中已将制造业中长期贷款和信用贷款纳入考核。

央行MPA考核中有7大项14个子项目,华泰证券李超表示,本次纳入存在两种的可能:归类于资本和杠杆情况考核,或信贷政策执行考核。其中,资本和杠杆情况考核在MPA体系中属于一票否决项,若央行将制造业中长期信贷和信用贷款指标纳入本项目考核,则力度更强。另有分析人士认为,降低房地产市场收益率,让制造业逐步回归,确保中国“世界工厂”的地位,是相当明智之举。

第三,在稳定风险资产价格层面也有出招。近期,A股市场亦受外围扰动,但在此刻也有来自管理层的呵护动作。本周先是将转融资费降下调,接着是扩容两融标的至1300只,同时还取消了维持担保比例130%的“平仓线”要求。类似的动作曾在早些时候出现过,随后不久迎来了今年二三月的小牛市。

可以说,利好正在积累当中,虽然当下整体的投资机会并不多,赚钱效应也相当弱,但随着时间的推移,年内可能还会存在阶段性机会。而系统性机会的到来,则可能需要等待全球经济预期明朗,全球贸易争端平息。

(文章来源:券商中国)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有