2019-07-30 18:52:01 来源:第一财经

美联储可能开启近10年来的首次降息,目前华尔街不同意见涌现,已经“炸开了锅”。而中国交易员也在屏息凝神等候议息会议结果,为下一步交易寻求方向。

各界对8月1日凌晨2点美联储“防御性降息”25bp(基点),即年内降息两次各25bp,未来停止降息的预期很高,但有观点认为,若美联储希望预防经济衰退,那么一次性降息50bp的信号意义更强,何况市场早就预期至少会降息25bp。

还有观点称,此次可能并不只是“防御性降息”,而将是一个漫长降息周期的开始。

摩根士丹利美股策略师威尔逊(Michael Wilson)对记者提及,其利率团队的研究显示,“上一次降息是在2007年9月18日,当时大家都认为是‘防御性降息’,但后面的故事大家都知道了,美联储开启了历时最长、规模最大的货币刺激政策周期(降息到0、启动QE)。”威尔逊认为,由于目前美联储关注的很多经济指标,例如Markit全球PMI指数、美国ISM制造业指数、新订单指数等已比2007年9月的情形更糟,此次降息同样可能是一个长期降息周期的起点。

25基点还是50基点?

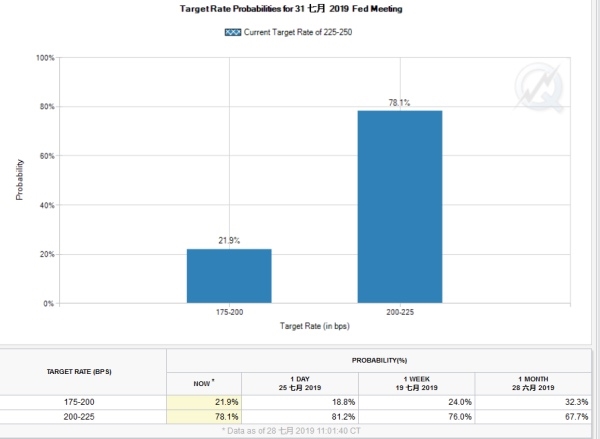

迹象表明,周四的降息已经板上钉钉。Fedwatch利率期货工具显示,市场预计8月美联储降息预期为100%,降息25bp的概率为78.1%,降息50bp的概率为21.9%。

美联储主席鲍威尔早已对降息“表决心”——6月时他提及,“年初以来,我们认为维持利率不变是合理的。但目前随着不确定性增强和通胀低迷,需要强调美联储将会紧密监测未来经济前景,并且采取适当的行动来维持扩张,保持就业强劲,保证通胀接近2%的目标。”他称,虽然就业报告很好,但贸易不确定性和全球增长放缓的压力都仍存在。

早前降息50bp的预期一度升温。由于纽约联邦储备银行行长威廉姆斯表示,美联储应在面对不利的经济形势时采取迅速行动,他的一番言论导致投资者认为,此次议息会议将进行更激进的降息。

不过,此后威廉姆斯出面澄清——只是基于研究的学术演讲,而不是关于联邦公开市场委员会(FOMC)即将在会议上的潜在行动。这使降息50bp的概率从65%降至20%以下。

景顺(Invesco)投资部副主席Krishna Memani近期表示,“我也支持降息25bp,降息是因为通胀难以抬头(5月核心通胀1.6%,远低于2%),但经济动能仍稳健,因此25bp足矣。但支持50bp的阵营则认为,25bp不足以防止经济陷入衰退。在我看来,降息25bp还是50bp并不重要,更重要的是美联储一定不会再继续加息。事实上,如果经济接近衰退,那么即使是50bp也远不足以挽救经济。”

“在当前的环境下,美国失业率(3.7%)处于历史低位、薪资增速可观、消费稳健、投资增速合理但并非很好。美联储将会表示开始逐步宽松,因为2018年本不应该加息。这些信号其实已经发出,具体降息幅度并不重要,也不会改变上述事实,降息后全球经济和市场的处境都会更好一些。”他称。

也可能不只是“防御性降息”

对倾向于长期配置的资管机构而言,不得不三思的是:市场目前相对一致预期,美国经济离衰退尚远,降息只是为了“买保险”。但如果事实不是这样呢?

在提醒市场曾经误读美联储上一次降息为“防御性降息”的同时,威尔逊表示,摩根士丹利利率团队的研究发现,美联储最为关注的一些核心经济指标都已差于2007年。

这些指标包括:全球指标方面,Markit全球PMI制造业指数、Markit发达市场PMI指数、Markit新兴市场PMI指数等;美国指标方面,ISM制造业指数、ISM制造业新订单指数、摩根士丹利美国融资条件指数、高盛美国融资条件指数;欧洲方面,Markit欧元区PMI制造业指数、花旗亚太经济惊喜指数等;亚洲方面,Markit中国PMI制造业指数、Markit韩国PMI制造业指数等。

目前,标普500指数已突破了历史新高,位于近3020点,“防御性降息”的支持者认为美股还将继续突破,因为历来非衰退型降息后的6~9个月,风险资产往往受到支撑。

不过,威尔逊称:“我们认为标普500指数将缺乏突破动力,近期质量因子(Quality)和防御因子(Defensive)的表现引领大盘,质量因子主要是指那些拥有较高资本回报、低杠杆、低盈利变化的公司。我们很少看到市场会变得如此倾向于防御,尤其是股市还在创新高的时候。”此外,他也提及,目前美股盈利前景正在恶化。一季度每股收益增速同比增长0.3%,市场预计二季度为-2.6%,11个行业中8个行业会出现负增长。

在市场预期存在分歧的情况下,鲍威尔在新闻发布会上的前瞻指引变得愈发重要。对于远隔重洋、经历了近一个多月利率、汇率市场极低波动后的中国交易员来说,同样如此。

中国交易员坐等靴子落地

早前市场押注中国央行或跟随美联储货币宽松,因此多头债市已经成为了今年最拥挤的交易,也有机构开始预警需要警惕债市踩踏风险。

近期,缴税期过后,国内资金面转向偏宽松,短端债券收益率有所回落,一年期债券品种普遍下行2~5bp。交通银行金融市场业务中心交易员对记者称,上周央行续作MLF(中期借贷便利)+TMLF(定向中期借贷便利)的量略低于预期,此外央行行长易纲表示,目前利率水平是合适的,暗示大概率不会跟随美联储降息。受此消息影响,债市收益率有所上行,境外客盘转而卖出债券。

“不过,上周末公布工业企业利润同比降低3.1%,经济需求仍显不足。此外,通胀以及地方债发行等方面值得关注。预计利率债长期来看收益率仍有下行空间,但短期债市可能受降息预期落空等因素影响,出现一些调整。”上述交易员表示。

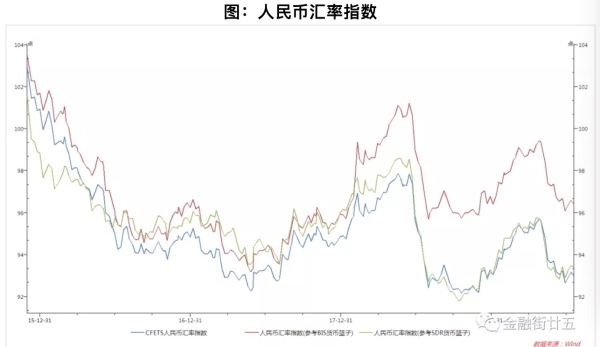

外汇市场方面,交易员普遍认为,不应该将美联储可能降息与弱美元周期开启画上等号。6~7月国内季节性购汇明显,国家外汇管理局统计数据显示,银行6月全口径结售汇逆差129亿美元,相比5月的顺差206亿美元,客户购汇明显,主要原因是6~7月为在港上市中资企业股息购汇的季节性时点。

往年股息购汇季节,汇率往往波动较大,但今年6月美元对人民币汇率最高至6.9360附近,7月最高至6.8950附近。“今年股息购汇之所以对市场的影响较小,一者是外部环境因素变化冲淡了贬值压力,二来汇率接近6.95附近的警戒区域,市场比较谨慎,不愿顺势推高美元/人民币汇率。”建行金融市场部交易员表示。

上述外汇交易员称,“考虑到下半年英国硬脱欧风险增加,英镑必然拖累欧元表现,虽然市场预期美联储或两次降息,但当靴子落地后美元表现可能并不会差,下半年美元指数可能在高位区间94~99震荡,总体而言下行空间较为有限。”

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有