2019-05-29 18:51:53 来源:中国金融信息网

欧洲交易时段,欧洲央行管委Rehn表示,下个月新的经济预测出炉后,或可判断如何调整政策。最主要的情况是,欧元区正在经历一段疲软时期,但目前还没有出现衰退。需要警惕欧洲央行的使命出现偏离,但金融稳定性仍是关键支柱。如果欧元区面临新的衰退,欧央行准备调整和使用所有的工具。需要可靠的前瞻性指引,并在必要时提供支持。

与几个月前相比,欧洲央行现在距离首次加息更远了。在首次加息之后,到期债券的再投资将继续。目前,适度的货币政策刺激是合适的。当前欧元区改革的关键要点是建立安全的资产。安全资产将加强欧元区的国际地位。

研究机构莫尼塔从传导渠道、金融市场影响、商业银行影响以及实体经济影响四个角度,评估了欧央行非常规货币政策的效果。

1、传导渠道。欧央行包括TLTRO和资产购买计划(APP)在内的非常规货币政策主要通过三条渠道进行传导:1)信用渠道。降低银行融资的边际成本,通过改善借款条件来鼓励借贷以及消费投资;2)资产组合再平衡渠道。中央银行的资产购买行为降低了收益率,资产组合再平衡会使得银行更加偏好贷款类资产;3)信号渠道。通过下调市场对未来短期利率的预期,或者提升通胀预期,向市场传递积极信号。

2、对金融市场的影响。欧央行采用事件研究的方法表明,2014年6月推行的TLTRO降低了欧元区政府债券23BP;降低了AAA级金融企业债14BP;降低了AAA级非金融企业债9BP;美元兑欧元利率下降1%;道琼斯欧洲斯托克股票指数上涨3%;3年期通胀掉期利率上涨3BP。相较而言,APP对金融市场的影响要比TLTRO大得多。

3、对商业银行的影响。一方面,非常规货币政策使得收益率曲线走平,对银行中间利润造成收缩压力;另一方面,非常规货币政策又使得信用风险下降,资本利得上升,抵消了部分不利影响。另外,非常规货币政策还降低了银行负债端的成本(无论该银行有没有参与TLTRO),并延长了负债端的到期期限。总体来看,非常规货币政策对商业银行盈利和资本的影响是正面的,有利于缓解银行体系的风险。

4、对实体经济的影响。非常规政策对脆弱国家的贷款利率影响更大。降低MRO利率使得不弱国家贷款利率下降92BP,脆弱国家仅下降28BP;而非常规政策使得不弱国家贷款利率下降50BP,脆弱国家下降113BP。但是,TLTRO并没有带来脆弱国家贷款总额的上升,主要原因在于高债务影响了这些国家的信用风险溢价,相较而言,APP对贷款的作用要高于TLTRO。对于不弱国家,银行贷款在TLTRO期间确实扩张了,但实证研究表明,这些国家银行贷款扩张与TLTRO并没有显著相关关系。

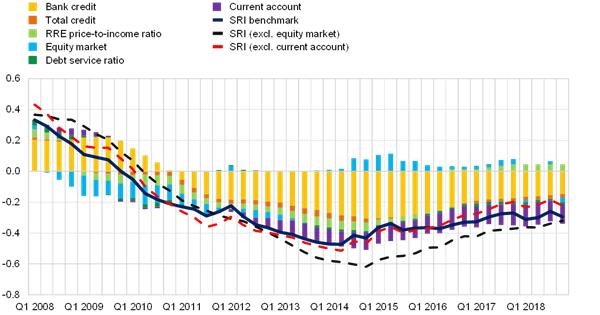

欧央行金融稳定报告显示,欧元区一级的周期性系统性风险。

周期性系统性风险仍然温和,尽管在金融危机之后观察到的低谷之后它们已经上升。在欧元区总体水平上,自2014年以来,周期性系统性风险的综合指标呈上升趋势。由于周期性金融失衡的积累对整个欧元区来说只是渐进的,因此风险依然存在。尽管如此,存在显着的跨国异质性,总体数字掩盖了某些司法管辖区的脆弱性。除了信贷,资产价格和外部失衡指标的具体动态之外,非金融私营部门的负债增加可能会加剧风险措施和风险实现时的损失动态。

从国内系统性风险指标衡量的周期性系统性风险已从2014年的低谷增加

注:彩色条表示不同d-SRI子指标对总体d-SRI值的贡献。积极贡献意味着某个指标高于各个国家和时间的汇总中位数,而负面贡献意味着某个指标低于汇总中位数。SRI代表系统性风险指标和住宅房地产的RRE。

欧元区国家的宏观审慎机构一直在逐步实施资本缓冲要求,从而在结构上加强银行业的偿付能力,并提高对系统性风险积累的抵御能力。截至2018年底,具有系统重要性的欧元区银行的平均普通股权一级资本比率(CET1)已增加至14.4%。这反映了市场压力,微观审慎资本需求和宏观审慎要求。关于宏观审慎工具,资本保护缓冲区(CCoB)已在所有欧元区国家引入,七个全球系统重要机构(G-SII)和106个其他具有系统重要性的机构(O-SII)的机构特定缓冲区也已引入。此外,四个欧元区国家已采用系统性风险缓冲(SRB)来应对特定的结构性风险,而另一些国家则增加了部门风险敞口的风险权重,以确保资本要求保持有效。总体而言,这些额外的资本要求显着提高了欧元区银行业的弹性。实际上,除了揭示了一些弱势银行的情况之外,最近的压力测试结果表明整体的高弹性水平,系统机构样本的平均CET1比率压力为10.1%。

经济前景的进一步削弱可能会引发对企业和家庭信贷风险的更广泛重新评估,从而导致市场和银行融资条件趋紧。比目前设想的更为持久的减速可能会改变对案例的评估,以进一步建立周期性缓冲,具体取决于实际和金融部门之间的负面反馈效应的规模。作为实际金融交互相关性的说明性示例,通过比较DKR模型中需求驱动的负面冲击的宏观经济影响,当允许和不允许实际财务反馈效应时,实施模拟练习。在没有实际金融放大的情况下,假设负需求冲击会在模拟期结束时对0.5欧元的欧元区GDP预测产生累积下行影响。由于外部融资条件将对更高的信贷风险,银行风险厌恶情绪以及更具约束力的资本约束作出反应,因此转向实际财务反馈渠道可将模拟的需求驱动型增长放缓在三年期间放大约40%。

更严重的经济衰退可能会带来更大规模的财务放大效应,金融放大了需求驱动的对GDP和通胀的负面冲击。

注意:货币政策利率在模拟中保持在基线。

这种情景演习意味着宏观审慎政策的实施取决于伴随预计经济增长放缓的财务压力程度。如果银行系统的顺周期性仍然受到限制,宏观审慎政策可能会考虑纵观经济放缓并最终加速政策空间的积累以便对抗在低收益环境中可能出现过度冒险。但是,如果不利的经济情景引发对金融市场风险的重新评估并妨碍银行系统的信贷中介能力,宏观审慎政策将更加谨慎,以支持金融中介和对实体经济的贷款。

面对更加旷日持久的经济衰退,宏观审慎政策可能必须平衡恶化的周期性条件,建立进一步的政策空间,并解决普遍存在的低收益环境的潜在副作用。在目前的情况下,负面需求冲击可能意味着在成熟度范围内的特别低利率的持续时间更长。在这种情况下,为了抵消银行承担过度风险并继续增加空间以防止经济下滑的风险,逐步(如果适度)收紧周期性宏观审慎措施可能仍然是可取的。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有