2018-12-30 11:48:19 来源:华尔街见闻

从新欧元区危机、企业债券市场的流动性挤兑、到新兴市场改革危机,汇丰(HSBC)经济学家和策略师列出其认为的2019年市场面临的10大风险。

本文是汇丰2019年10大黑天鹅的下篇,上篇详见。

6、欧洲央行启动了新的非常规政策

欧洲央行可能会带着负利率进入下一轮衰退……

因此,欧洲央行需要考虑重启量化宽松,或许还需要一系列其他非常规措施……

这可能导致欧元走软、债券收益率下降,并推迟信贷抛售

如果欧洲经济失去动力怎么办?

以负利率开始下一次衰退?

欧元区经济增长正在放缓,核心通胀率仍停留在1%左右,油价下跌意味着明年整体通胀率将大幅回落。

汇丰预计在2020年美国利率周期开始转向之前,欧洲央行只会加息一次。因此,在实际利率仍低于零的情况下,欧洲央行很可能面临进入下一轮衰退的空前挑战。由于采取财政行动的可能性有限,欧洲央行可能需要部署越来越多的刺激方案,并启动新的非常规政策。

一张乏味的“菜单”

汇丰认为欧洲央行在经济在再次陷入低迷时的选项是有限的。

有限的选项包括:

(有限的)降息、更多的量化宽松(这需要改变规则)、更多的“非常规”措施,包括直升机撒钱、购买股票和改变通胀目标。

汇丰认,进一步降息或量化宽松只能是零星而不系统的:政治和法律约束,以及金融稳定风险,可能会阻碍产生更大经济影响的措施。

因此,欧洲央行可能最终无法实现其政策目标——下一次经济低迷可能是漫长而痛苦的。

投资影响

欧元走软

欧元兑美元可能会走弱,因为市场预计欧元区将宣布新一轮宽松措施,而这些措施的实施本身并不一定会导致欧元进一步走软。在2014年——2015年,当时欧洲央行放松货币政策的预期上升,欧元兑美元汇率从1.35左右跌至1.05左右。但现在欧元贬值的一个障碍在于欧元现在已经有些便宜了。

汇丰公允价值指标显示,欧元均衡汇率将在1.20-1.32之间。

欧元有可能跌向平价,但若要跌至明显低估的水平以下,可能还需要加大对欧元的结构性或政治压力。由于欧元-瑞郎、欧元-克朗、都面临下行压力,这些国家的央行可能被迫在政策利率仍将非常低的时候重新考虑各自的国内政策。应对措施可能包括直接干预汇市,或以汇率水平为目标。

10年期德国国债收益率回归零

尽管欧洲央行重启量化宽松不会显著增加德国公共部门购买计划(PSPP)的净购买量(由于硬约束),但市场预期,再投资将在较长一段时间内保持不变,利率预期也将更新,这应会压低核心收益率。

黯淡的宏观经济前景和温和的通胀预期可能会拉低欧元区核心曲线,10年期德国国债收益率有可能回到0%的水平。超国家债券可以扮演更重要的角色,作为(德国债券的)替代购买。

延迟欧元信贷抛售

汇丰分析显示,2012年的直接货币交易(OMT)和2016年的公司债券购买(CSPP)等措施的宣布,暂时抑制了非系统性风险。但看空欧元信贷的一个关键风险在于,欧洲央行是否重启CSPP(企业购债计划)。欧元的息差可能会收窄,但在企业盈利不断恶化的背景下,这可能只是推迟了市场抛售,但不会逆转信贷周期。

对欧洲股市的负面影响

在这种情况下,欧洲股市可能会受到影响。欧洲企业财报已经低于市场普遍预期,而国内经济增长若出现更明显的下滑,可能会造成重大失误。汇丰预计,在任何消息公布前,该地区的评级将进一步下调。然而,与前几轮刺激措施一样,,任何声明的最初反应都会是积极的,尤其是如果欧洲央行像汇丰经济学家所讨论的那样——转向购买股票的话。

欧元走软可能会推动相关行业的回报,而较低的债券收益率应会支撑债券期限较长的行业。

非常规货币政策的延长将使得权力的天平由贷款人转移到借款人。

考虑到净息差和营收增长的影响,这将对欧洲银行造成负面影响。

7、杠杆风险与会计策略

美国非金融企业债务正处于历史高位,投资级债务的平均信用评级大幅下降;

杠杆率上升和融资成本上升的风险,预示着未来的偿债和再融资面临挑战;

一些公司可能会采用会计策略来满足市场期望或契约要求。

再融资挑战

在经过2009-2013年的资产负债表修复和补充后,受借贷成本处于历史低位以及希望利用美国经济强劲复苏势头的诱惑,美国企业从2014年起开始积极调整资产负债表的杠杆比率。

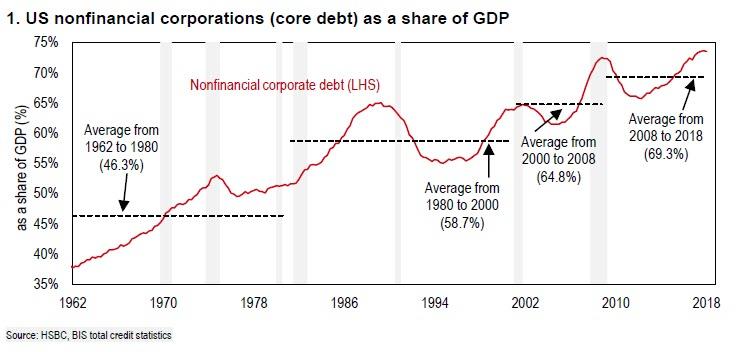

事实上,美国企业债务占GDP的比例目前处于创纪录水平,远高于2008年的上一个峰值。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有