2021-11-12 17:16:19 来源:

说白了,就是投资人要想获得好收益,必须要透过财报“读”懂标的。不过需要注意的是,也不能孤立的看财报数据,还要结合企业业务,详细拆解各项指标,如此财务数据才能告诉你一个真实的企业运营状况。否则,容易陷入只见树木,不见森林的误区。

联想就是一个很好的案例,市场通过联想的高负债率,简单得出了公司具有潜在流动性风险的结论。但如果细究起来,拆解公司的资产负债率,不难发现,公司根本不存在市场担忧的问题。下面,我就详细说明一下。

01讨论联想负债前,有必要搞清楚有息负债和经营负债

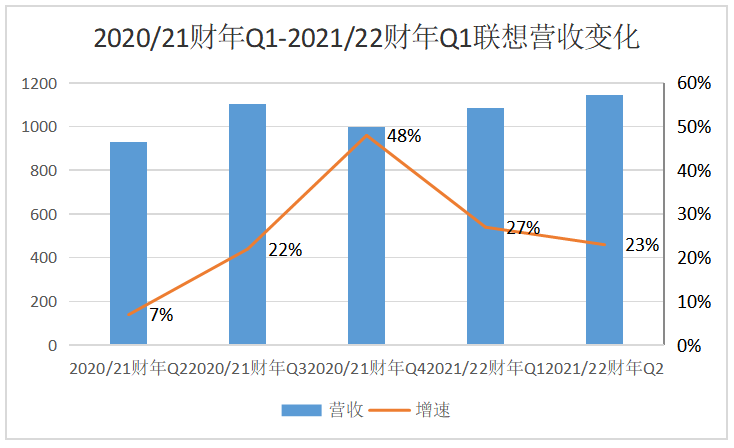

11月4日,联想集团发布2021/22财年第二季度业绩公告,SSG、ISG、IDG三大核心业务板块全面开花,Q2联想营收1156亿元,同比增长23%;净利润33亿元,同比大涨65%,再创历史新高。

最新一期财报中联想的资产负债率达到90.3%,如此“高”的负债率,也就有不少投资人开始担忧公司可能出现经营风险。

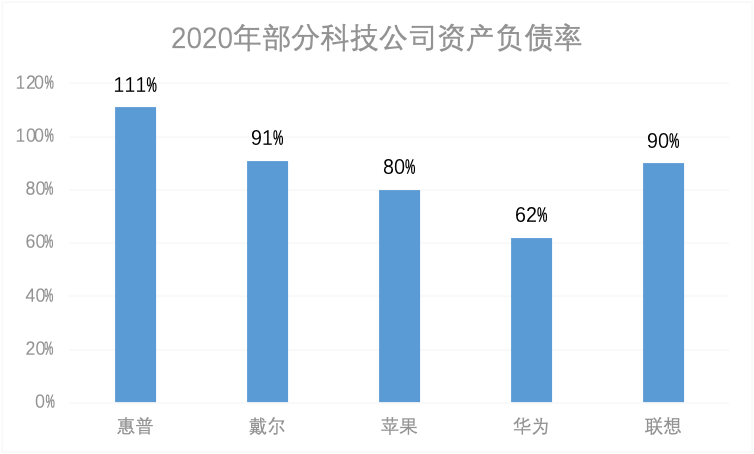

但实际上,如果抛开具体的债务构成,只看单纯的财务指标,很难得出企业具有经营风险的结论,要知道苹果负债率也超过80%,显然不能说苹果也有经营风险。

从债务构成看,企业负债主要分为两种:一是有息负债,也就是需要支付利息的负债,有息负债过高,一定程度上反映了公司现金流动紧张,有可能造成出现流动性危机等经营风险。

二是经营负债,包括企业的应付账款,递延收益等等。说白了,就是公司占用了上下游企业的资金。能够占用上下游资金,说明公司在产业链中有着较强的议价能力,能够灵活把握上下游账期,通常情况下,经营负债很难造成流动危机。

拆解联想集团的负债情况,不难发现,公司负债构成中,有息负债只占很少的一部分,在2021/22财年Q2中,公司有息负债大约275亿,有息负债率为10%左右,要知道,2020年华为的有息负债率,也基本上是这个水平。

联想集团负债大头主要是经营性负债,超过负债总额的8成。正如上文所说,高经营负债反而体现了联想在产业链中的优势地位,公司通过占用上下游资金,可以提高资产周转的效率,使资产更快的变成利润,起到提升ROE的作用。

体现在联想集团的业绩上,公司ROE超过25.8%,要知道整个A股有4500多家企业中,但ROE超过25.8%的企业只有296家,换句话说,联想ROE超过了93%的A股上市企业。

从上述角度看,保持适当的负债也是公司提升ROE,增加利润回报的方法。由此,同行业的惠普、戴尔,亦或者科技企业苹果、华为,也都保持着适当的负债率。

横向对比后,不难发现在以硬件为主科技公司中,联想的负债率较为常见。如果聚焦到以PC为主要业务的公司,联想甚至还是行业内较为保守的公司。

清楚了联想集团的债务构成,也了解到了经营负债通常不会给企业造成流动性危机,接下来我们重点关注一下公司的有息负债。

02有息负债稳中有降

如果聚焦到联想集团的有息负债,不难发现过去一年,公司有息负债总额呈现下降趋势,从2020/21财年Q2的285.53亿下降到2021/22财年Q2的275亿。反映出公司有息债务下降的向好趋势。

从联想集团的有息债务结构看,公司有息负债结果较为健康,有息负债中流动负债即一年内到期的负债较少,仅占有息负债总额的20%,公司有息负债的大头主要是非流动负债。

从过去看,企业的流动性危机往往是由流动负债引起的。但联想集团没有类似风险,截至今年上半年,公司有息负债中,流动负债总额39.72亿,而公司账上现金就有200.19亿,足以覆盖有息贷款中的流动负债。

拉长周期来看,公司的有息负债也没有集中偿还风险,很难给公司造成流动性危机。通过下图不难发现,公司有息负债偿还日期大多都有较长的间隔时间。

从公司自身的流动性看,公司也有足够的偿债能力。公司账上现金还在不断增加,从2016/17财年的121.52亿增长至2020/21财年的198.28亿,期间复合增长率达到17.8%。

不仅账上现金越来越多,公司也有很好的外部融资条件,比如,公司有充分的融资额度,截至今年上半年,公司可动用贷款信用额度共计196.8亿, 而目前公司只动用了3.33亿较少的部分,后续可用额度非常充裕。

如果结合联想集团账上的现金和现有的融资额度,公司就可以偿还掉公司所有的有息负债。从这个角度看,公司当前的有息负债,显然不会给公司造成经营风险。

值得一提的是,联想集团也获得了资信评级机构认可。去年10月,国际三大评级机构标普、惠誉、穆迪均对公司发布了首份信用评级报告。

在报告中,三家机构均对联想集团的市场领导地位、可持续增长与前景以及稳健的财务基础表示认可,预计其将实现稳健增长并创造不错的自由现金流。这一定程度上反映出机构对联想稳健经营的认可。

着眼未来,联想业务的稳健发展,也使公司的偿债能力愈发增强。

03高质量增长,不断增强联想经营确定性

联想集团的偿债能力实现增强,流动比率是反映公司偿债能力的指标,公司流动比率呈现上升趋势,在公司2021/22财年Q2季报中,公司流动比率同比上升了1个百分点。

偿债能力增强,固然得益于有息债务规模下降以及公司账上现金增加,但细究起来,这些只是公司运营的结果,归根结底,公司偿债能力增强,本质上源于公司业务的稳健增长。

最近几个季度,联想集团保持着高质量增长,体现在公司营收规模和盈利能力实现双向提升。从营收规模看,过去几个季度公司营收持续增长,2021/22财年Q2,公司营收实现1142.96亿,同比增长23%。

公司营收增长的原因不难理解,一方面,由于疫情催生了客户远程办公的需求,带动了PC业务重回增长,IDC预测2021年全球PC出货量同比增长18.2%,联想集团作为行业龙头自然受益。

另一方面,联想集团也实现了业务的多元驱动,公司业务目前由三大板块组成:智能设备业务、基础设施方案业务和方案服务业务。目前来看,公司新业务也取得了不错的发展,以方案服务业务为例,该业务在最近一个报告期营收同比增长33%。

营收规模快速增长的同时,公司亦实现盈利能力提升。2021/22财年Q2公司净利率同比提升了0.86个百分点。公司盈利能力提升得益于“内外兼修”:

对内,通过技术赋能,持续优化运营效率。例如,在智能制造领域,公司已在部分工厂,将数字孪生技术与物联网、5G、人工智能等技术结合,以全面掌控关键零件的参数状态,优化生产流程,起到提高运营效率的作用。

对外,公司也对产品线进行了高端化升级。联想在PC、云服务、IT基础设施等产品线中,均推出了高端型号设备。众所周知,高端产品往往具有更高的利润率,过去一年,小米盈利能力的提升,很大程度上就是依靠手机高端化升级。类似趋势也出现在联想身上,2021/22财年Q2,公司毛利率同比增加了1.3个百分点。

总的来说,联想集团正走在高质量增长的道路上,而业务的稳健增长,既能增厚公司利润,增加账上现金,也能降低公司外部融资的需求,推动公司债务结构优化,持续提升公司经营的确定性。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有