2021-01-14 10:08:39 来源:新浪财经-自媒体综合

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中金点睛

我们看好铁锂行业量价齐升的空间及弹性,看好产品及份额领先的核心企业在此过程中享受的价格上涨与规模效应。

摘要

需求:产品创新升级,爆款车型放量,需求底部反转,全球2025年有望迎来85万吨及300亿元市场空间。我们认为目前铁锂电池较三元而言成本低约20%,而随着CTP/刀片电池技术,以及电解液配方、材料改性等技术,铁锂目前在400~500km以下的车型、及储能等市场中已经具备较高的性价比。1)国内动力:随着铁锂版model3、比亚迪汉、五菱宏光MINI 等爆款铁锂车型放量,需求正迎来底部反转,我们预计国内电动车对铁锂材料需求在2020/21/25年有望分别达到10.1/17.8/48.4万吨,对应2021年同比增长约75%,对应2020~25年CAGR达37%。2)海外动力:随着2022年铁锂核心专利到期,海外有望成为国内铁锂企业的重要市场,我们预计2025年海外市场有望迎来约92GWh铁锂电池装机,拉动27万吨铁锂正极需求。3)储能市场:我们预计由于安全性、低成本的天然特质,铁锂有望在电网侧、以及通信侧储能市场中渗透率大幅提升,我们预计全球储能对铁锂材料需求在2020/21/25年有望分别达到2.2/4.1/10.0万吨,对应2021年同比接近翻倍增长,2020~25eCAGR达37%。

供给:行业格局清晰,龙头强者恒强。行业在经历了此前的行业需求萎靡、产能持续出清之后,目前格局清晰稳定,3Q20期间德方纳米、国轩、贝特瑞等CR3份额约50%,龙头产能利用率约70%-95%,而尾部企业平均仅为10%-20%甚至停工,少数龙头具备明确扩产规划及实力,我们认为行业未来有望依旧呈现强者恒强的格局。

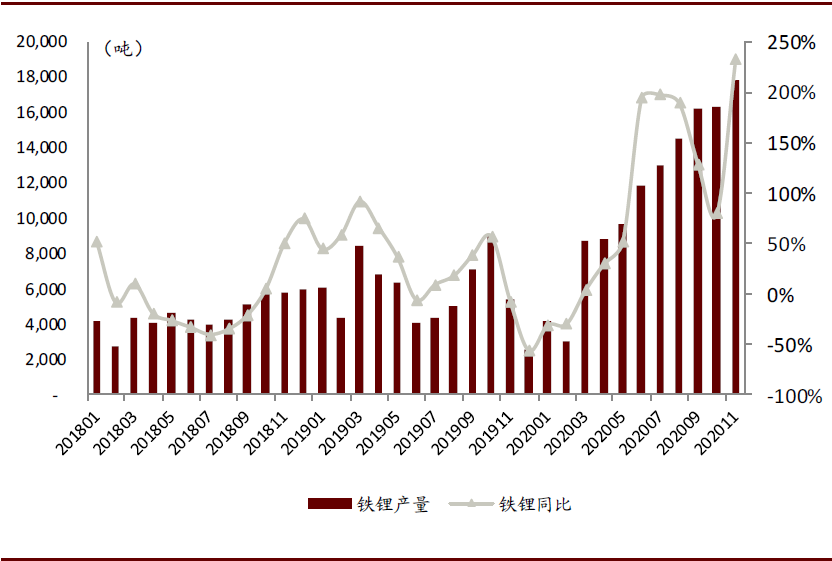

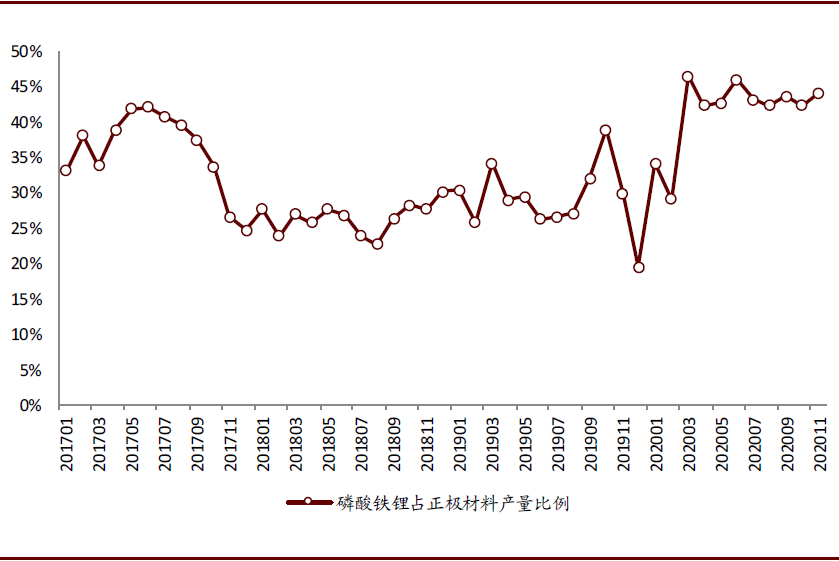

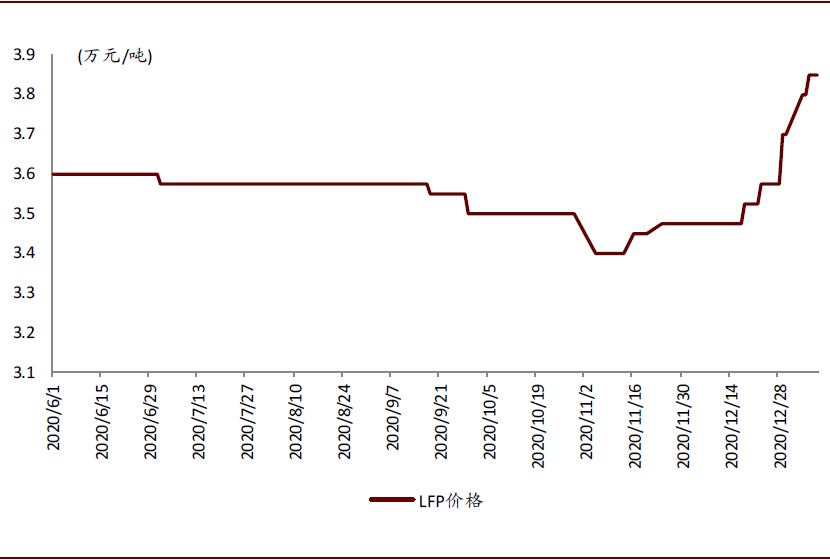

短期趋势:排产高升涨价持续,盈利迎来较大弹性。1)产销:铁锂正极2H20以来平均产量增长高达165%,11月更高达232%,铁锂正极渗透率已经回升至44%水平。2)价格:铁锂正极价格近3年下跌2/3,10月均价触底至3.2万元/吨,截至1月8日已触底反弹12%至3.85万元/吨,我们预计2021年价格仍有向上的空间和弹性。3)盈利:典型铁锂正极企业的成本结构中,直接材料、制造费用、直接人工分别占比72%、4%、24%,我们认为,一方面价格反弹抬升收入天花板,另一方面产能利用率攀升降低单位制造成本(2020年低点行业平均产能利用率仅17%,11月已反弹至101%),我们预计企业盈利有望大幅回暖。

风险

新能源汽车需求不及预期,铁锂车型开发不及预期。

正文

产品:铁锂安全、成本优势明显,能量密度在结构优化下快速提升

从铁锂材料本质出发,其长于安全、寿命、成本,相对弱于能量密度、平台电压、低温性能等环节。

图表: 不同正极材料技术指标对比

资料来源:中国知网,中金公司研究部(注:标粉为细分性能相对最优,标灰为细分性能相对较弱)

能量密度:结构优化大幅弥补短板。电池组能量密度=比容量*平台电压*正极活性材料质量/总重量。比亚迪与宁德时代等电池厂商通过对结构的优化,使正极活性材料质量/总重量得到控制,以实现成组能量密度的提升。

►比亚迪:比亚迪刀片电池的核心是在电芯层面通过多软包小电芯的内串联实现长条型类电芯、并密集组合为PACK,减少结构件,比亚迪“汉”搭载的刀片电池体积能量密度提升50%,成本下滑30%,可以实现140Wh/kg成组能量密度与605km NEDC续航。

►宁德时代:宁德时代在电芯层面沿用现有的方形产品,在模组层面减少模组、降低中间结构件耗材,CTP电池包体积利用率提高了20%,零部件数量减少40%,能量密度超过180Wh/kg,首款搭载该电池的为北汽EU5。

图表:宁德CTP方案为现有大电芯的去模组化

资料来源:公司官网,中金公司研究部

图表: 刀片电池为改造电芯直接成组

资料来源:公司官网,中金公司研究部

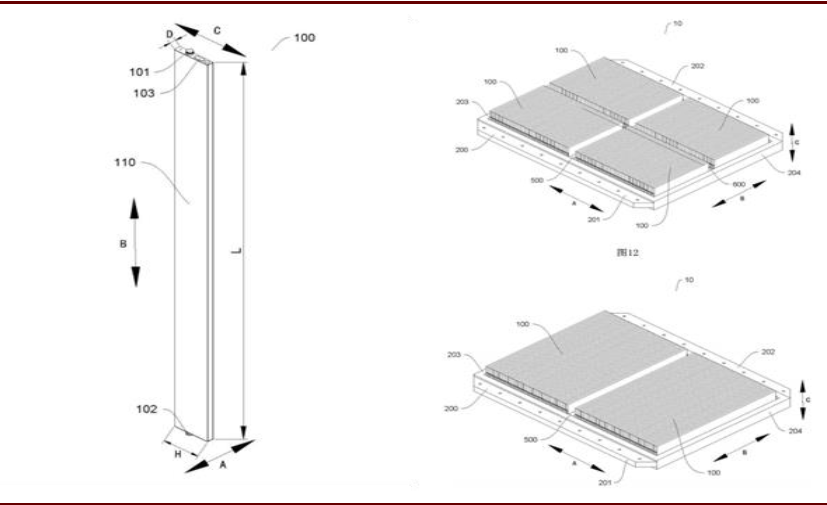

图表: 目前部分锂电系统与电芯的参数情况

资料来源:高工锂电,AVL,中金公司研究部;注红色为假设值

图表: 我们测算下,LFP在相对通用的情况下,适用于400-500km以下的车型

资料来源:高工锂电,中金公司研究部;注:我们假设各级别车型的PACK体积与轴距成正比,同时以Tesla Model3的已知PACK体积为基准,此外我们假设以CATL供应特斯拉的LFP电芯能量密度与对应PACK体积能量密度为基准,考虑标准模组的CTP下LFP体积成组率提升至60%。

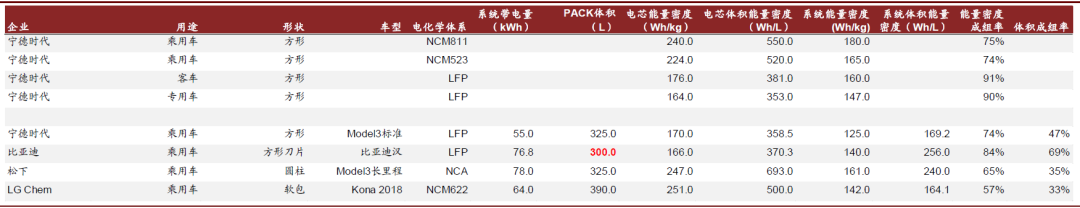

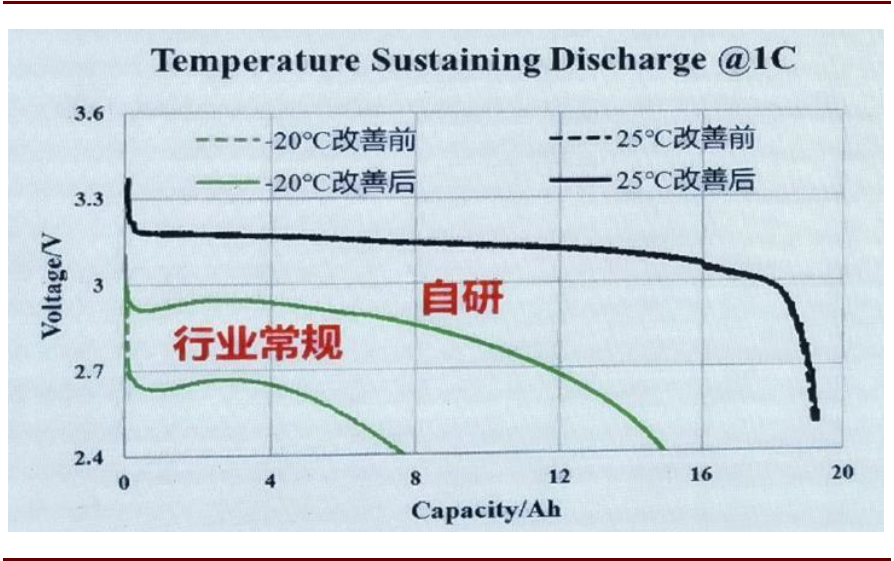

低温性能:核心企业通过材料结构、电解液、极片、结构等创新实现性能突破。磷酸铁锂电池优于安全性、性价比、循环寿命,但是低温性能差,影响冬天放电与续航,部分产品-10℃容量衰减20~30%,-20℃容量衰减45%。而以鹏辉能源为例,其通过多方面的尝试和探索,已经可以实现-20℃之下放电保持率91%,性能实现大幅突破。

►正极:铁锂材料结构突破。1)通过包覆、掺杂提高材料自身导电性,2)降低材料一次粒子粒径,减少离子扩散路径,3)设计和是二次粒子粒径,以及与一次粒子的符合比例提高材料的压实和低温性能。

►技术:高性能电解液技术开发。1)通过双锂盐、多溶剂复配,实现高电导、宽温程电解液的开发,2)功能添加剂,专属化成工艺结合,构建高稳定低阻抗SEI膜。

►极片:正极高速导电网络构建。1)新兴多功能粘结剂开发,增加粘结性,同时增加导电性,2)创新导电剂复配技术,构建三维立体高速导电网络,大幅提升低温性能。

► 结构:低温抗极片结构的创新。1)增加导电集流体面积,降低电流密度,2)降低电流传导产热,增加耐流特性。

图表: 鹏辉能源25℃、-20℃放电性能对比

资料来源:鹏辉能源,GGII,中金公司研究部

图表: 鹏辉能源-20℃循环效果

资料来源:鹏辉能源,GGII,中金公司研究部

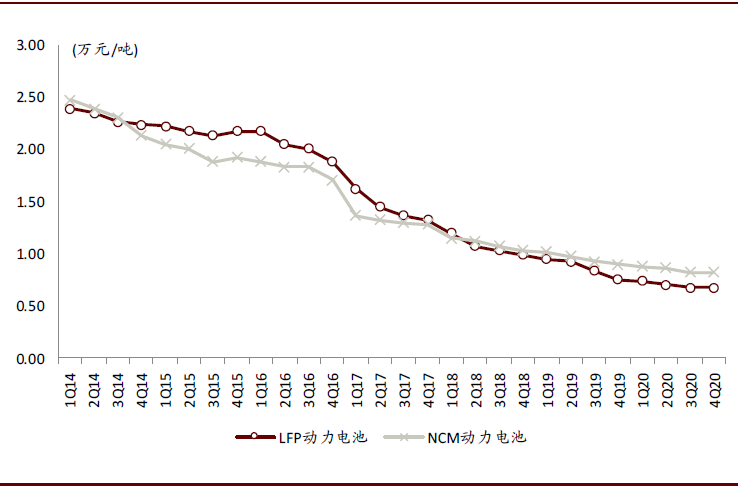

成本:目前铁锂电池成本、价格均低于三元20%左右,产品具备较高性价比。

►价格:动力电池价格持续下行,铁锂大幅低于三元。据CIAPS数据,截至2021年1月11日国产方形三元电芯、铁锂电芯价格分别约0.66、0.53元/Wh,4Q20以来铁锂价格平均低于三元20%左右。

► 成本:我们测算目前LFP电池组成本相比NCM523电池组成本低约22%。截至2021年1月11日,动力型NCM523单价为13.2万元/吨,LFP单价为4.2万元/吨,根据我们对宁德时代成本的测算,材料价格导致的正极成本下降与更简单的热管理、BMS导致的PACK环节成本的下降使得宁德时代当前三元成本较铁锂低约22%。

图表: 目前铁锂电芯价格相比三元低约20%(截至4Q20)

资料来源:CIAPS,中金公司研究部

图表: 我们测算目前LFP电池组成本相比NCM523电池组成本低约22%

资料来源:GGII,CIAPS,中金公司研究部(注:材料价格数字截至2021/1/11)

需求:2025年全球有望迎85万吨需求及300亿元空间

国内电动车:爆款车型放量,需求底部反转,2025年有望拉动48万吨铁锂材料需求

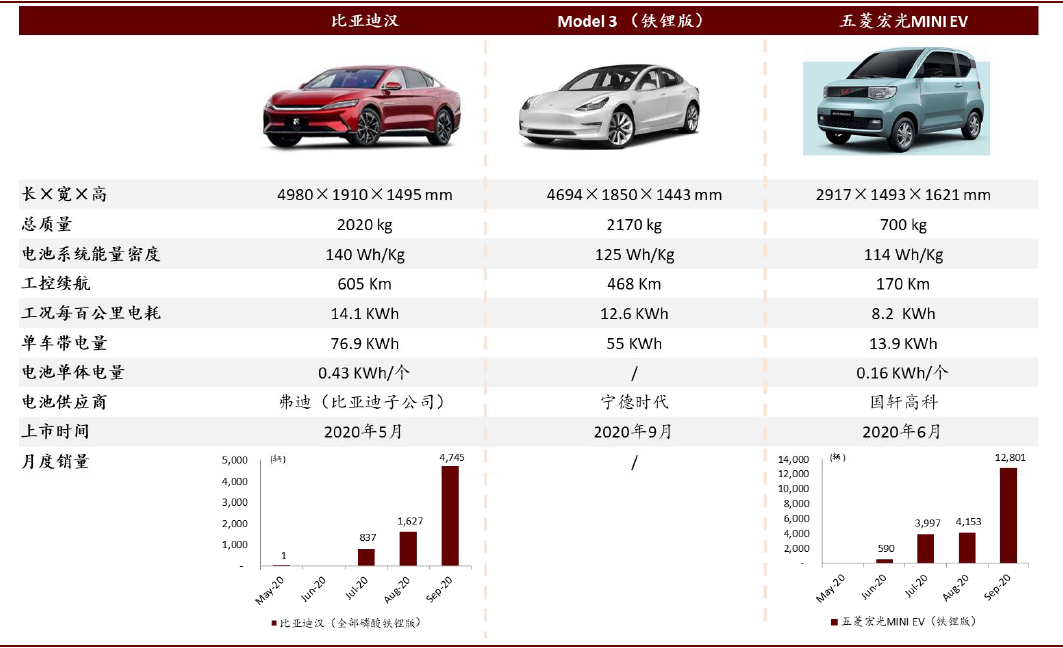

乘用车:铁锂立足于低端高性价比车型,并进军中高端市场,比亚迪汉、model3(磷酸铁锂版)、宏光mini EV等现象级车型开启铁锂成长空间。

►比亚迪汉:比亚迪“汉”作为比亚迪高端电动车的拳头产品,首次搭载比亚迪刀片电池,续航里程突破600km。据合格证数据,7~9月该车型销量分别为837、1627、4745辆,销量节节攀升。

► Model3(磷酸铁锂版):Model 3铁锂版搭配宁德时代的CTP磷酸铁锂电池,续航里程468km,较之前搭载LG和松下的标准续航版本的续航里程仍然高出20km左右。Model3铁锂版9月上市相对较晚,但考虑到7月以来特斯拉model3月销量均在1.2万辆以上,我们认为model3铁锂版有望表现亮眼。

►宏光mini EV:宏光mini EV主要搭载国轩高科的铁锂电池,其工控续航为170km,主要定位于家庭用户30-50km半径范围的代步出行。该车型凭借便捷性和经济性,快速下探低速电动车市场,宏光mini EV的铁锂版本车型6~9月销量分别为590、3997、4153、12801辆,其中9月销量首次超越model3成为销量冠军。

图表: 比亚迪汉、model3(磷酸铁锂版)、宏光mini EV等车型性价比高、销量亮眼

资料来源:工信部,中金公司研究部

图表: 除以上车型之外,铁锂在其余乘用车车型中均有广泛应用

资料来源:GGII,中金公司研究部

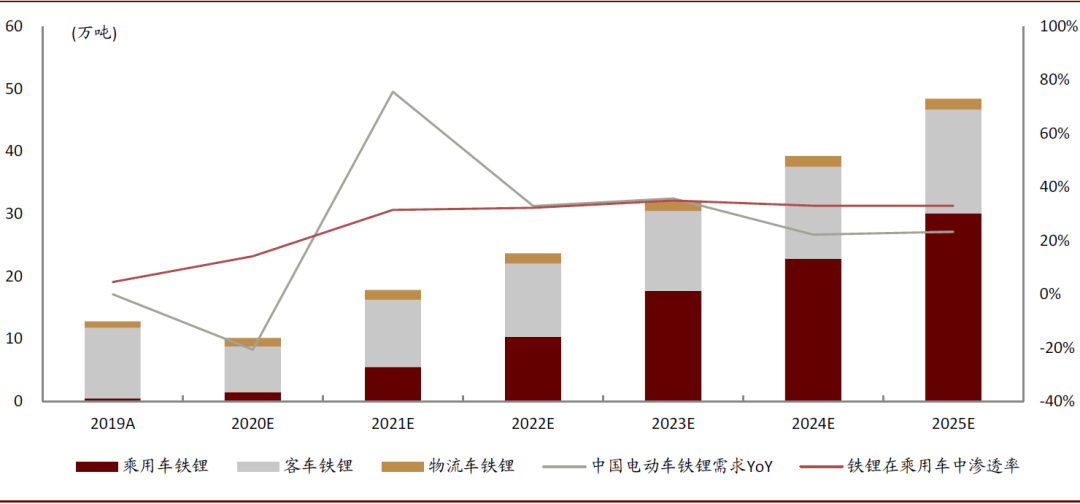

2020年以来,铁锂在乘用车领域底部已过、需求反转,在客车、物流车中主导地位稳定。

►2019年铁锂需求步入低谷:2019年,中国磷酸铁锂电池装机量20GWh、份额约32%、相比2018年下滑约6ppt,相比2014年下滑近50ppt。磷酸铁锂在纯电乘用车中的装机占比自2014年以来下降51ppt,在插电混乘用车中的装机占比自2014年的95%以来持续下滑趋零,而在客车、专用车中保持着较高水平。

►2020年以来纯电乘用车带动下,铁锂需求快速反转:据我们统计与测算,2019年纯电乘用车、纯电客车、纯电专用车、插电混乘用车、插电混客车中,铁锂电池占比分别4%、96%、80%、0%、20%;而截至2020年9月,该比例整体已大幅提升至18%、99%、91%、0%、20%。向前看,我们认为铁锂在客车、物流车中主导地位稳固,而在乘用车中的占比有望随着爆款车型持续放量而进一步提升。

图表: 铁锂在纯电乘用车、纯电客车、纯电专用车中比例由2019年的4%、96%、80%提升至2020年9月的18%、99%、91%

资料来源:GGII,Marklines,合格证数据,中金公司研究部(注:插混类型车辆装机占比不足10%,对铁锂需求影响较小)

我们预计国内电动车对铁锂材料需求在2020/21/25年有望分别达到10.1/17.8/48.4万吨,对应2021年同比增长约75%,对应2020~25年CAGR达37%。

►新能源车产量假设:1)总量:我们预计2020/21/25年中国新能源车产量分别119/168/640万辆,对应2021年同比增长约41%,对应2020~25年CAGR约40%。2)分类别:我们预计2020/21/25年中国新能源乘用车销量分别103/152/621万辆(2021e同比47%,2020~25eCAGR约43%)、客车销量分别7.9/8.3/7.7万辆(2021e同比-6%,2020~25eCAGR约-1%)、专用车销量分别7.5/7.9/9.6万辆(2021e同比+6%,2020~25eCAGR约5%)。3)乘用车结构:2019年,纯电乘用车中A00、A0、A+、MPV及其他车型产量占比分别约22/16/61/1%,我们预计2020~25年间A00及A0级别车型占比略有下滑,而A+级别占比提升。

►渗透率假设:1)纯电乘用车:2019年,铁锂在A00、A0、A+、MPV等纯电乘用车型中渗透比例分别约19%、4%、1%、54%,而该比例在1-3Q20期间整体已提升至40%、8%、3%、30%,我们预计2020年铁锂在对应车型中渗透率与1-3Q20比例一致,2021年该比例提升至80%、20%、15%、40%,而2025年该比例提升至90%、30%、25%、50%。2)纯电客车:2019年铁锂渗透率达96%,我们预计未来该比例有望维持。3)纯电专用车:2019年铁锂渗透率达80%,我们预计2020、2025年该比例有望提升至87%、90%。4)插混车型:2019年铁锂在插混乘用车和插混客车中比例分别为0%、20%,我们认为插混车型受制于电池包体积等制约,对铁锂需求相对较少,铁锂在其中渗透率未来有望保持稳定。

►单位消耗假设:我们假设2019年单GWh电池装机需要消耗2500吨左右的磷酸铁锂正极材料,我们预计2020~25年随着工艺优化,单位消耗每年有2%的下滑幅度。

►测算结果:据以上假设,我们预计在新能源车需求成长、以及铁锂占比稳步提升(我们测算2020/21/25年铁锂有望在纯电乘用车中渗透率分别提升至14%/32%/33%)之下,2020/21/25年中国新能源车铁锂装机量分别有望达到26/44/158GWh,对应2021年同比增长70%,2020~25eCAGR44%;2020/21/25年铁锂正极需求有望分别达到10.1/17.8/48.4万吨,对应2021年同比增长约75%,对应2020~25年CAGR达37%

►弹性分析:到2025年,在我们的假设基础之上,我们大体测算铁锂在纯电乘用车的装机比例每波动1ppt,铁锂需求量会对应波动1万吨。

图表: 我们预计国内电动车对铁锂材料需求在2020/21/25年有望分别达到10.1/17.8/48.4万吨,对应2021年同比增长约75%,对应2020~25年CAGR达37%

资料来源:GGII,盖世汽车,第一电动,中金公司研究部

海外及储能:打开成长天花板

海外电动车:我们预计2025年有望拉动近30万吨铁锂需求。由前所述,我们测算2025年中国新能源车铁锂装机量158GWh、对应铁锂需求48.4万吨;考虑海外车企对铁锂电池态度有所转变,我们预计2025年全球新能源车铁锂装机量有望超过250GWh、对应铁锂需求有望超过75万吨。

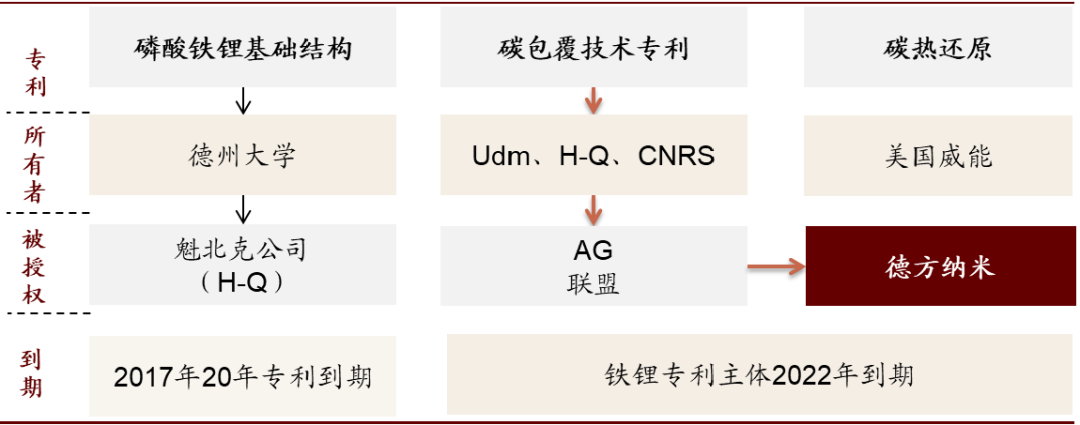

海外电动车:铁锂核心专利预计于2022年到期,海外市场有望放量。磷酸铁锂主要有三大主要专利,分别是磷酸铁锂基础结构、碳包覆专利、碳热还原专利,其中基础专利已于2017年到期,剩下专利最晚于2022年到期,届时磷酸铁锂海外市场将逐步放量。2019年11月德方纳米曾向AG联盟购买碳包覆磷酸铁锂及其制造工艺专利以及NTT(非水系电解液二次电池)专利的全球非独家许可,成为国内大陆唯一一家可以进军海外市场的磷酸铁锂供应商。

图表: 专利授权路径

资料来源:WIPO,USPTO,ICROWD,公司公告,中金公司研究部

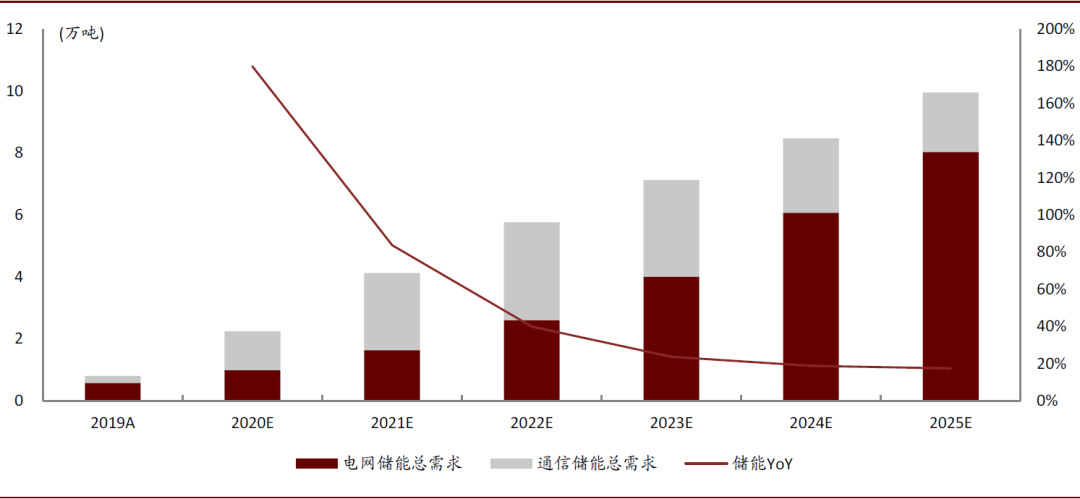

全球储能:我们预计全球储能对铁锂材料需求在2020/21/25年有望分别达到2.2/4.1/10.0万吨,对应2021年同比接近翻倍增长,2020~25eCAGR达37%。

►电网侧储能:我们统计及预测全球电网侧锂电储能装机量2019年约15GWh,2020~25年有望保持约35%的快速增长,并且其中铁锂渗透率有望逐步由2019年约15%提升至40%水平。对应测算2020/21/25年全球电网侧铁锂储能装机量分别有望达到4.0/6.8/36.3GWh,对应铁锂正极材料需求分别1.0/1.6/8.0万吨。

►通信侧储能:通信储能在4G基站的更新需求和新增5G基站的建设需求带动下快速增长。传统的4G基站功率多为1000W左右,而5G基站的功率更高约为4000W左右,并需结合4小时的应急时间需求。根据中金通信组判断及我们在此基础上的测算,我们预计2020~25年全球通信锂电年装机量平均将达14.6GWh,其中建设高峰(金麒麟分析师)在2022年前后;我们预计其中部分装机可通过梯次利用实现,而大部分需求将采用铁锂电池,因此我们测算2020/21/25年全球铁锂在通信侧装机量分别5.1/10.3/8.7GWh,2020~25年全球铁锂在通信侧装机量平均将达10.3GWh,对应2020/21/25年铁锂正极材料需求分别1.3/2.5/1.9万吨,2020~25年均磷酸铁锂材料需求将达2.4万吨。

综上所述,若综合考虑全球电动车及储能需求,2025年铁锂装机量合计有望超过286GWh(国内电动车158GWh+海外电动车92GWh+全球储能36GWh),对应铁锂材料需求有望超过85万吨(国内电动车48万吨+海外电动车27万吨+全球储能10万吨)。若按3.5万元/吨的单价测算,对应将达到300亿元市场空间。

图表: 我们预计全球储能对铁锂材料需求在2020/21/25年有望分别达到2.2/4.1/10.0万吨,对应2021年同比接近翻倍增长,2020~25eCAGR达37%

资料来源:GGII,盖世汽车,第一电动,中金公司研究部

供给:行业格局清晰,龙头稳步扩产

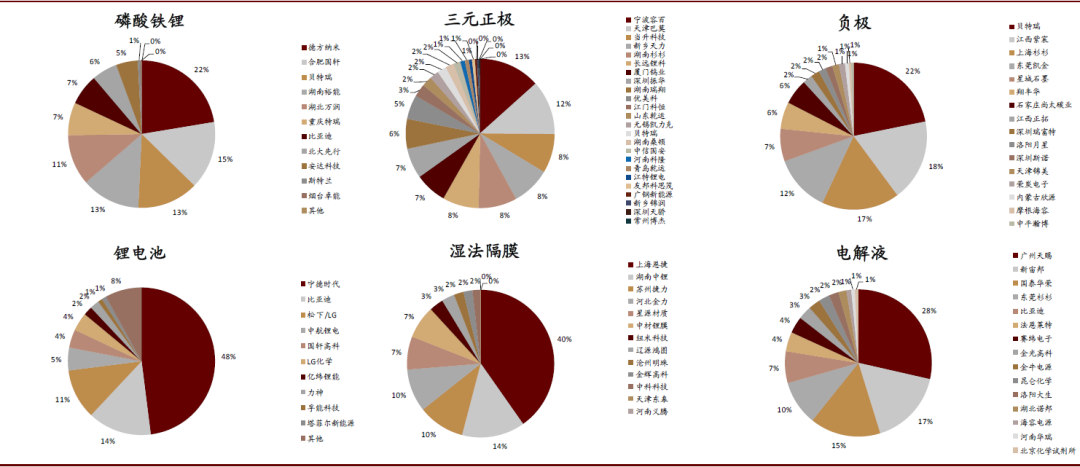

铁锂环节格局明晰,德方纳米、国轩、贝特瑞稳定占据半壁江山。中国磷酸铁锂正极产业链在过去经历了“需求增长之下大规模投产——产能严重过剩——价格及企业盈利大幅下滑——尾部出清、龙头集中度提升”的阶段,目前格局已经趋于稳定。据CIAPS数据及我们测算及修正[1],1~3Q20期间,德方纳米、贝特瑞、湖北万润、湖南裕能、重庆特瑞、北大先行等企业分别生产2.1、1.2、1.0、1.2、0.7、0.5万吨,分别市占率22%、14%、11%、13%、7%、6%,CR3高达51%。

图表: 1Q14~3Q20年间,磷酸铁锂CR3由6%提升至51%

资料来源:GGII,CIAPS,中金公司研究部(注:由于数据获取度原因,1Q14~4Q17数据来自GGII,1Q18~3Q20数据来自CIAPS)

图表: 1~3Q20期间磷酸铁锂CR3达51%、CR5达89%,集中度高,格局明晰(1~3Q20)

资料来源:CIAPS,GGII,中金公司研究部

强者恒强,龙头具备进化为终局强者的产能与盈利基础。

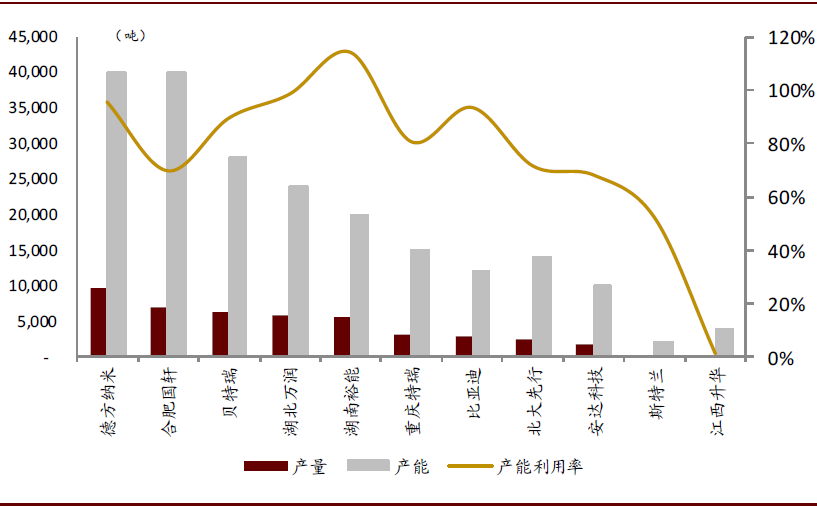

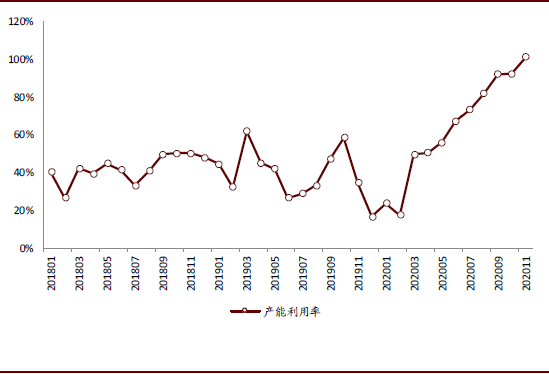

►龙头具备更高的产能利用率:3Q20期间CR3企业包揽了行业50%的产能比例,其中德方纳米、贝特瑞分别维持着95%、89%的较高的产能利用率,而与之相对,行业平均产能利用率82%,而尾部企业只有10-20%水平。

►技术领先+规模效应拉动龙头企业盈利及扩产能力领先同行:以2019年德方纳米及贝特瑞为例,其毛利率平均21%,成本结构中,平均材料成本、制造费用、人工成本分别占成本比重的73%、23%、4%,产能利用率对占其27%成本比例制造费用与人工成本有较大影响,50%的产能利用率差异可能就会带来10~20%的毛利率空间差异,因此对利润原本就已相对微薄的铁锂材料行业来说,规模效应是能支撑企业稳定生存的前提。

图表: 核心企业平均材料成本、制造费用、人工成本分别占成本比重的73%、23%、4%(2019年价格拆分)

资料来源:公司公告,中金公司研究部

图表: 3Q20期间CR3企业平均产能利用率84%,行业平均82%,尾部只有10~20%

资料来源:CIAPS,中金公司研究部

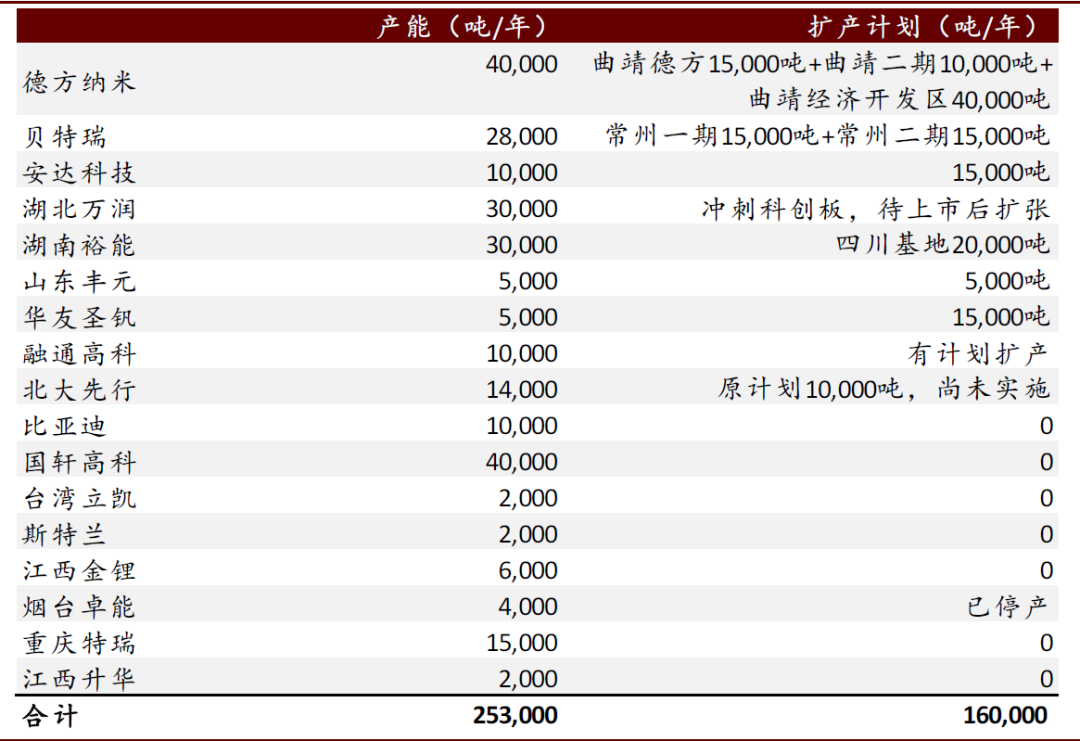

►扩产计划主要集中在部分企业:据CIAPS及我们统计,目前明确有扩产计划的企业包括德方纳米、贝特瑞、湖南裕能、北大先行、安达科技、华友圣钒、山东丰元等企业,分别对应6.5、3.0、2.0、1.0、1.5、1.5、0.5万吨扩产计划,对应合计16万吨,其中11.5万吨均来自前三家企业。我们预计以上扩产规划有望在未来3年逐步释放,在此过程中龙头有望产有所供、维持相对较高的产能利用率,尾部销量少、难盈利,马太效应有望进一步凸显。

图表: 铁锂主流企业产能及未来中期扩产计划梳理

资料来源:CIAPS,中金公司研究部

短期趋势:排产高升涨价持续,盈利迎来较大弹性

产销:排产双倍增长,占据近半份额

铁锂正极2H20以来平均增速高达165%,11月达232%。随着CTP/刀片电池技术进一步提升铁锂性价比,以及比亚迪汉、model3(磷酸铁锂版)、宏光mini EV等现象级车型拉动,铁锂产量2020年以来高速成长,2H20以来同比增长高达165%,截至2020年11月同比增长高达232%,企业整体排产供不应求。

铁锂正极产量渗透率已回升至44%水平。磷酸铁锂正极产量在正极材料总体占比中同步快速提升,从12M19到11M20期间,磷酸铁锂产量占比从20%快速上升至44%。

图表: 月度铁锂正极产量自2020年初开始同比快速增长,同比增速从12M19的-56%增长至11M20的232%

资料来源:CIAPS,中金公司研究部

图表: 月度铁锂正极占正极材料比例同步大幅上升,占比从12M19的20%上升至11M20的44%

资料来源:CIAPS,中金公司研究部

价格:11月以来回涨12%,2021年价格有望进一步上行

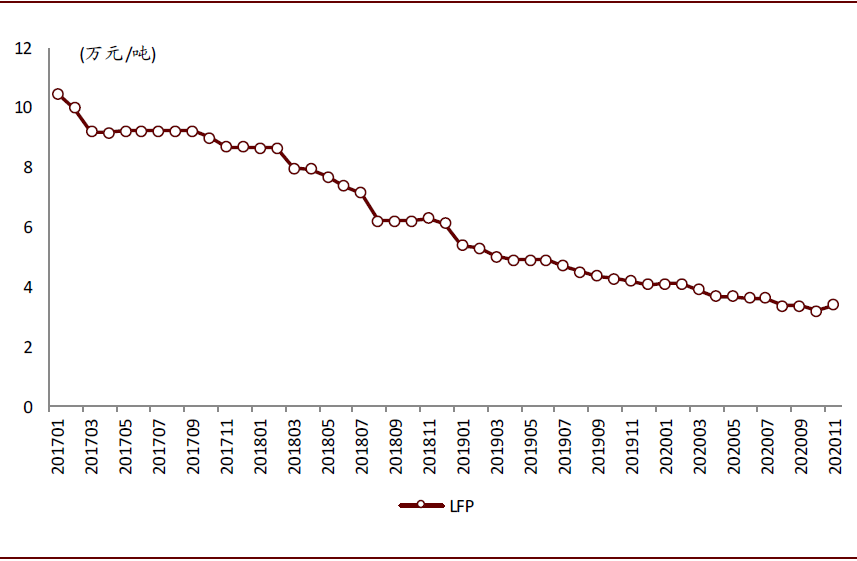

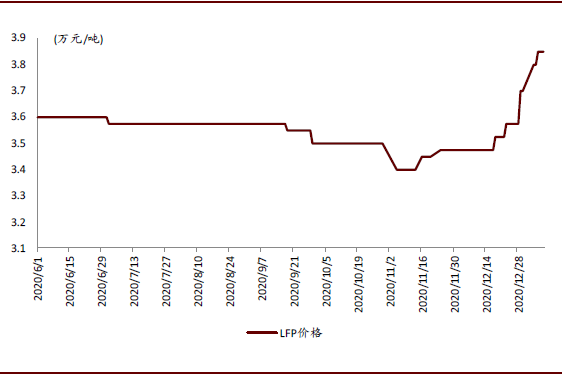

铁锂正极价格近3年下跌2/3,11月触底反弹。自2017年起,随着政策愈发向高能量密度三元电池倾斜,磷酸铁锂正极价格便一路下滑,从2017年初的10.5万元/吨下滑至2020年10月的3.2万元/吨,降幅高达67%;但从2020年11月下旬开始铁锂价格出现复苏迹象,当月铁锂均价3.4万元/吨。

向前看,铁锂继续调涨意愿较强,2021年有望价格持续景气。从高频的日度数据来看,2020年6月至11月铁锂价格始终维持“阶段性企稳”-“小幅下滑”的状态,但自2020年11月16日起,受上游材料涨价、供需格局改善的影响,磷酸铁锂价格开始迎来反弹,截至2021年1月8日,磷酸铁锂均价已经升至3.85万元/吨,在37个交易日中涨幅达12%。向前看,我们预计铁锂正极材料价格存在进一步涨价的空间和弹性。

图表: 磷酸铁锂月度价格持续下滑,截止11M20价格止跌,回升至3.4万元/吨

资料来源:CIAPS,中金公司研究部

图表: 磷酸铁锂日度价格在进入11月下旬后快速上涨,截止2021年1月8日,价格已升至3.85万元/吨

资料来源:CIAPS,中金公司研究部

盈利:价格抬升收入空间,产能满产压低单位制造成本,盈利具备高弹性

回溯历史业绩,行业整体盈利水平较弱,龙头相对稳定、小企业大幅亏损。

►毛利率来看:1H20期间德方纳米、贝特瑞正极业务(2019年铁锂占比约2/3)、安达科技毛利率分别为11%、-4%、-16%,德方纳米作为行业龙头毛利率大幅领先。

►净利率来看:1H20期间受疫情影响企业停工停产,行业主要参与者净利润均为负数。其中1H20期间德方纳米净利率为-3%,安达科技则仅为-215%,整体行业利润微薄。

图表: 从代表性企业半年度正极业务毛利率来看,德方纳米>贝特瑞>安达科技,1H20业绩低谷

资料来源:万得资讯,中金公司研究部(注:其中德方纳米、安达科技正极业务全部为铁锂正极,贝特瑞正极业务中铁锂占比约2/3,其余1/3为三元)

图表: 从代表性企业整体净利率来看,德方纳米>贝特瑞>>安达科技,业绩差异较大

资料来源:万得资讯,中金公司研究部(注:贝特瑞正极业务半年度净利利率相关数据未公布)

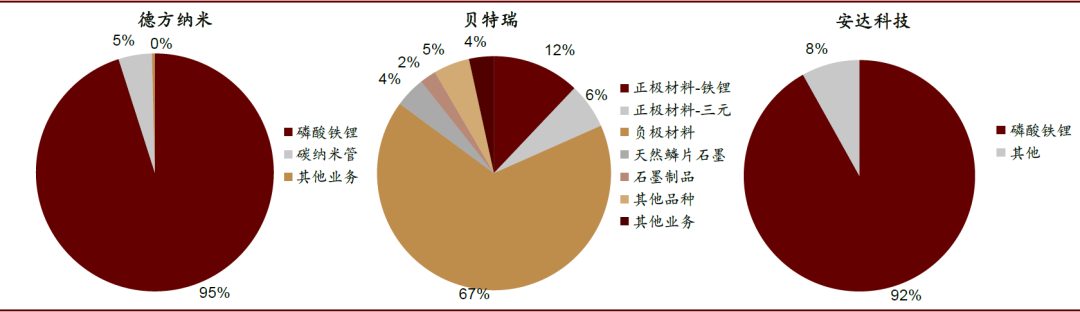

图表: 2019年德方纳米、贝特瑞、安达科技铁锂业务占收入比重分别95%、12%、92%

资料来源:万得资讯,中金公司研究部

价格反弹抬升收入天花板,产能利用率攀升降低单位制造成本,我们预计企业盈利有望大幅回暖。

►价格触底反弹:随着行业价格战熄火,以及需求大幅攀升所带来的短期供给偏紧,铁锂价格迅速迎来反弹,截至2021年1月8日,铁锂日度价格已升至3.85万元/吨。

►产能利用率影响单位制造成本:据我们统计及测算,2019年德方纳米、贝特瑞铁锂业务的成本结构中,制造费用占比达到24%、28%,产能利用率直接影响单吨制造费用水平,进而较大地影响毛利率水平。

►2020年以来行业平均产能利用率从不到20%低点到全线满产:2019年末至2M20期间,受春节效应以及疫情影响,行业大多停工停产,12M19期间产能利用率降至17%为2018年以来的历史低位,而随着后期企业陆续复工复产以及铁锂产销两旺,行业产能利用率逐步攀升。据CIAPS数据及我们的测算,截至11M20行业产能利用率已升至101%,行业基本全线满产,企业加班加点供应市场需求,我们认为随着产能利用率继续攀升,单位成本大幅摊薄,后期企业盈利水平有望陆续回暖。

图表: 2019年德方纳米的成本结构中,直接材料、直接人工、制造费用分别占比72%、4%、24%,贝特瑞分别占比70%、3%、28%

资料来源:公司公告,德方纳米招股说明书,中金公司研究部(注:此处德方纳米2019年铁锂业务直接材料占成本比重假设与公司总业务对应比重一致,此处德方纳米2019年直接人工及制造费用之间的比例为我们预测)

图表: 短期而言,日度铁锂价格已经回升至3.85万元/吨(截至2021年1月8日)

资料来源:CIAPS,中金公司研究部

图表: 铁锂行业产能利用率至11M20已经攀升至101%

资料来源:CIAPS,中金公司研究部(注:月度产能利用率=月度产量*12/产能)

投资建议

我们看好铁锂行业量价齐升的空间及弹性,看好产品及份额领先的核心企业在此过程中享受的价格上涨与规模效应。

[1] 注:德方纳米的实际铁锂材料产销量高于CIAPS口径(2019年公司口径2.34万吨,CIAPS口径1.37万吨;1H20公司口径1.1万吨,CIAPS口径9950吨),我们认为CIAPS统计的德方纳米口径较低,因此对CIAPS中德方纳米出货量进行成比例(2019年:2.34/1.37=171%;2020年:1.1/0.995=111%)追溯调整,以同时反映合理数值及行业趋势,全文下同。

文章来源

本文摘自:2021年1月12日已经发布的《铁锂正极:景气周期开启,供给格局清晰》

分析员 曾 韬 SAC 执业证书编号:S0080518040001

分析员 张 月 SAC 执业证书编号:S0080519090002

分析员 刘 俊 SAC 执业证书编号:S0080518010001 SFC CE Ref :AVM464

法律声明

扫二维码 领开户福利!

扫二维码 领开户福利! 新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有