2020-12-15 12:07:21 来源:新浪财经

12月11日晚间,嘉泽新能推出上市以来首次股权激励计划,自称在充分保障股东利益的前提下,按照收益与贡献对等的原则制订本激励计划。对于股权激励的目的,嘉泽新能意图充分调动公司董事、高级管理人员和核心骨干人员的积极性,有效的将股东利益、公司利益和核心团队个人利益结合在一起,使各方共同关注公司的长远发展。

不过激励计划中设定的业绩考核目标却不高,如果嘉泽新能轻松就能解锁业绩条件,这是否符合计划所称的收益与贡献对等的原则,是否满足充分保障股东利益的前提?

值得一提的是,嘉泽新能将于2020年12月17日解禁1.41亿股,占总股本比例6.80%,解禁股类型是定向增发机构配售股份。

另外,解禁还伴随股东减持,11月18日晚间公告,嘉泽新能持股6.25%的股东高盛亚洲,拟15个交易日之后6个月内通过集中竞价方式减持不超4148万股,即不超过公司总股本的2%。

上市以来首推股权激励

嘉泽新能于2017年在上海证券交易所上市,报告期内,嘉泽新能的主营业务未发生变化,为新能源电力的开发、投资、建设、经营和管理。公司目前主要从事集中式风力、光伏发电的开发运营。

12月11日晚间披露2020年限制性股票激励计划显示,本次拟授予的限制性股票数量为7000万股,占公司股本总额的3.37%,股票来源为公司向激励对象定向发行股票,授予价格1.59元/股。激励对象总人数为78人,包括公司董事、高管人员、核心骨干人员。

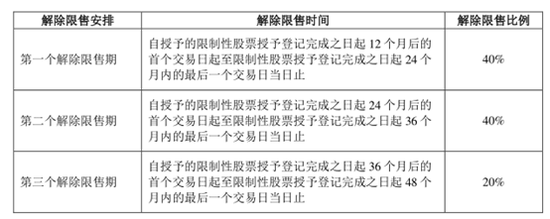

本激励计划有效期自限制性股票授予登记完成之日起至激励对象获授的限制性股票全部解除限售或回购注销之日止,最长不超过48个月。

而激励计划各批次限制性股票的限售期分别为自限制性股票授予登记完成之日起12个月、24个月、36个月。

需要关注的是解锁条件,尤其是公司层面业绩考核要求。公告显示,本激励计划授予的限制性股票的解除限售考核年度为2020-2022年,每个会计年度考核一次。授予的限制性股票公司层面各年度业绩考核目标如下表所示:

从表中的业绩考核目标可知,公司为本次限制性股票激励计划设定了以2017年、2018年、2019年营业收入的平均值或净利润的平均值或每股分红的平均值为基数,2020年-2022年营业收入增长率或净利润增长率分别不低于0%、10%、15%的业绩考核目标,2020年-2022年每股分红增长率不低于5%、10%、15%的业绩考核目标。

换言之,嘉泽新能的激励对象要想解除销售期拿到激励股权,2020年只需要营收、净利其中有一个不低于2017-2019年平均值这个基数就行,亦或者只要每股分红比基数增长率超过5%就行。同理,2021只需要营收、净利、每股分红其中有一个不低于基数增长10%就行,而2022年则是只需要三个指标中有一个不低于基数增长的15%就行。

解锁条件达成竟如此轻松

那么这样的业绩考核目标,究竟合不合理,就需要看一下实现的难度。

首先看2020年,由于嘉泽新能的股权激励计划是12月11日推出,首先从内部人的角度来看,2020年的业绩能不能解锁第一个业绩考核目标,基本是心知肚明的。抛开未知的内部信息,但从已经披露的财务数据来看,结果也并不难猜。

2020年前三季度,嘉泽新能实现营业收入8.00亿元,实现净利润1.93亿元,而根据计算可知,2017年、2018年、2019年营业收入的平均值、净利润的平均值分别为10.05亿元和2.42亿元,如果将前三季度的收入和净利简单折算成全年(全年=前三季数据/3*4)则分别为10.67亿元和2.57亿元,都能超过基数,成功解锁第一个限售期,拿到40%的激励计划股票。

需要指出的是,嘉泽新能设定的业绩考核目标还有最后一道保险杠,那就是每股分红。2017年、2018年、2019年嘉泽新能的每股分红分别为0.027元、0.044元和0.043元,平均值仅为0.038元,2020年只需要分红增长到不低于0.0399元就行。按三季报股本20.74亿股计算只需拿出不低于8275.66万元分红就可以,哪怕考虑到股权激励增加的一部分股份,但是相比于前三季度已经实现的1.93亿元,嘉泽新能完全可以轻松掏出这部分分红款实现这个目标。

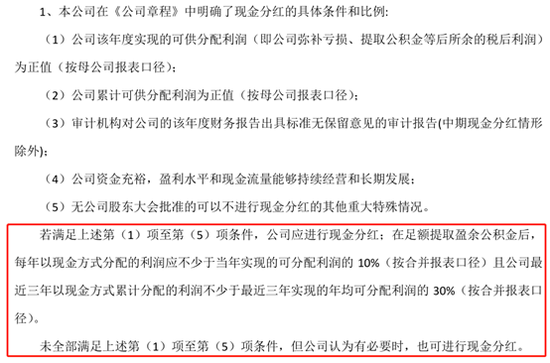

由于基期的分红率较低,无论是每年实现的净利还是账面累计的未分配利润都可以轻松满足分红的需求,而结合嘉泽新能2019年披露的分红条件和比例来看,嘉泽新能只有最低的分红要求,并不会对多分红进行限制,所以分红的多少基本不存在实质性操作难度。

同理看2021年和2022年,相比基数,2021年、2022年营业收入增长率或净利润增长率只要分别不低于10%、15%的业绩考核目标,2021年、2022年每股分红增长率不低于10%、15%的业绩考核目标。

先说每股分红,和前文所述一样,2021年、2022年每股分红只要分别不低于0.0418元、0.0437元,按三季报股本20.74亿股计算只需分别拿出不低于8669.74万元、9063.82万元分红就可以,就算2021年和2022年嘉泽新能的业绩无增长,都能轻松拿出设定的分红金额,哪怕考虑股权激励增加的一部分股份也是一样。

按道理嘉泽新能只要能解锁分红这个条件之一,其他条件已经无需分析,不过哪怕没有每股分红这个考核指标,营收和净利润的考核目标依然不存在很大的完成难度。

根据年报披露,2019年公司实现营业收入11.16亿元,较上年同期增长4.34%。相比于2016-2018年84.11%、20.24%、28.54%的高增长,2019年增速快速下滑,这主要源于2019年未有新增装机容量,而之前年度都有新增装机容量。

而今年上半年同样未新增装机容量,2020年H1公司实现营业收入5.27亿元,同比下降6.22%,归属于上市公司股东的净利润为1.18亿元,同比下降23.40%,利润下降幅度超过营收。

截至2020年6月30日,本公司新能源发电并网装机容量为1100.875MW,其中:风力发电并网容量为1044.50MW,光伏发电并网容量为50MW(按峰值计算),智能微网发电并网容量为6.375MW。

从2017-2019年嘉泽新能的营收和净利情况来看,要想保持营收规模的快增长,最直接也是最有效的途径就是投资新的项目增加新的装机容量。

要看新增装机容量,最直接的就是看在建工程。根据2020年半年报披露的在建工程项目情况,嘉泽新能在建的项目就高达560.5MW,相当于截至2020年6月30日并网装机总容量1100.875MW的51%,也就是不考虑任何新的规划或者并购,仅以嘉泽新能目前的在建项目就能支撑嘉泽新能增加一半以上的装机容量,营收和净利自然也将随之大幅增长。

再以宁河镇17.5MW分散式风电项目和宁夏嘉泽红寺堡谭庄子风电项目(50MW)、宁夏泽恺三道山风电项目(150MW)为例,根据公告披露的建设周期,宁河镇17.5MW分散式风电项目建设周期约为1年,宁夏嘉泽红寺堡谭庄子风电项目(50MW)、宁夏泽恺三道山风电项目(150MW)工期约为427天,也就是目前在建项目基本短则一年、长则一年多都能完工。半年报显示的重要项目的进度,最快的兰考兰熙50MW风电项目已经完成到79.98%,很可能在今年就将转固产生效益。

如果不出意外,仅账面在建工程完工带来的营收和净利增长,就能轻松覆盖2021年、2022年不低于10%、15%的业绩考核目标。可见本次股权激励计划的3个业绩考核目标,任何一个都能在目前已有的条件下实现。(新浪财经上市公司研究院 逆舟)

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有