2020-12-09 16:07:10 来源:新浪财经-自媒体综合

热点栏目

热点栏目来源:芝商所CMEGroup

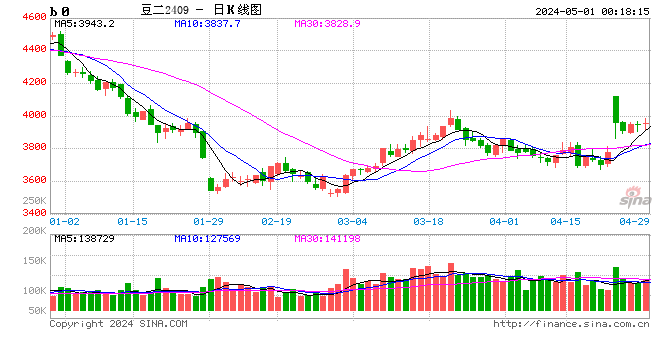

随着南美天气状况改善缓解了此前市场对产量前景担忧,加上传闻中国考虑取消一些美豆合同及技术抛盘活跃,这令11月底以来芝商所旗下CBOT大豆期价承压并上演高位回落,截止12月8日已较此前多年高位1200美分下跌累计逾4%。值此之际,周四晚美国农业部(USDA)将携最新月度供需报告登场,此次报告对美豆市场有何影响呢?国内油粕行情又将对此作何反应?让我们拭目以待!

附图1:CBOT大豆期货走势图

一、11月报告前瞻分析

分析师们平均预期供需报告将显示,美国2020/21年度大豆年末库存预估为1.69亿蒲式耳,分析师预估区间介于1.20-1.90亿蒲式耳,USDA11月预估为1.90亿蒲式耳。同时,分析机构平均预测报告中将小幅下调全球2020/21年度大豆年末库存至8511万吨,分析师预估区间介于8100-8652万吨,USDA11月预估为8652万吨。

我们预计2019/20年度美陈豆供需数据基本无调整。新作方面,正常情况下,USDA在12月报告中,将不会对美国作物产量估值进行更新,最终产量预测将于明年1月公布,由于美国大豆收割结束,故而市场对于本次报告的关注点将从供应面转向需求面。美国农业部(USDA)周一公布的数据显示,截至2020年12月3日当周,美国大豆出口检验量为2,297,316吨,高于全部分析师的预估水平;本作物年度迄今,美国大豆出口检验量累计为29,420,290吨,较上一年度同期17,374,538吨大增69%。因此我们分别选取出口量两种调整情况,对12月份USDA报告的供需平衡做一个推演(如下表所示),如果维持美国大豆单产、收获面积及国内压榨量均不变的话,结果显示,如果出口量能够上调至少达到22.50亿蒲的话,那么美新豆期末库存将调低至1.41亿蒲附近,届时将对美豆期价带来利多提振。相反,如果出口意外维持22亿蒲不变的话,那么期末库仍将在1.90亿蒲左右,加上南美天气改善压制下,美豆短线可能继续震荡回落。

附表1:

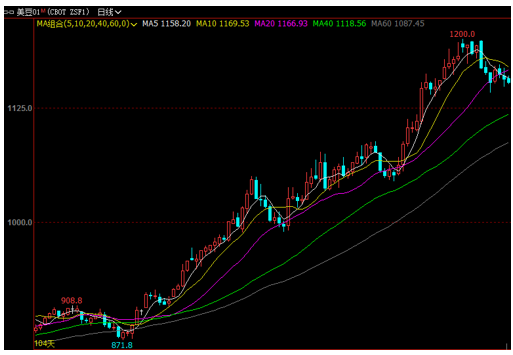

二、过去10年USDA12月报告产量、库存调整趋势及对CBOT大豆行情的影响

通过观察过去10年的数据我们可以发现,USDA12月供需报告公布当天,CBOT大豆期价在过去10年间有6年下跌(平均跌幅0.97%),3年上涨(平均涨幅0.68%),下跌概率为80%,另有1年维持稳定。报告后的一周(包括报告公布当天),CBOT大豆期价在过去10年间有7年下跌(平均跌幅1.47%),3年上涨(平均涨幅1.61%),下跌概率为70%。也就是说从往年规律来看,USDA12月供需报告之后芝商所旗下CBOT大豆期价跌多涨少,不过由于12月报告一般不会有大的调整,鲜有亮点,因此往年12月报告公布后波动幅度都不大。

附表2:

三、报告时的中国油粕基本面情况

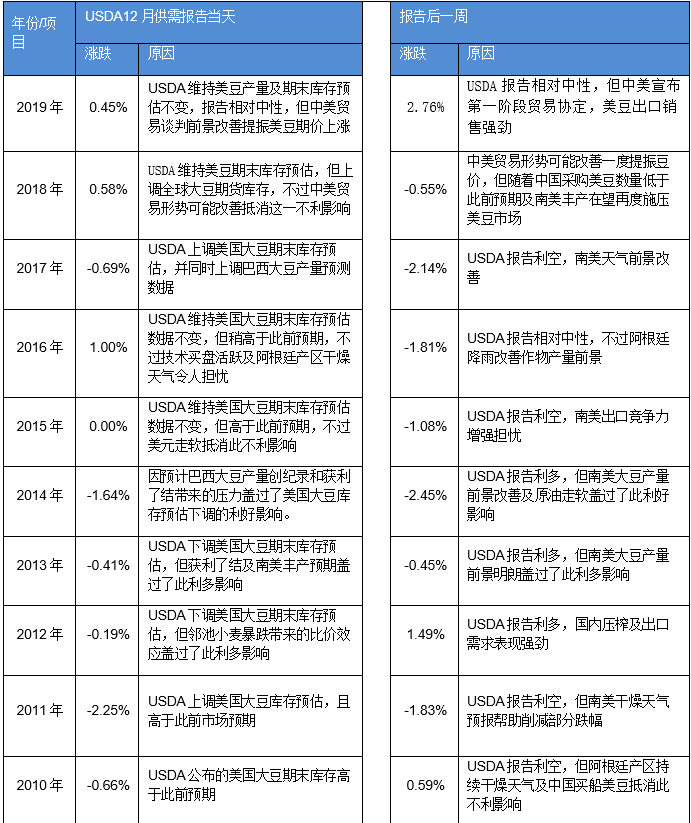

豆粕:由于油厂大豆压榨量持续下降,令上周油厂豆粕库存进一步减少,截止12月4日当周,国内沿海主要地区油厂豆粕总库存量83.89万吨,较上周的92.44万吨减少8.55万吨,降幅在9.25%,较去年同期42.29万吨增加98.36%。随着胀库情况有所缓解,下周压榨量将重新回升至195万吨左右,预计下周豆粕库存降幅收窄。

附图2:沿海豆粕结转库存周度趋势图

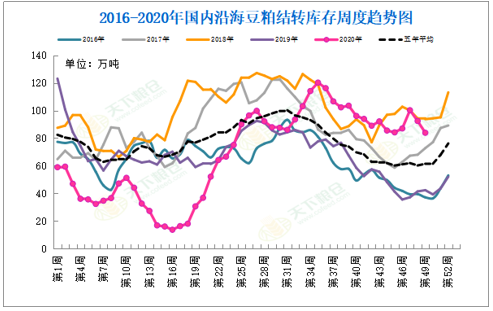

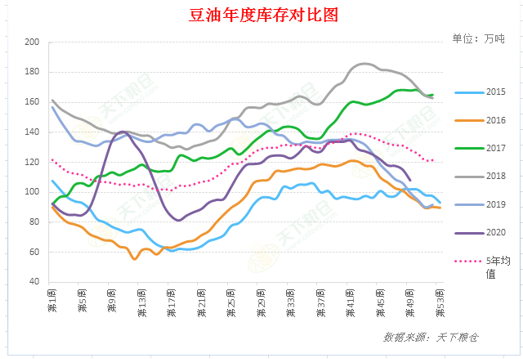

豆油:随着油厂开机率继续下降,豆油产出量进一步减少,上周豆油库存随之继续下降。截至12月4日当周,国内豆油商业库存总量107.929万吨,较上周的115.10万吨降7.171万吨,降幅为6.23%,较上个月同期123万吨降15.071万吨,降幅为12.25%,较去年同期(2019年第48周)的99.635万吨增8.294万吨,增幅8.32%,五年(2015-2019年)同期均值128.26万吨。

附图3:国内豆油商业库存趋势图

四、美豆后市展望及对中国油粕市场影响

美豆方面:由于美豆出口检验数据表现良好,本作物年度迄今,美国大豆出口检验量累计为29,420,290吨,同比大增69%,预计本月USDA调增出口预期较强,若产量不变、出口上调,导致美新豆期末库存下调至1.41亿蒲式耳,这将远低于此前市场预期,对美豆构成一定提振,届时美豆期价或有再度回升的希望。反之而言,如果出口仍维持上月预估22亿蒲不变的话,那么美豆期末库存很可能较上月变化有限,届时或将拖累美豆期价进一步回落。

国内油粕方面:

豆油方面:随着南美天气预期改善令美豆期价持续回落并失守1150美分重要关口,且10号MPOB及USDA的两份重要报告将发布,市场心态谨慎,以及国内进口大豆到港量较大,海关数据显示国内11月进口大豆958万吨。另外,中新网最新报道称官方将部署“两节”期间粮油保供稳市工作,提出要适时调整地方储备吞吐轮换节奏,用好用活成品粮油储备,切实发挥好“第一道防线”作用。而此前一直停止豆油报价的中储粮周一及周二期间大量预售1-3月豆油合同,令市场对收储延期担忧再起,导致资金高位流出较多,导致本周内盘油脂草草结束上轮涨势,连豆油01合约8000整数关口得而复失,并再度迎来明显回调行情,这抑制了短线国内豆油现货走势。

不过,由于豆粕胀库导致上周油厂压榨量进一步降至179万吨周比降3%,国内豆油商业库存亦随之降至108万吨周比再降6%,春节前大概率预计降至100万吨以下,沿海港口食用棕油和菜油库存仍处历史同期相对低位,双节将至背景下传统包装油备货旺季也将逐步启动,叠加大豆进口成本高企,盘面净榨利仍陷入亏损,油厂挺价心理犹在,油脂基本面利多未变,况且市场预期本月报告中将继续下调美豆期末库存,报告一旦如期利多,有望提振豆油行情重新回到震荡上升通道。因此需密切关注报告指引。

至于豆粕方面:由于国内进口大豆集中到港,大豆原料供应充裕,而天气转冷后水产养殖已步入淡季,及禽类养殖利润持续亏损导致提前换羽现象增多,蛋鸡存栏量持续下滑,部分饲料厂反馈禽料下降明显,近期豆粕出货放缓也就不言而喻。同时因持续收储,及春节前包装油备货旺季也将启动,油脂需求较好,为满足油脂需求,油厂仍将尽量开机,下周油厂压榨量或回升至195万吨高位,豆粕库存压力消化尚需时间,抑制粕价。另外根据大商所的仓单报告,连豆粕期货上连续两天出现大量仓单注册,继周一新增8637张仓单之后,周二又新增2647张,总量已经达到11397张,大量仓单的出现也对市场心态有利空影响。但大豆进口成本高企,目前美湾大豆12-2月船期大豆盘面毛利在42-108元/吨,扣除150-180元/吨加工费后,12-2月盘面净榨利持续亏损,成本面支撑仍较强。且随着生猪养殖持续恢复,市场对后期饲料需求前景仍有期待,油厂挺价心理犹在,叠加美农报告预期偏多,均有利于限制粕价跌幅。市场多空因素交织,短线豆粕价格或仍跟随窄幅震荡调整为主。

扫二维码 领开户福利!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有