2020-12-08 12:07:26 来源:新浪财经

出品:大眼楼管

作者:肖恩

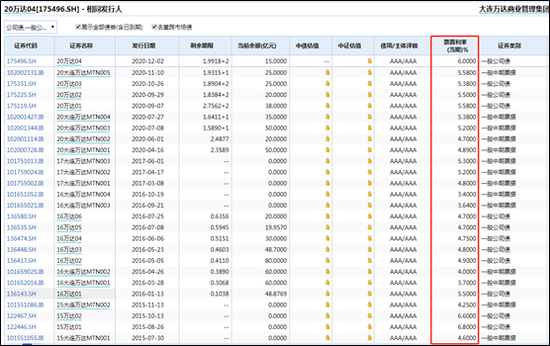

12月7日,据上交所披露,大连万达商业管理集团股份有限公司(下称“万达商管”)公开发行2020年第四期公司债已于12月4日发行。发行规模为15亿元,发行期限为4年期,附第2年末发行人调整票面利率选择权和投资者回售选择权,最终票面利率为6.0%。

据悉,这次的债券用途为“借新还旧”,且6%的融资成本为万达商管近年来新高。融资成本走高的背后,是万达商管返A股上市不易、总债务规模突破1800亿元、现金短债比小于1、总资产规模依旧很重、物业经营不及预期……

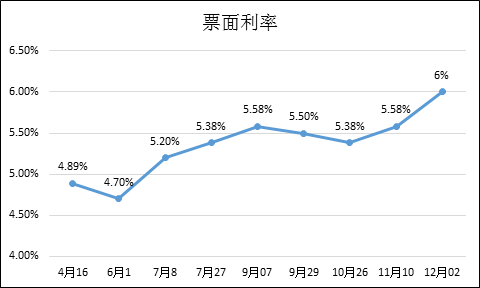

今年发债9笔 融资成本持续走高

Wind数据显示,仅交易所交易债券,万达商管今年就发行了9笔,包括5期中期票据和4期一般公司债。合计融资规模达到278亿元,此外,据媒体不完全统计,今年以来万达商管通过公司债、中期票据等方式筹集资金已超400亿元。

值得注意的是,仅从Wind统计的9笔债务来说,万达商管在今年的融资市场可谓“不复当年勇”,融资成本从年中的4.7%左右,半年时间就上升至年底的6%。拉长周期看,自2015年以来,万达商管的融资成本从4.25%左右,升至现在的6%,上升幅度更为明显。

此外,11月10日万达商管的中期票据融资为42.5亿元的上限,最终缩减为25亿元,缩水近半。事实上,这笔“2+2”的小公募是万达商管7次延长簿记时间博弈的结果,最终利率还是达到了询价区间上限。“2+2”的结构,附有第2年末发行人调整票面利率选择权和投资者回售选择权,因此2年后万达商管为了留住投资人,或有可能再次提高票面利率。

发债成本逐渐走高的背后,是万达商管返回A股上市的旷日持久、总债务规模达1800亿元、现金短债比小于1、总资产规模依旧很重、物业经营不及预期……

A股上市扩日持久 短期偿债压力不小

数据显示,自港股退市以来,经历一系列投资人的进出,王健林通过直接持股、万达稳泰、万达集团等三个渠道控制着万达商管的53.83%的股权。彼时,为了顺利退市,万达商管做了和恒大地产一样的操作,引入战投并签下协议,承诺2018年8月底前回归A股,否则万达集团承诺将回购全部股权。

而事实上,地产公司回A是一件成功概率很低的事情。2018年1月,万达又引进腾讯控股、苏宁、京东、融创4家战投,联合收购万达商管H股退市时引入的战投所持约14%股份,暂时缓解了未能履约的尴尬。但是,万达商管还是和腾讯、苏宁等4家战投同样签订承诺协议,承诺将于2023年10月底前实现上市。

不过,从目前证监会给出的信息来看,万达商管的回A之路依然没有实质进展。股权融资受阻,只能寄托于债务。

截至2020年9月,万达商管的有息债务规模达到1800.11 亿元,其中短期借款约560亿元,而账面货币资金412.02亿元,存在150亿元缺口。如果万达商管还算房地产开发公司的话,那这就踩了一条红线。

资产依然很重 利润有水分现金流转差

面对股权融资难、债务融资政策紧的大环境,万达商管也在试图转型。从2015年提出轻资产战略以来,经过5年多的摸索,截止2020年9月,万达商管运营的总建筑面积为5407.3 万平米,其中自持有4090.2 万平米,输出管理的总建筑面积为 1317.1 万平米(含合作项目766.5 万平米)。

当前万达商管的业务仍主要以自持为主,此外,万达商管拥有的持有物业尚未开业总建筑面积约307.59万平米。万达商管在9月29日再一次喊出了轻资产的口号。万达商管正式对外宣布:从2021年开始,不再发展重资产,即不再投资持有万达广场物业,全面实施“轻资产”战略。

不过,喊口号容易,但想短期内要全面轻资产化、输出管理并不容易。万达商管债券募集说明书显示,其下辖子公司294家,其中大多数是万达商业的主体公司。共拥有及运营管理已开业商业广场 336个,其中自持项目259个,合作项目58个,轻资产项目19个。除合作项目外,轻资产战略5年来,输出的管理项目仅19个。

最近4年,万达商管的投资性房地产账面价值分别为3790.03亿元、4074.12亿元、4274.73亿元和4386.02亿元,占公司总资产的比例分别为55.00%、65.26%、74.32%和 78.91%,公司投资性房地产规模占总资产的比重反而在持续攀升。

今年疫情的干扰,对于主要以自持为主的万达商管的经营产能了巨大的影响,整体出租率从2019年的99.3%下滑至96.6%,平均租金也从2019年的111.32元/平米/月,下滑至108.1。前三季度租金及管理收入仅249.42亿元,预计全年或也将同比负增长。此外,由于万达商管已不再开展房地产销售业务,公司今年的营收及利润少了一大块,加上酒店入住率普遍很低,公司今年整体的收入同比下滑44.9%,归母利润下滑40.71%。

这业绩还是基于公司自持物业公允价值计量的情况下录得。过去3年及今年前三季度,投资性房地产公允价值变动收益分别190.99亿元、156.03亿元、120.67亿元和45.52亿元,分别占当期利润总额的56.53%、35.20%、35.75%和31.34%。

实质产生的现金流较净利润要明显更低。去年及今年前三季度,万达商管合并报表口径经营活动产生的现金流量净额分别为168.05亿元和56.01亿元,明显低于当期250.96亿元、107.2亿元的净利润数据。

真实现金流不及预期,公司的资金及债务压力就一直存在,而轻资产业务进展也缓慢,能贡献的力量也有限。此外截至三季度,公司所有权受限制的资产账面价值合计为3454.88亿元,占总资产的比例为62.15%。公司所有权受限资产规模较大,资产的可变现能力相对较弱。

综合下来,近几年万达商管的融资成本持续走高也就在情理之中了。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有