2020-11-26 14:07:18 来源:金十数据

热点栏目

热点栏目原标题:华尔街现分歧,疫苗为何扼杀不了黄金?

自现货黄金周二短暂下破1800美元关口以来,华尔街分析师对未来的金价预期也随之出现了一些转变,分析师认为,2021年可能出现的高效疫苗已经改变了黄金市场的格局。

华尔街闹分歧,多空双方各执一词

就在这两天,华尔街对未来金价走势的看法出现了分歧,之前分析师普遍看涨的局面已经改变,市场中开始出现一些看空的声音。

黄金空头认为,疫苗进展令投资者对未来经济更加乐观,已经令黄金等避险资产失去了吸引力。

例如,纽约商品咨询公司CPM Group最近的一份报告指出,黄金跌势可能不会在短期内结束。该报告指出,如果黄金价格接下来跌至关键水平1750美元以下,则不应排除跌至1650美元的可能性。

对于金价将受到通胀支撑的说法,麦格理(Macquarie)分析师反驳称,即使经通胀因素调整后,债券收益率也可能进一步上升。他们预计,到2021年底金价将达到每盎司1550美元。他们认为金价已经见顶。

美银证券在新的《2021年大宗商品展望》中也指出,他们已经看到长期利率上升的风险,这将导致金价的涨势暂停,直到通胀预期开始加快上升。

一些投行尽管没有加入空头阵营,但对金价的预期也开始变得谨慎,开始下调之前的预期。

美国银行全球商品和衍生品研究主管Francisco Blanch和金属策略师Michael Widmer在2021年展望报告中写道,他们已经对明年金价的预期做出了重大转变,美银不再预计金价会触及3000美元/盎司。

该投行虽然下调了对金价的预期,但却并没有完全看跌。美银仍预计明年黄金价格将升至2000美元以上,然后在2022-2025年回落至1900-1950美元左右。

Blanch指出,他们已经看到了长期利率上升的风险,所以对黄金持中性的观点。全球经济正在周期性复苏,这意味着利率可能上行。目前他还不敢完全看跌黄金,因为美国明年还可能会出台新的财政刺激措施。

不过,他认为,市场迟早会出现一个大的轮转,在大宗商品的周期性上涨中,贵金属价格将会下跌。

而一些坚定的黄金多头则始终相信,即便疫苗问世,通胀仍将为黄金提供支撑。

正如Saxo Bank分析师奥莱·汉森(Ole Hansen)所说,各国央行可能会保持低利率,限制债券收益率,并向金融体系注入资金,加剧通胀威胁,而黄金可以作为缓冲。

花旗也认为,疫苗不会结束黄金的长期牛市周期,只要美国货币政策没有意外地转向鹰派,2021年金价将恢复到2000美元以上。

然而,通胀真的能够撑起一轮牛市吗?

黄金多头寄予厚望的通胀将如何上涨?

就目前的情况来看,被黄金多头寄予厚望的通胀并不乐观。

在美联储和财政部投放了数万亿美元的资金后,美国的通胀并没有明显上升,目前依然低于2%的目标水平。根据债券市场价格,10年通胀预期周三达到了1.77%,比10年期的利率高出约0.89%,这已经是4周以来的最大差距。

目前,美联储大概率不会再实施大规模的宽松政策,接下来可能只是加快购债速度和延长购债期限。在这种情况下,通胀上行的风险来自哪里呢?

Hoisington Management的分析师Lacy Hunt指出了两个潜在的通胀上升风险:

第一,美国政府推出大规模债务融资的新财政刺激方案;

第二,美联储货币政策的操作方式出现重大改变。

Hunt认为,第一个风险将改变经济的短期轨迹。这种情况下经济出现较好的增长虽然是短暂的,但也可能会给利率带来短暂的上行压力,这种情况已经出现过多次。拜登当选和耶伦可能被提名为新任财长,增加了推出大规模财政刺激的可能性。

他认为,而第二个风险才是未来通胀飙升的主要风险,它将导致不断上升的通胀态势,其影响相比第一个风险可能会大得多。具体来说就是美联储将债务货币化。美联储已经采取了超出美联储法案紧急情况条款限制的行动,但到目前为止,他们只是在放贷,没有以任何方式直接为政府的支出提供资金。

已经有人主张美联储将债务货币化,一些央行也已经在朝着这个方向发展。如果美联储也这么做,通胀将出现明显上升。

疫苗消除不了巨额债务

除了通胀之外,堆积如山的债务也可能为金价提供支撑。很多人可能都忽略了一点:虽然疫苗可以杀死病毒,但无法消除堆积如山的债务。

疫情尾部风险(缺乏疫苗)的消除确实削弱了投资者对黄金的避险需求,但人们不能忘记,由于美联储的宽松货币政策,在大流行开始之前,黄金实际上处于牛市趋势。

美联储会因为疫苗的问世就放弃鸽派立场吗?或者说,疫苗在消灭病毒的同时能够让今年新增的债务也随着消失吗?

显然是不可能的。换句话说,疫苗将解决健康危机,但不能解决各国面临的经济困境。等到疫情不再是威胁后,债务问题将成为全球最大的威胁之一。

为了抗击疫情,今年各国肩上的债务负担都加重了不少。

上周,国际金融研究所(Institute of International Finance)表示,预计全球债务将从2019年的257万亿美元飙升至2020年底的创纪录277万亿美元。

相对而言,全球债务占全球GDP的比例预计将从320%飙升至365%。这意味着,全球经济将难以在不引发经济危机的情况下摆脱债务困境。

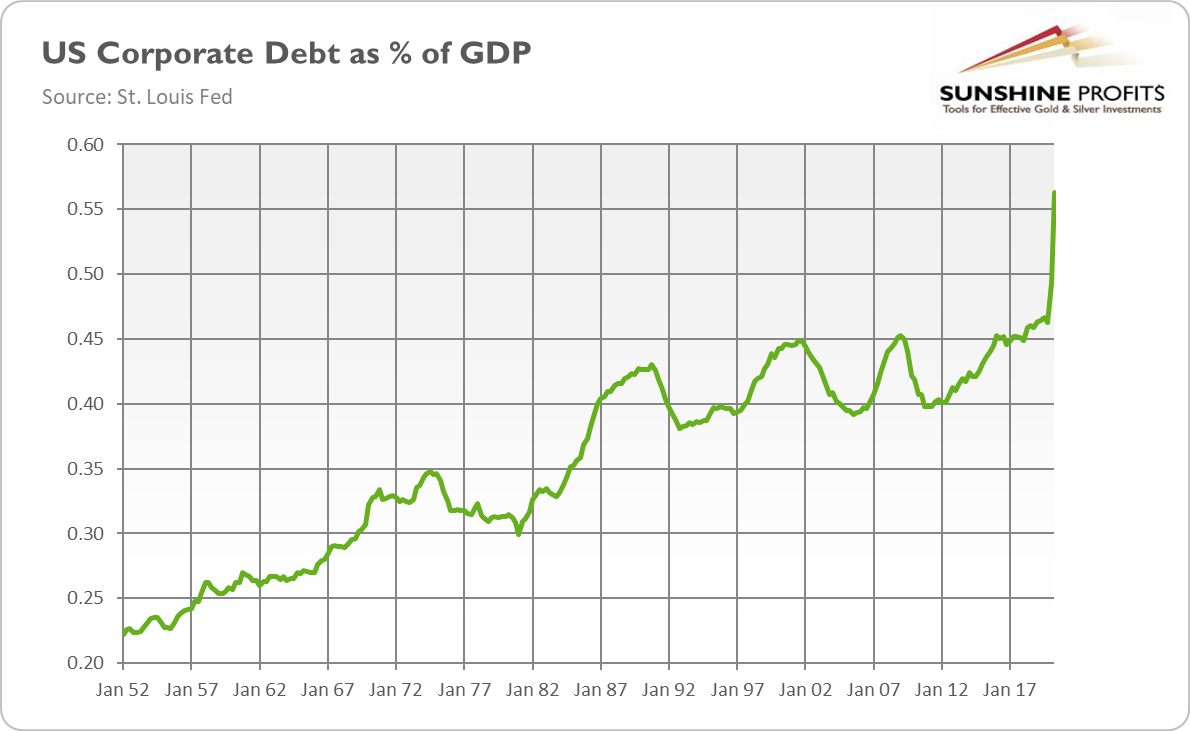

想必大家都对最近的永煤债务违约的事情有所耳闻,这并不是一个孤立事件,它的背后凸显出公司债券市场的违约风险。在美国,情况可能更糟糕,公司债务堆积如山,如下图所示。

美国企业杠杆水平在二季度明显爬升,明显高于2008年金融危机时期的高点,二季度美国非金融企业债务占GDP达90%,金融危机期间高点为74%。

值得警惕的是,如果发生债务危机,美联储也不会出手相助。央行可以应对流动性危机,但不能应对债务违约危机。

那么,这些巨额债务又将通过怎样的方式来影响黄金呢?

不管有没有新冠病毒,美国经济正变得越来越依赖债务。唯一的问题是,债务驱动的经济增长从长期来看是不可持续的。

即使利率小幅上调,可能不仅导致借贷成本上升,还会引发一波债务违约潮。一个可能的结果是,利率将不得不在未来几年内都保持在超低水平,而超低的利率将支撑金价上涨。

此外,一些经济学家指出,疫情的结束可能会加速通货膨胀,而美联储和美国政府不会过多地干预,反而会乐于看到通胀抬升。美联储已经宣布了新的框架,它不会对高于目标的通胀率做出反应。更高的通胀还能够帮助美国降低债务的实际价值,而在通胀高企的经济环境下,黄金将会从中受益。

总的来说,疫苗出来后,金价的涨势确实会受到限制,甚至出现大幅回调,但疫苗不是决定黄金长期牛市是否结束的关键,关键在于美联储和美国政府,等到美联储暗示不会再继续加大宽松政策,甚至有收紧政策的迹象,或许才是金牛真正掉头的信号。

扫二维码 领开户福利!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有