2020-11-10 18:07:14 来源:新浪财经-自媒体综合

热点栏目

热点栏目来源:芝商所CMEGroup

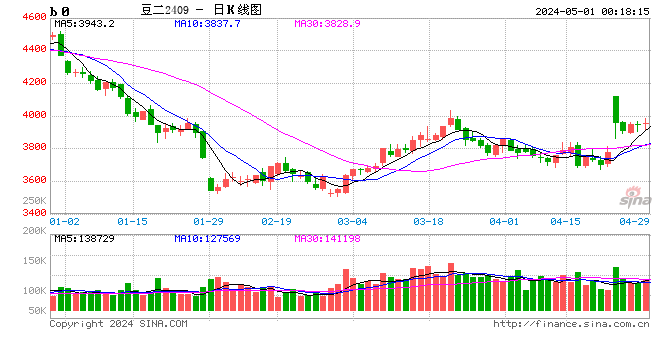

引言:尽管南美产地部分地区迎来降雨,但是关键产区依然天气干燥,叠加美国大豆出口强劲及辉瑞首批新冠疫苗试验获得成功,提振芝商所旗下CBOT大豆期价刷新四年以来新高,11月9日主力1月大豆合约收报1110.50美分,盘中稍早触及2016年7月以来的最高水平1118美分。今晚美国农业部(USDA)将携最新月度供需报告登场,此次报告对美豆市场有何影响呢?国内油粕行情又将对此作何反应?让我们拭目以待!

附图:CBOT大豆期货走势图

一、11月报告前瞻分析

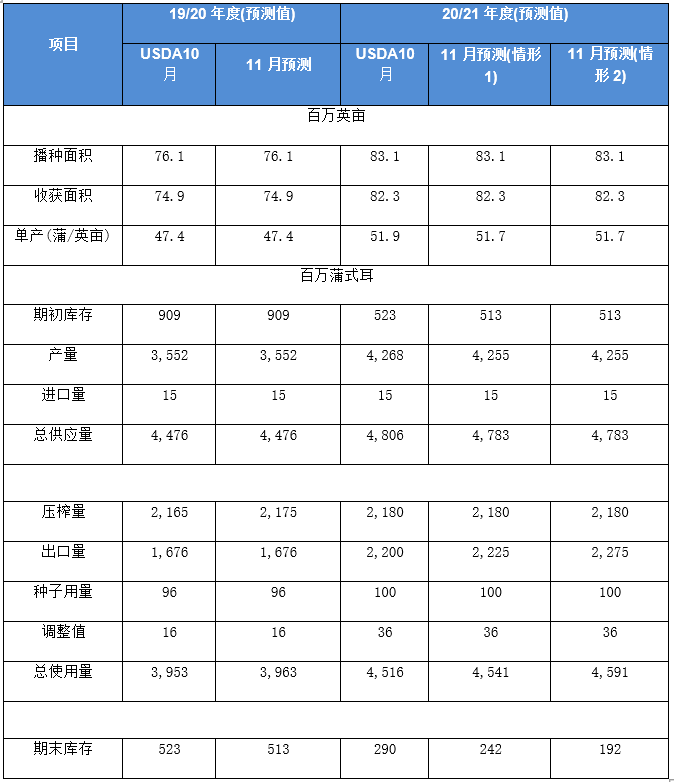

分析师平均预期,美国农业部(USDA)11月供需报告将显示,美国2020/21年度大豆产量料为42.53亿式耳,单产为每英亩51.7式耳,美国农业部此前在10月报告中公布,2020/21年度大豆产量为42.68亿蒲式耳,单产为每英亩51.9浦式耳。同时,分析师还平均预期,美国农业部(USDA)料将在月度供需报告中公布,美国2020-21年度大豆年末库存为2.39亿蒲式耳,相比之下,美国农业部10月预估为2.90亿蒲式耳。可见,市场普遍预期美国农业部本次报告将下调产量及库存预估。

陈作方面,根据USDA数据显示,2019年10月-2020年9月期间美国大豆压榨量累计达到21.75亿蒲式耳,较上一年度同期增幅为4.6%,这一数据略高于USDA此前大豆压榨量同比增长3.5%的年度目标预估,据此推测11月份USDA或有微调压榨预估的潜力,但也不排除本月不调整的可能性,整体来看2019/20年度期末库存变化幅度整体较为有限。

新作方面,美国农业部(USDA)此前公布的最新作物生长报告显示,美国大豆生长优良率为63%,较前值再次下降,美国大豆产量或将不及预期。与此同时,美豆出口需求持续向好,截至2020年11月5日,2020/21年度(始于9月1日)美国大豆出口检验总量为19457451吨,同比提高78.4%。因此我们在新豆产量调降的基础上,分别选取出口两种调整情况,对11月份USDA报告的供需平衡做一个推演(如下表所示),如果维持美国大豆收获面积、国内压榨量均不变,结果显示,如果出口调升至22.25亿蒲左右,则美新豆期末库存下调至2.42亿蒲式耳,基本符合预期。反之而言,如果出口上调至不低于22.75亿蒲的话,则届时期末库存将超预期下降至2亿蒲式耳以下。

附表1:

二 过去10年USDA11月报告产量、库存调整趋势及对CBOT大豆行情的影响

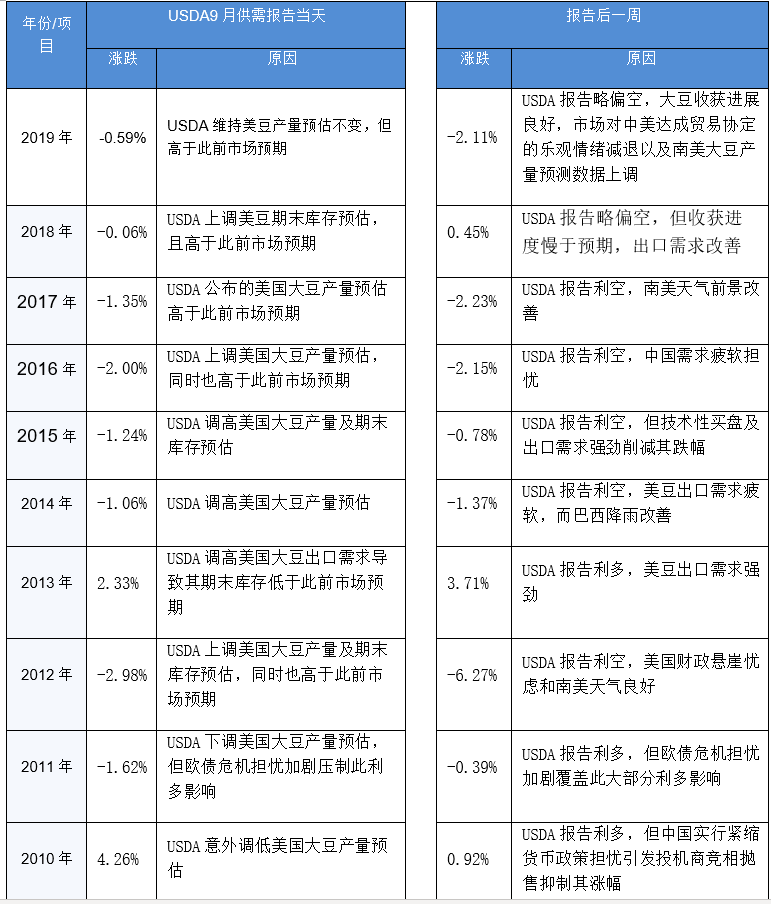

通过观察过去10年的数据我们可以发现,USDA11月供需报告公布当天,CBOT大豆期价在过去10年间有8年下跌(平均跌幅1.36%),2年上涨(平均涨幅3.30%),下跌概率为80%,报告后的一周(包括报告公布当天),CBOT大豆期价在过去10年间有7年下跌(平均跌幅2.19%),3年上涨(平均涨幅1.69%),下跌概率为70%。也就是说从往年规律来看,USDA11月供需报告之后芝商所旗下CBOT大豆期价跌多涨少。

附表2:

三、报告时的中国油粕基本面情况

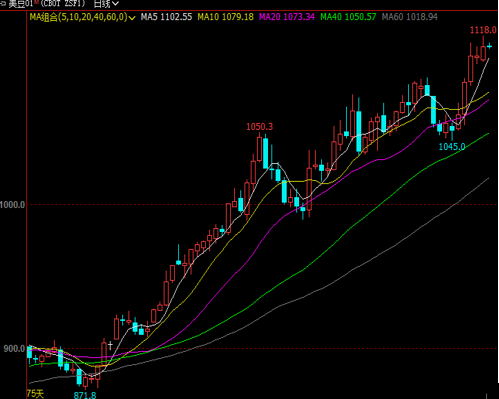

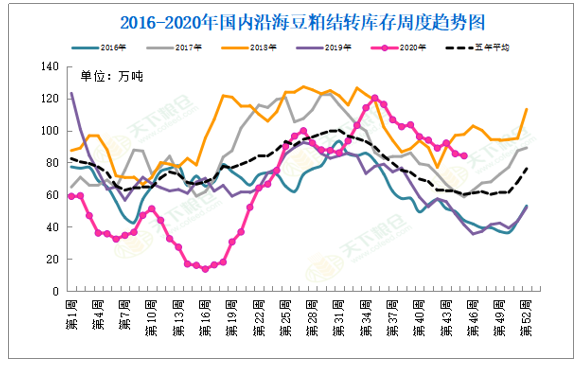

豆粕:虽然油厂开机率重新回升,但国内中下游市场提货速度仍较快,令本周国内豆粕库存继续下降,截止11月6日当周,国内沿海主要地区油厂豆粕总库存量84.19万吨,较上周的85.51万吨减少1.32万吨,降幅在1.54%,较去年同期41.21万吨增加104.29%。未来两周压榨量将继续回升至210万吨以上,预计未开两周豆粕库存有小幅回升的可能。

附图:沿海豆粕结转库存周度趋势图

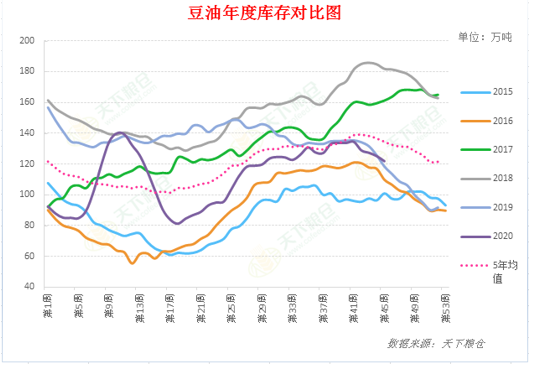

豆油:虽然油厂开机率重新回升,但豆油库存却继续下降,主要是豆油渠道需求依旧良好,替代用油以及饲料用油增幅也较多,另外,国有企业收储仍在继续,导致在高压榨背景下,豆油库存不增反降,截至11月6日当周,国内豆油商业库存总量121.84万吨,较上周的125.12万吨降3.28万吨,降幅为2.62%,较上个月同期133.80万吨降11.96万吨,降幅为8.94%,较去年同期(2019年第45周)的118.435万吨增3.405万吨,增幅2.87%,五年(2015-2019年)同期均值134.44万吨。

附图:国内豆油商业库存趋势图

四、美豆后市展望及对中国油粕市场影响

美豆方面:由于美豆出口需求持续向好,本年度迄今为止美国大豆出口检验量同比增加78%,加上美国农业部(USDA)此前数据显示美国大豆生长优良率为63%,较报告前值再次下降,预计本月USDA调增出口预期的同时,亦很可能小幅调降单产预估,若产量下调、出口上调,导致美新豆期末库存下调至2.42亿蒲式耳,基本符合预期,对美豆提振较为有限,届时美豆期价或有利多出尽而出现阶段性调整可能,不排除跌破1100美分关口的可能性。反之而言,如果出口上调至不低于22.75亿蒲,期末库存超预期下降至2亿蒲式耳以下的话,则将赋予美豆期价进一步上冲动能。

国内油粕

豆油方面:市场人士预计本周二MPOB发布10月份的棕油马来棕油库存为156万吨,环比降低9.8%,创下三年来的最低库存,加上国内油脂低位需求仍良好,上周豆油商业库存进一步降至122万吨周比降2.6%,且进口大豆的成本依旧较高,均给油脂市场带来利多支持。不过拜登当选美国总统,有利于中美关系缓和,近几日人民币汇率大幅升值并刷新两年多新高,离岸汇率重新升至6.6关口附近,较11月4日高点累计涨幅近3%,有利于降低进口成本,这一定程度上削弱了美豆走高给国内豆类油脂带来的成本端提振效应,且当前盘面上美国近月大豆及巴西远月船期大豆压榨仍有利润并吸引中国买家采购,原料供应充裕令国内大豆压榨量维持高位。若无USDA报告明显利多指引,短期豆油行情或将高位震荡调整为主,对近期的大涨进行技术修正。连豆油01合约下方支撑在7200-7300一线。更长时间来看,基于油脂自身基本面良好、豆油收储传言、美豆涨势未止、及全球通胀预期等因素考虑,豆油行情中期走势或依旧相对乐观。

豆粕方面:由于巴西新作大豆榨利良好,中国在积极采购明年的巴西新作大豆,在盘上套保,原料供应充裕导致国内大豆压榨量持续维持偏高水平,而天气转冷后水产养殖逐步进入淡季,近几日豆粕市场成交较为清淡,“买油卖粕”套利活跃拖累粕价迎来回调整理。不过,畜禽养殖需求改善,尤其猪料增幅较大,豆粕消费旺盛,沿海豆粕库存在高开机率背景下进一步降至84万吨周比降幅1.5%,侧面印证需求较好。同时美国主流媒体已宣布拜登赢得美国大选,商品重心重新回归基本面本身,出口旺盛令美豆整体偏强未改,这将利于限制豆粕回调空间,对后期国内豆粕整体走势仍不宜过于悲观,预计短线一波回调后,仍有再度上涨的希望。注意关注USDA11月报告指引。(仅供参考)

扫二维码 领开户福利!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有