2020-10-31 08:07:49 来源:《财经》新媒体

美三季度GDP创纪录新高:四大银行利润反弹 但资产扩张放缓

—摘 要—

美国三季度实际GDP增幅创纪录新高,但四大银行三季度净利润虽较二季度明显反弹,但资产规模扩张速度继续放缓,且不良贷款压力仍未见顶

文"杨柳晗

编辑|袁满

10月29日,美国公布经济数据显示,三季度GDP根据季节调整后的年化增幅达33.1%,创1947年有记录以来的新高,也高于预期的31%,这是在第三季度较第二季度大幅上涨基础上计算得出的。美国GDP今年第一季度下降5%,第二季度下降31.4%。

与经济走势相对一致,对比今年二季度,从包括摩根大通(JPM)、美国银行(BAC)、富国银行(WFC)、花旗银行(CITI)在内的美国四大银行三季度的财务数据来看,各银行净利润也较二季度明显反弹,但受疫情冲击影响,资产规模扩张速度继续放缓。

在新一波疫情冲击下,叠加大选带来的不稳定因素,美国银行业依然面临较大的净利润下滑和不良继续增加的局面。

净利润全面反弹

资产扩张速度放缓

从净利润反弹情况来看,摩根大通的净利润从二季度的46亿美元增加到三季度的94亿美元,美国银行则从二季度的35亿美元增长到49亿美元,富国银行从二季度的亏损23.8亿美元增长到三季度的20.4亿美元,花旗银行则从二季度的13.2亿美元增长到三季度的32.6亿美元。

(数据来源:《财经》记者整理各银行三季度报告)

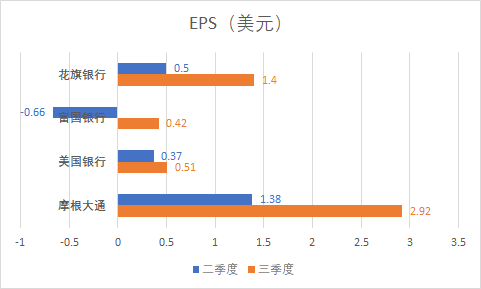

各家银行的每股收益(EPS)也全面好转,其中摩根大通从二季度的1.38美元增长到2.92美元,美国银行则从0.37美元增长到0.51美元,富国银行从-0.66美元转为0.42美元,花旗银行从0.5美元增长到1.4美元。

(数据来源:《财经》记者整理各银行三季度报告)

国信证券统计数据显示,摩根大通、美国银行、花旗集团和富国银行前三季度净利润同比分别下降 39.1%、39.2%、51.0%和 98.1%,较上半年降幅分别收窄了 20.8 个百分点、9.3 个百分点、8.6个百分点和 16.2%个百分点;其中,摩根大通第三季度净利润同比实现了 4.0%的增长。

对此,国信证券认为,美国四大银行三季度业绩有所恢复,但前三季度整体来看净利润仍是大幅下降,反映了疫情对美国四大银行的业绩带来了较大冲击。

亚太区总部位于香港一家大型投资银行银行业分析师对《财经》记者表示:“从各家银行的净利润演化情况看,前三个季度美国四大行净利润大幅下降的主要因素是疫情对企业经营冲击较大,导致银行业的贷款损失准备大幅增加,但这一状况在三季度有所改善,美联储大幅降息导致的净息差收窄也对净利润带来了较大的负面影响。”

财务数据显示,今年三季度,摩根大通、美国银行、花旗集团和富国银行贷款损失准备分别是 6亿美元、14亿美元、22亿美元和 7.7亿美元,均好于二季度的 105亿美元、 51亿美元、78亿美元和 95亿美元。

中金公司报告指出,随经济逐步复苏,美国四大行三季度净利润均从二季度的底部反弹,同时得益于拨备计提环比大幅收缩,使得信用成本于二季度见顶。向前看,息差承压的背景下非息收入更受关注,行业内部分化或更为明显。

上述分析师还对《财经》记者表示:“虽然息差收窄的压力依然存在,这四家美国银行净利息收入同比增速降低,但逆周期性的轻资本业务延续高盈利贡献。”

财务数据还显示,今年三季度,摩根大通、美国银行、花旗集团和富国银行四家银行的净利息收入同比增速分别为-9%、-17%、-19%、-10%,较二季度则放缓明显,息差环比下降 17个基点、15个基点、12个基点和14个基点。

值得关注的是,上述分析师还对《财经》记者表示:“虽然利息收入相关的业务利润放缓明显,但交易和投行收入表现出了逆周期的特点,尤其是投行和资产管理板块的盈利能力并未出现较大衰减。”

中金公司分析认为,美联储的零利率环境下净息差继续收窄,预计净息差在未来几个季度仍延续下行趋势,拖累净利息收入增长。

财务数据还显示,摩根大通、美国银行、花旗集团和富国银行三季度净息差同比分别收窄59个基点、69个基点、53个基点和53个基点,环比分别收窄 17个基点、15个基点、14个基点和12个基点。

受到息差持续承压影响,美国四大银行的贷款规模扩张明显放缓,其中摩根大通三季度的总贷款规模从二季度的10155亿美元降低至二季度的10104亿美元,美国银行则从10314亿美元降低至9740亿美元,富国银行在从二季度的9713亿美元降至9317亿美元,花旗银行也从6853亿美元降低至6669亿美元。

(数据来源:《财经》记者整理各银行三季度报告)

对此,中国银行首席研究员宗良对《财经》记者指出:“美国二季度经济状况较差,叠加二季度的宽松措施逐渐产生效果,对三季度的GDP拉动作用明显。总贷款扩张步伐放缓的主要原因还是在于美国银行业机构比较担心与贷款相关的企业风险,相对谨慎,这也是疫情之下美国银行业资产结构发生变化的一个突出性现象。”

对于资产结构发生变化的情况,国信证券研究指出,从新增资产类型来看,摩根大通主要是增加了银行间资产配置,压降了投资类资产;美国银行则主要增加了投资类资产配置,大幅压降银行间资产;从新增信贷投向来看,四大银行三季度继续压缩商业贷款,摩根大通和富国银行三季度则加大了消费贷款配置。

新的疫情冲击下

不良上升压力仍存

虽然疫情冲击的至暗时刻已过,但多位受访人士表示,因不良暴露的滞后性特点,美国银行业的不良率尚未见顶回落,而这也与美国经济的复苏进展密切相关。

国际货币基金组织(IMF)在此前发布的《世界经济展望报告》中表示,疫情带来的衰退对全球经济造成严重伤害,全球经济复苏前路漫长且易受挫折;今年美国经济将萎缩4.3%,到2021年或者2022年才能够恢复到疫情前水平。

从不良贷款率来看,除花旗银行出现小幅下降,其他三家银行均出现不同程度的上升,其中,摩根大通的不良贷款率从二季度的0.91%上升至三季度的1.11%,美国银行从0.44%上升至0.48%,富国银行从0.81%上升至0.87%。

(数据来源:《财经》记者整理各银行三季度报告)

据财经记者了解,自疫情暴发以来,美联储采取了一系列宽松措施以稳定市场和经济。截至10月21日,美联储总资产规模今年以来的扩张幅度已经超过70%,达到7.18万亿美元。

不过,近期美国疫情再度出现大幅增长失控态势,根据约翰斯·霍普金斯大学的统计数据,美国的新冠肺炎累计确诊病例已经超过880万例,近一周平均每日新增病例超过7万人,已经超过第二波疫情高峰,第三波疫情正在袭来。

有分析人士指出,随着新一轮疫情再度袭来,经济复苏的步伐仍有望受阻,美联储将继续维持货币宽松,继续超发货币。叠加大选带来的不稳定因素,财政刺激谈判陷入僵局,美国经济未来仍面临较大压力,零利率市场环境短期内不会改变,银行业依然面临较大的净利润下滑和不良继续增加的局面。

宗良还对《财经》记者分析指出:“美国的疫情目前仍未能较好地控制住,在这种情况下,即使经济出现反弹,也是暂时的,银行业的不良也尚未达到见顶。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有