2020-09-17 10:07:26 来源:新浪财经-自媒体综合

热点栏目

热点栏目两个月内连遭问询,御家汇的“存货应收双高、盈利能力差”等问题被一一摆到了台面上。

出品|每日财报

作者|吕明侠

颜值经济盛行下,美妆上市公司表现可圈可点。4家A股美妆上市公司中,上海家化、珀莱雅、丸美股份2020年上半年均维持正向增长,归母净利润分别为1.83亿元、1.79亿元、2.68亿元。

而依靠湖南邵阳“滩头御泥”—御泥坊面膜起家的御家汇(300740.SZ),也交出了自己的答卷。御家汇发布2020年半年报称,上半年营业收入14.14亿元,同比增长45.39%,归母净利润3362.84万元,同比增长464.19%。

虽看似业绩增速亮眼,但其主要是因为去年同期基数偏低,数据显示,2019年中报御家汇净利润仅596万元。《每日财报》注意到,御家汇的现金流为负,压力依旧存在。

事实上,御家汇两个月内连遭问询,已经连续两年的净利下滑、受制于单一品牌的御家汇距离真正走出困境还有很远。

股价背离二度引发问询 巨额销售费用吞噬利润

御家汇一直是以“网红经济概念股“的身份在二级市场“走红”。自从市场上开始热炒网红经济概念股,御家汇的股价就随之飞涨。年初至今,御家汇股价涨幅达131.51%,近60日涨幅为181.31%。

然而《每日财报》发现,御家汇的股价与公司经营基本面并不匹配。

数据显示2017-2019年,御家汇的净利润和扣非净利润连年缩水。2017年归属于上市公司股东的净利润为1.58亿元,2018年减少至1.3亿元,2019年缩为0.27亿元。

而扣非净利润则更加“不给力”。2017年,御家汇扣非净利润为1.48亿元,2018年减少至1.06亿元,2019年缩为0.006亿元。

而且,近年来御家汇的现金流和净利润也出现不匹配的情况。2018年御家汇净利润为1.58亿元,但经营性现金流为净流出0.35亿元。2019年,御家汇的净利润骤降至0.27亿元,同年经营性现金流为净流出2.09亿元。

综合来看,2015-2019年,御家汇净利润合计为4.37亿元,经营性现金流却净流出0.9亿元。那么钱去哪了呢?《每日财报》注意到,或许与其砸重金与李佳琦、薇娅等头部网红主播合作密切相关。

御家汇自己也在年报提及,2019年公司与李佳琦直播合作47次;与杭州谦寻电子商务有限公司(旗下网红代表薇娅)签有框架合作协议,与薇娅直播合作超过30次;与陈洁Kiki、烈儿宝贝等超过1500位网红主播合作,直播总场数累计超8000,可谓财大气粗。

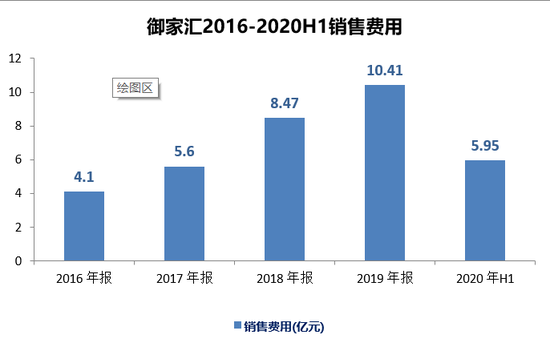

所以御家汇销售费用近三年每年都以两位数的幅度增长,2018年、2019年该项支出分别为8.47亿元、10.41亿元,同比增幅分别为51.64%、22.82%。今年上半年,御家汇的销售费用依然是大手笔,花费5.95亿元,同比增长55.29%。

业内人士表示,头部网红带货可以带来超高的销售额但不等于能带来可观的利润,头部网红带货需要投入各种费用成本,产品也要降价,长期内靠此不仅产生不了什么利润,甚至是“赔本赚吆喝”。

星期六就是典型的前车之鉴,此前因投资李子柒团队股东所在公司一举创下26天18个涨停。

但潮水退去后,今年上半年,星期六净亏损1.04亿元的业绩表现也将众多试图牵手“网红”挽回颓势的公司拉回到了现实,起码从目前多家“绑定”知名主播的公司业绩来看,答案是NO!

由于股价和业绩的不匹配,7月8日,御家汇收到深交所关注函。而早在两个月前,5月14日御家汇也因为同样的问题收到过创业板的关注函。与此同时,御家汇的“存货应收双高、盈利能力差”等问题也被一一摆到了台面上。

存货应收双高 盈利能力羸弱

从近几年的一组财务数据来看,御家汇净利率下降趋势明显,公司2017-2019年净利率分别为9.61%、5.68%、1.05%,持续上涨的营销费用反而将盈利能力越拉越低。

对比同行企业2017-2019年净利率,上海家化分别为6.01%、7.57%、7.33%,珀莱雅分别为11.26%、12.14%、11.73%,丸美股份分别为23.07%、26.15、28.48%,可谓相形见绌。

除了低迷的业绩,御家汇的存货也引发了投资者的担忧。根据《每日财报》的统计,2017年-2019年,御家汇的存货持续攀升,分别为2.76亿元、5.66亿元和7.38亿元。

在同期的总资产中占比也分别扩大到32.19%、29.74%、40.04%。2020年上半年,御家汇的存货同比增长22.5%至6.54亿元,占总资产比重36.02%。

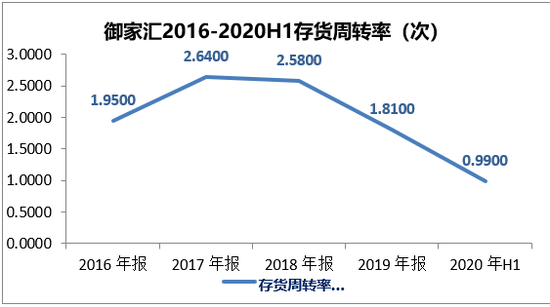

此外,对比行业的其他公司,御家汇存货周转率一直维持低位。

2016-2020年上半年,其存货周转率分别为1.95次、2.64次、2.58次、1.81次和0.99次,虽然公司在2018年开始拓展海外品牌代理业务使存货有所增加,可是对比同行业的存货周转水平,一直是低于行业头部企业。

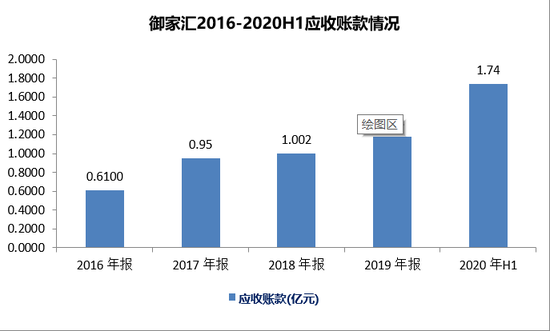

同期御家汇的应收账款也不断增加。2016年-2020年上半年,公司的应收账款分别是0.61亿元、0.95亿元、1.002亿元、1.18亿元和1.74亿元。按此计算,截至今年上半年,仅存货和应收账款两项就高达8.228亿元,在御家汇总资产中占比达4成以上。

对于市场上的质疑,这么多库存的变现能力到底如何呢?《每日财报》发函询问,截至发稿,公司方面并未回应。

目前,4家A股美妆上市公司中,珀莱雅市值最高,目前为301.4亿元;上海家化营收最高,2020年上半年为36.85亿元。

而御家汇市值为73.72亿元,营收为14.14亿元。即便与国内同行相比,御家汇尚距离颇远,距离“全球前十大美妆”,恐怕更加道阻且长了。

受制于单一品牌 代理模式有烦恼

2012年御家汇在长沙成立,依靠面膜起家,并依托互联网电商为主要销售渠道,旗下拥有御泥坊、小迷糊、御泥坊男士、薇风、花瑶花等多个自主护肤品牌。

得益于电商渠道的东风,依托御泥坊品牌在线上销售面膜产品,充分分享了面膜、电商两个品类和渠道红利,在2014-2017年收入与净利复合增速高达56.18%、63.05%。2017年公司70.04%的营收来自御泥坊品牌。

2018年,顶着“电商面膜第一股”的光环,御家汇成功在深交所创业板挂牌上市。然而,好景不长,随着越来越多的护肤品公司进入面膜赛道,市场上御泥坊的同类竞品逐渐增多。

其市场份额也不断被像百雀羚、一叶子等瓜分,导致公司面膜品类收入迅速放缓;由于过分依赖御泥坊,而其他自有品牌根本指望不上,御家汇面临着单一品牌、单一品类的风险。

《每日财报》注意到,2019年,御家汇的几个自有品牌,除了御泥坊外,其旗下主要子公司共有8家,且都是亏损的。

在这8家中,长沙小迷糊化妆品有限公司、湖南花瑶花化妆品有限公司、湖南御泥坊男士化妆品有限公司、长沙薇风化妆品有限公司和上海御强化妆品有限公司等五家公司去年净利润均亏损,累计亏损额近3600万元。

公司为了拓宽品类,也做了很多尝试。2018年9月,御泥坊拟作价10.2亿元收购“阿芙精油”母公司60%股权,但最终因外部环境、特别是资本市场环境发生了较大变化而终止。

并购之路走不通,公司转而选择代理模式。公司表示积极与海外国际品牌开展合作,开拓海外品牌代理业务,运营的跨境品牌覆盖从轻奢到平价的美妆护肤全品类,包含日本城野医生、美国洗护品OGX、意大利彩妆品牌KIKO等。

短期来看,代理业务的确为御家汇带来了一定的业绩增长,但从长期来看,这种代理品牌的策略始终缺乏消费者粘性。

快消品时代,“爆款”来得快,去得也快。“跑量”的模式恐怕难以为继。一家企业的资源毕竟有限,代销品牌增多后,企业会倾注更多资源到代理业务,容易忽略自主品牌的建设。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有