2020-09-02 16:07:05 来源:新浪港股

9月2日消息,新股赴港上市此起彼伏,前期有蚂蚁集团、农夫山泉,近期有百胜中国、中通快递、朝云集团、华润万象等企业集体赴港上市。

百胜中国(09987)昨日首次招股,获多间券商合共借出逾58.7亿元孖展(保证金认购)额,相当于公开发售超购逾6.48倍。其中耀才(01428)借出7亿元孖展额,辉立借出25亿元,华盛借出2.5亿元,信诚借出2000万元,凯基借出6亿元,海通国际借出超过18亿元。

百胜中国上市发售4191.07万股,其中4%香港公开发售,96%为国际配售,发售价将不超过每股468元,集资最多196亿元。每手50股,入场费23635.8元。香港公开发售今日起至9月4日招股,预期9月10日挂牌。

对于百胜中国赴港上市,则上演了和农夫山泉不一样的剧情。新浪港股此前数据显示,农夫山泉首日孖展1440亿,超购245倍。而作为国际知名企业,肯德基、必胜客的母公司并未获得市场应该有的火热认购,让市场错愕。那么,百胜中国为何无法激发市场热情,获得大幅超额认购?

1)首先,百胜中国招股期撞农夫山泉(09633)的冻资期,资金未能赶及回笼,普遍券商未有为百胜中国特别预留孖展额度。有业界人士透露,部分银行亦未有为百胜中国提供孖展融资认购。耀才证券CEO许绎彬对新浪港股表示:由于受到认购农夫山泉冻资影响,资金被困所影响,故百胜中国暂未有热烈的反应。

2)其次,百胜中国未来发展空间受限。中国食品产业分析师朱丹蓬表示,百胜中国持续开店扩张是必然选择。在他看来,百胜中国的单店营收在下滑,因此必须靠开新店来支撑业绩和利润的增长。财报显示,今年二季度,百胜中国同店销售额同比下降11%,其中肯德基下降了10%,必胜客下降了12%。

朱丹蓬指出,目前肯德基在一二线城市市场已经相对饱和,同时三四五线城市实际上并没有足够多的消费者。“许多喜欢吃肯德基的年轻人,正流向一二线城市以及部分三线城市工作,下沉市场的发展空间已经被挤压得很小。”他进一步解释称,“现在一个县城里,最多就两三个商圈,在这些商圈开完店后,还能往哪里开呢?”

3)百胜中国太贵。为何说百胜中国贵,首先,公司发售价最高至每股468元,每手50股,入场费23635.8元。而同期的农夫山泉呢,定价21.5港元,每手4300港元,入场费为4343港元,远低于百胜中国。

不仅如此,百胜中国动辄945万的乙组头打新,让大户打新变得越发困难。乙组头需要至少手头有近100万现金加上融资10倍才能打新乙组头。

4)定价比美股贵。对于认购百胜中国,网友更是一通批评,港股定价比美股还高,而美股港股可以转换,为何不买美股反而买港股呢?

新浪港股查询发现,8月28日,百胜中国美股价格为56.5亿美元,折合437.87港元,而港股定价最高468港元,相当于溢价6.88%。要知道当时阿里在港股折让2%,京东折让6%,网易折让2%。

对于百胜最高价468港元,华兴证券首席策略分析师庞溟表示,应该是押注网点扩张、产品创新、运营升级来对冲同店收入下降。不过,他表示,餐饮业压力还是很大,新店扩张尚存不确定性。

不过,他同时表示,作为快餐行业龙头,百胜中国未来有望享受比作为正餐行业龙头的海底捞更高的龙头溢价。这是因为在中国餐饮业发展的行业逻辑中,快餐行业的发展空间比正餐行业更大。而且百胜中国目前门店完全是自有且位置较佳,未来门店收入可能恢复和继续增长。

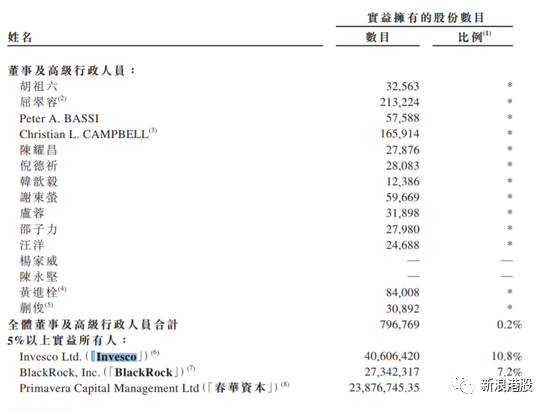

5)深陷“割韭菜”风波的胡祖六是即将赴港上市的餐饮巨无霸公司百胜中国的董事长,公司独立董事汪洋也是公司春华创始人之一。

根据招股书,上市前,全球五大独立资产管理公司之一的景顺控股持有公司10.8%的股权,黑石持股7.2%,春华资本持股6.3%,其中4.3%为普通股。公司董事及高级行政人员合计持股公司0.2%,目前公司发行在外的股份为3.77亿股。

中泰国际策略分析师颜招骏表示,我相信百胜中国上市首日会涨,但目前由于农夫山泉冻资影响,市场已无钱申购。

港汇又出手了。农夫山泉(9633)、百胜中国(9987)纷纷不敢上市,对港元需求增加,港汇再触及7.75强方兑换保证,金管局在24小时内合共向市场注入121.37亿港元,香港银行体系总结余周五进一步增加至2063.28亿港元。

值得注意的是,近期各类新股赴港上市不断。家居护理品牌立白旗下朝云集团向联交所递交上市申请,华润万象、绿色金融以及恒大物业、融创物业等都将陆续上市。

扫二维码 3分钟开户 紧抓创业板火爆行情

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有