2020-08-14 16:07:05 来源:新浪财经

新浪财经房产|大眼楼管 肖恩

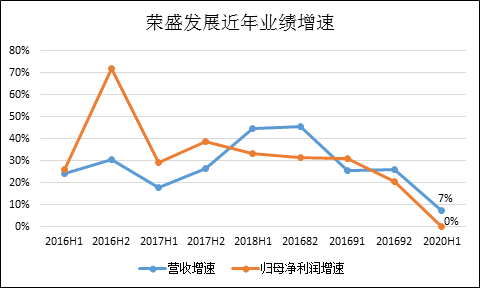

8月13日,荣盛发展发布半年报,上半年,公司实现营业收入261.54亿元,同比增长7.36%,实现归母净利润29.46亿元,同比仅增长0.04%。受疫情扰动影响,荣盛发展的业绩增速较此前多个财报季都明显下滑,此外,公司上半年的销售增速仅为3.54%,回款率只有63%,而拿地却积极。

销售回款不及预期,结转又明显放缓,叠加拿地延续去年的积极势头,荣盛发展的财务状况有所恶化,短期债务压力、净负债率均有所上升。

业绩增速近年新低 河北占比超50%

上半年,受疫情扰动影响,荣盛发展在生产管理方面,推动落实“14579+”目标缩短周转工期。但效果并不明显,荣盛发展结转项目面积212.15万平米,同比增长5.97%,结算收入226.39亿元,同比增长4.68%。

结转不及预期导致公司的营收、利润增速创下2016年以来的最低水平,分别仅有7.36%及0.04%。而利润增速又大幅低于营收增速的原因主要为公司的三费率有所提高,其中主要是融资费用快速增长所致。

上半年,荣盛发展的净利润率为11.3%,同比下滑0.8个百分点,较2019年全年下滑3.5个百分点。同期三费费率为10.2%,同比提升了0.5百分点,其中财务费用上半年同比增加了25.86%。

此外,在合约销售方面,今年前6个月荣盛发展累计实现签约面积434.22万平方米,同比增长2.73%,累计实现签约金额482.25亿元,同比增长3.54%。而2020年,公司计划签约金额1210亿元,目标增速较2019年的13.6%继续下降至5%,并且这是多年来增速的新低。但目前时间过半,却仅完成全年目标的39.86%。

事实上,荣盛发展的销售在经历2016-2018三四线地产大行情之后,销售增速下滑有其必然性。

其一,号称“河北王”的荣盛发展依然严重依赖河北。今年上半年来自于河北省的收入占比达到50.23%,较上年同期的42%大幅提升8个百分点,盘踞河北也是把双刃剑,在关键时刻有基本盘,但也侧面反映荣盛全国化道路的艰难。

其二,荣盛当前的土地储备除了诸如南京、天津、武汉、重庆等二线城市外,多数分布在所谓“二横两纵三集群”的三四线城市。销售压力较此前两年明显增大。

回款不足拿地却积极

半年报显示,荣盛发展表示其发展战略及2020年经营计划未发生变化,全年公司计划销售1210亿元,计划回款968亿元。而在上半年荣盛发展实现销售回款305.91亿元,相较于482.25亿元的销售来说,回款率仅为63.43%,相较于全年的回款目标来说仅完成31.6%。

荣盛发展在回款情况不佳的情况下,仍保持着较为积极的拿地力度。

上半年,荣盛发展拿地金额208亿元,尽管同比略减少6.4%,但权益购地金额181.84亿元,拿地权益比例达到88%,且拿地均价达到4458元/平米,同比大增32%,拿地均价/销售均价达到40%,拿地意愿积极。

拿地面积/销售面积为108%,整体的土地储备池子保持稳定,但土地成本明显上升,而同期的销售均价未有明显上升。公司2020年计划新增土储建面约1355.9万平米,对应同比增长38.5%,在全年预计销售额增5%的情况下,荣盛发展下半年预计将继续保持较高的拿地力度。

短债占比高 杠杆率有所提升

销售回款不及预期,叠加拿地延续去年的积极势头,荣盛发展的财务状况有所恶化。

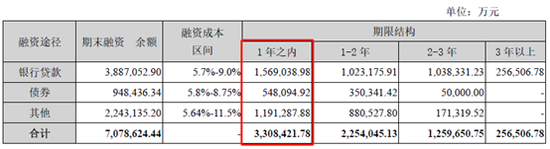

截至上半年末,公司融资余额707.86亿元,较2019年底的659.62增加了7.3%。其中,1年之内到期的债务合计330.84亿元,占比高达46.7%,债务期限结构有待优化。而公司账面资金286.75,较2019年末有所减少,若扣除38.82亿的受限制资金,荣盛发展的短期偿债确有压力。

此外,公司在下半年需要加快存货周转,以及加大拿地力度,预计全年荣盛发展的财务状况都将处在较为紧张的情况中。截止上半年低,荣盛发展的资产负债率和净负债率分别为82.74%,较2019年底提升0.3个百分点,而净负债率达到85.9%,较2019年的79.7%提升了6.2个百分点。

此外值得注意的是,公司在境外闲置着4亿元的资产,目前的运营模式均为“无”,这也在一定程度上加剧了公司的资金紧张情况。

财务状况恶化也反应在公司的融资成本上,7月16日,荣盛发好在哪的境外间接全资子公司RongXinDa Development (BVI) Limited完成境外发行2.5亿美元债,票面利率为9%。较去年6月的8%,今年1月的8.75%有所升高,并且这是在全球流动性明显宽松的背景下。

扫二维码 3分钟在线开户 佣金低福利多

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有