2020-08-03 10:07:14 来源:新浪财经-自媒体综合

【今日直播】

掘金大消费|价值的发现与回归——长江零售2020年度中期投资策略

掘金大消费|拥抱变革,静待新生——长江汽车2020中期策略

金价强势,如何把握港股及美股的黄金机会

海通荀玉根(金麒麟分析师)、富国张圣贤:详解股市、债市、黄金的投资机会

险资派大佬姜昧军:在不确定性环境中捕捉确定性机会

诺德王恒楠、招商周靖明:漫谈量化工具在主动投资中的应用

万家基金黄兴亮 :聚焦创业板制度改革,把握优质赛道掘金机遇

国海证券|中国的力量:看好中国经济“内循环”

作者:姜超(金麒麟分析师)

来源:姜超宏观债券研究 ID:jiangchao8848

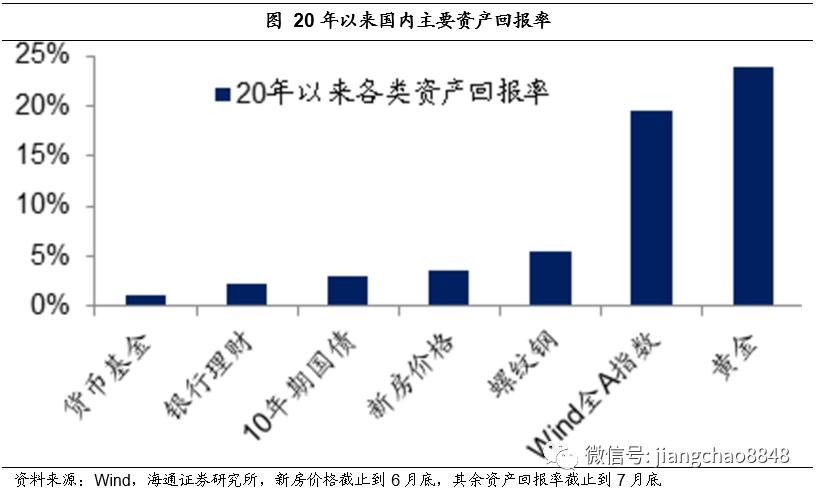

今年以来,黄金和股市成为国内资产配置的最大赢家,截止7月末,上海黄金价格上涨24%,Wind全A指数上涨20%;而国内的铜、铝、螺纹钢等工业商品价格也上涨5%左右。截止6月份,全国商品房价格比去年末上涨3.5%。而表现垫底的是现金类资产,今年前7个月的货币基金的绝对收益率仅为1%左右。

如果存在时光机回到年初,相信大家会毫不犹豫的卖掉货币基金或者银行理财,重配黄金和股票,然而没有如果。现在的问题是面向不可知的未来,到底应该拿现金、买理财、还是买房、买股票、买黄金?

1. 高收益伴随高风险

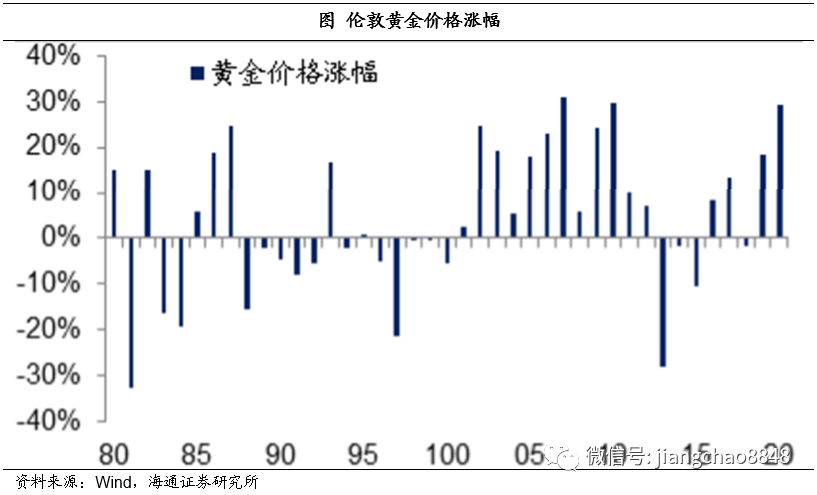

在投资领域,有一个常识,就是高收益通常伴随着高风险。今年投资黄金的收益看上去是最高的,但想赚到黄金上涨的钱并不容易,原因在于金价的波动非常剧烈,今年3月份,伦敦黄金价格曾经在5个交易日内从1700美元/盎司跌至1451美元/盎司,最大区间跌幅达到15%,如果在当时斩仓出局,后面黄金的大幅上涨就与你无关。

而且从历史数据来看,黄金价格一直在剧烈波动,在短期内投资并不能保证一定赚钱。从1981年至今的40年当中,金价有22年上涨,18年下跌,上涨和下跌的年份基本相当,这意味着从统计概率上说,每年黄金上涨和下跌的概率是差不多的。

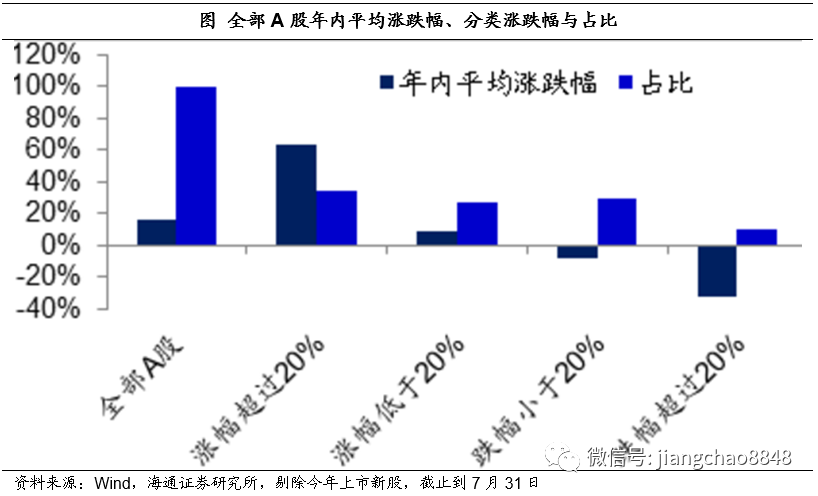

今年的A股市场表现也非常不错,前7个月的所有股票指数包括上证指数、沪深300指数和创业板指数悉数上涨。然而在今年1季度,受到疫情的冲击,A股市场曾经两度大幅下跌。而且从过去20年A股市场的表现来看,上涨和下跌的年份都是10年,这意味着统计上A股每年涨跌的概率是一样的。

而且即便今年投资了A股,其实也并不能保证一定赚钱,因为每一只股票的涨跌幅并不一样。我们统计了A股市场在年初有交易价格的3753只股票的年内涨跌幅,发现其中33.8%的股票涨幅超过20%,平均涨幅高达63%;还有27.3%的股票涨幅位于0-20%之间,平均涨幅为8.7%;还有28.8%的股票跌幅在0-20%之间,平均跌幅为8.8%,另外还有10.2%的股票跌幅超过20%,平均跌幅为33%。也就是说,今年在A股市场上投资,赚大钱的概率只有1/3左右,而赔钱的概率也接近40%。

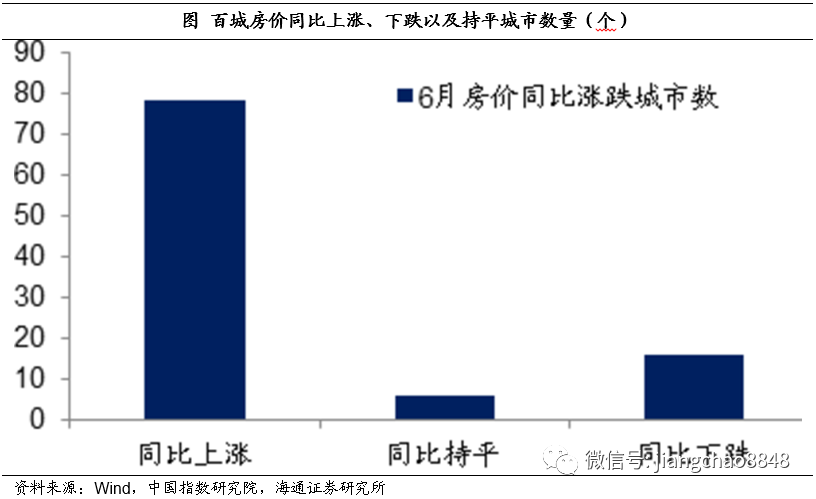

今年6月份,中指院公布的全国百城房价同比上涨3.8%,涨幅比5月份的3%明显回升。然而从历史来看,房价的波动同样剧烈,在12年和15年的全国百城房价都曾经出现过短期下跌。

而且城市之间房价涨幅的分化也非常明显,今年6月份,全国百城中房价同比上涨的城市为78座,但房价同比下跌的城市也有16座。这说明哪怕全国的房价在上涨,但是投资买房也不一定能赚钱。

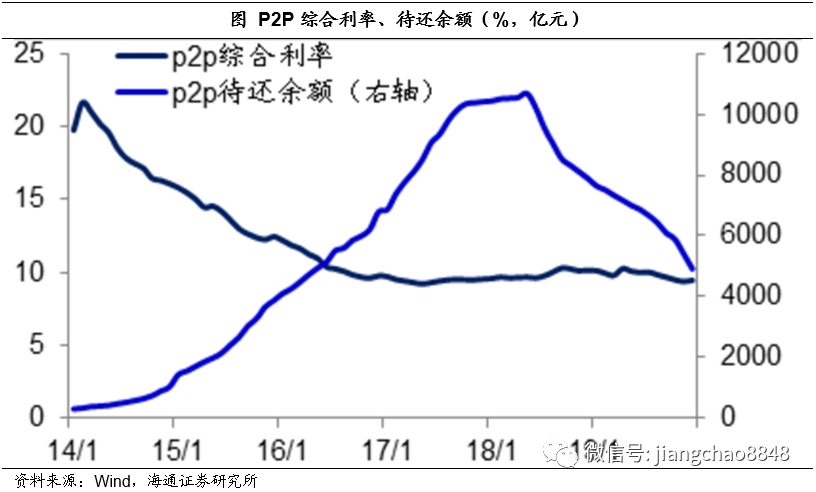

还有一个高收益的投资领域是P2P,网贷之家的数据显示,到19年末的时候P2P提供的综合利率还有9.5%,但是在进入2020年之后,其平台的数据已经不再更新,这也从侧面反映了P2P行业的没落。在19年末的时候,P2P行业的贷款余额已经从峰值的1.07万亿下降至不到5000亿。

由于大量的爆雷,到19年12月时P2P行业的累计问题平台数量达到2924家,而还在运营的平台数量只剩343家,这意味着投资P2P之后爆雷是大概率事件,其高收益背后对应的是损失本金的巨大风险。

比P2P提供的预期收益率稍低的是信托,截止今年6月份,1年期非证券类信托产品的预期收益率为6.4%。一方面,这一收益率已经比18年末的8%明显下降。

另一方面,从18年开始,信托行业的风险也在大幅上升,信托业协会公布的数据显示,信托行业风险项目的规模已经从18年初的不到1500亿升至20年1季度的6430亿,风险资产占信托余额的比例从18年初的0.6%升至3%。

今年上半年,多个信托公司出现爆雷潮,出现产品逾期。在资本市场上,代表性的是安信信托,其已经连续两年出现巨额亏损而被ST,未来面临退市风险。这意味着哪怕是6.4%的预期收益率,其实也并不能保证本金的安全。

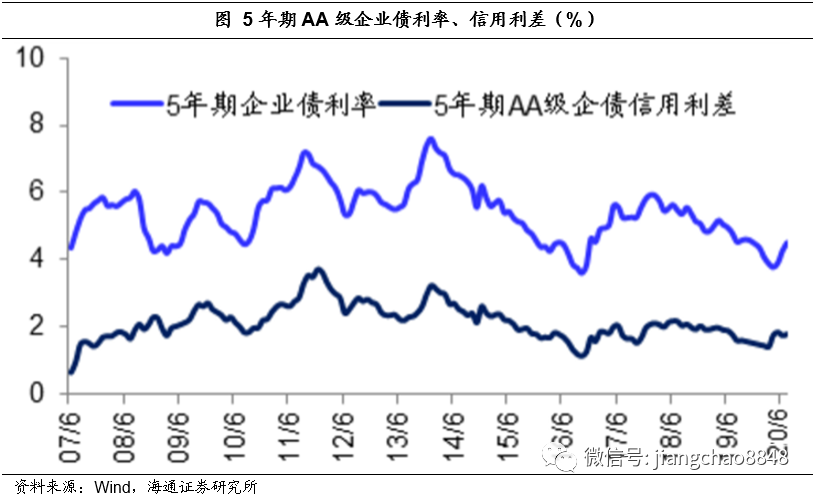

比信托收益率稍低的是标准化的企业债券市场,目前5年期AA级企业债利率在4.3%左右。

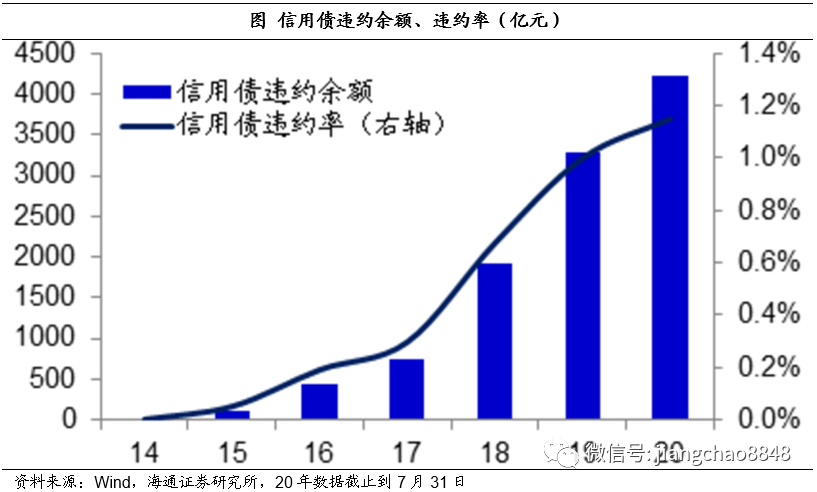

但中国的企业债市场早就已经全面市场化,企业债的另一名称是信用债,也就是凭借企业的信用所发行的债券,其实就是存在违约的风险。在近3年,中国信用债每年的违约金额都超过1000亿,到目前为止,中国信用债的累计违约余额已经超过4000亿,对应的累计违约率已经超过1%。

如果担心企业债违约,还可以购买银行理财,目前3个月银行理财的预期收益率大约在3.9%。但是随着银行理财产品向净值型的转型,今年的银行理财产品也开始出现亏损。根据普益理财提供的数据,截止6月28日,市场上存续的净值型理财产品数量为18836只,其中出现浮亏的有391只,占比约为2%。

2. 低收益并非没风险

如果极度厌恶风险,有没有绝对安全的投资呢?提到安全,很多人会想到黄金,但黄金是避险资产而非安全资产,投资黄金的本金并不能保证完好无损。相对而言最安全的资产是国债,这是以国家的主权信用背书的,但其实国债也有违约风险,例如阿根廷、墨西哥等国的国债都曾经出现过违约。目前市场公认最安全的是美国的国债,因为美国的国债是以美元标价,只要美元的全球储备货币的地位不变,美国就可以靠印钞来还债,而不会违约。

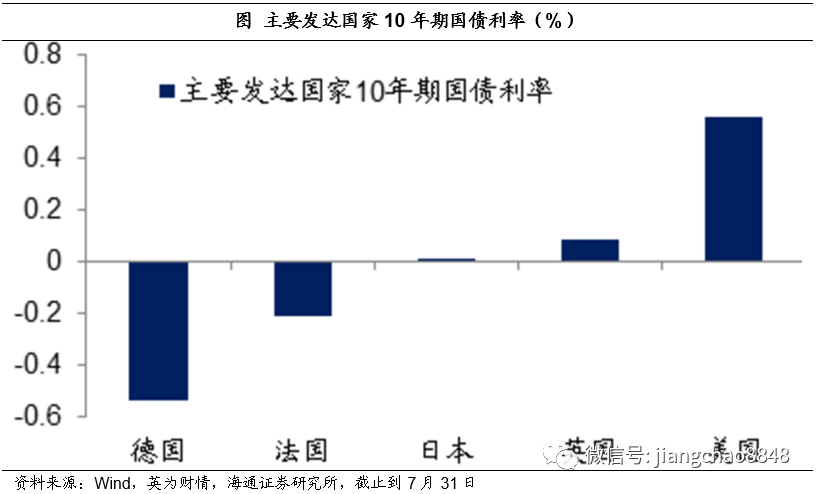

美国的国债虽然很安全,但是其10年期国债收益率已经降至0.6%以下,处于过去120年的最低位水平。

而且在发达国家中,美国的国债利率已经是相对比较高的。目前英国的10年期国债利率已经降至0.1%左右,日本的10年期国债利率为0%左右,而德国、法国等欧元区国家的10年期国债利率都是负的。如果投资这些负利率的国债,虽然本金是安全的,但是要损失利息,其实说明这些国债已经并非绝对安全。

目前中国的10年期国债利率约为2.9%,虽然高于美欧日等发达经济体水平,但也同样位于我们的历史最低位附近。

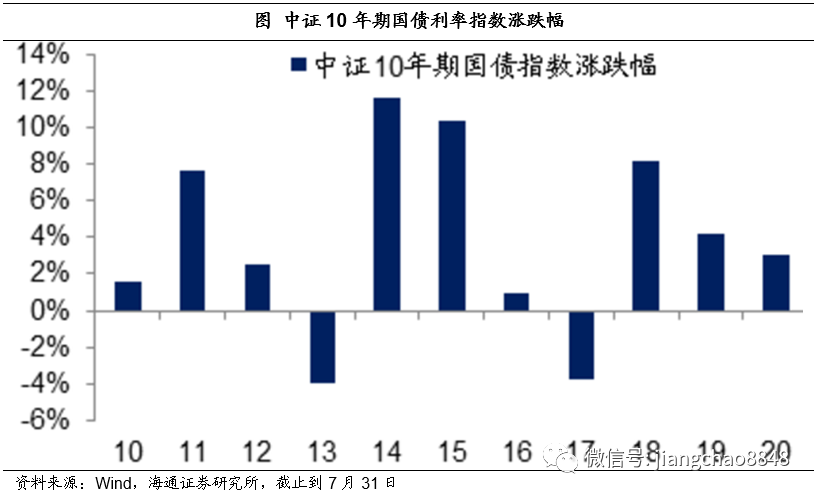

而且国债的安全性是有条件的,比如10年期国债的本金会在持有到期后全额兑付,但如果没有持有到期就出售,其市场价格也存在巨大的波动。以中证10年期国债指数为例,在13年和17年都曾经出现过下跌,背后的原因都是利率上升导致债市下跌。因此,投资长期国债其实存在利率变化导致的期限风险。

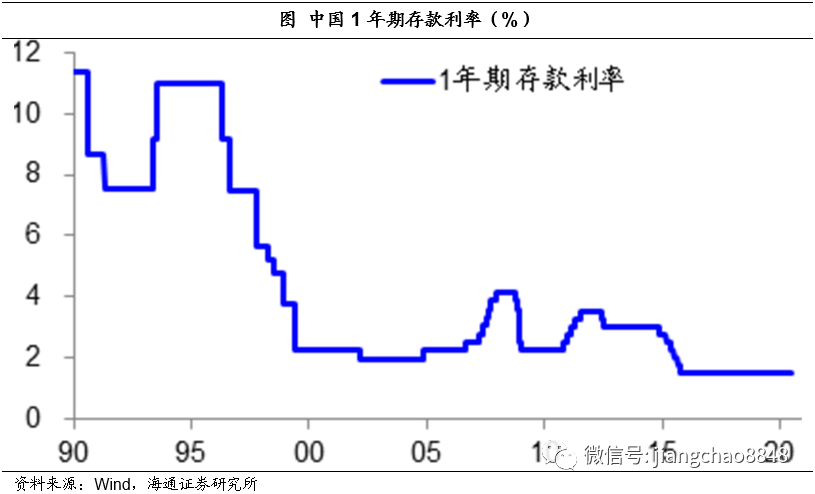

而如果不想承担期限风险,另一个选择就是购买短期限的产品,比如1年期存款,但其利率目前只有1.5%,为近30年的最低值。而且银行存款其实也有两个风险,一是如果没有到期提前支取,其实是要损失利息的;二是银行存款的兑付依赖于所存的银行,而银行其实也是一家企业,存在倒闭的风险;为了防范银行倒闭的风险,政府实施了银行存款保险制度,但银行存款保险的限额最高是50万,这意味着银行存款超过50万的部分在理论上也是有风险的。

还有一类相对比较安全的产品是货币基金,以余额宝为代表,但其目前的7日年化收益率已经降至1.4%左右,同样是历史新低。而且货币基金其实是投资在短期国债、银行存款等安全资产,其实也并非绝对安全,在次贷危机期间,美国的货币基金ReservePrimaryFund就曾因为雷曼倒闭而出现亏损,净值跌破1美元。

3. 经济增长与周期:收益与风险之源

既然投资都有风险,那么投资收益从哪里来,风险又是如何产生的?

收益之源:经济增长。

比较美国和日本的股市,美股的标普500指数在过去40年持续创新高,而日本的日经225指数在1989年达到38957点的历史高点,此后股市盘整了近30年,是什么导致了美日股市表现的巨大差异?

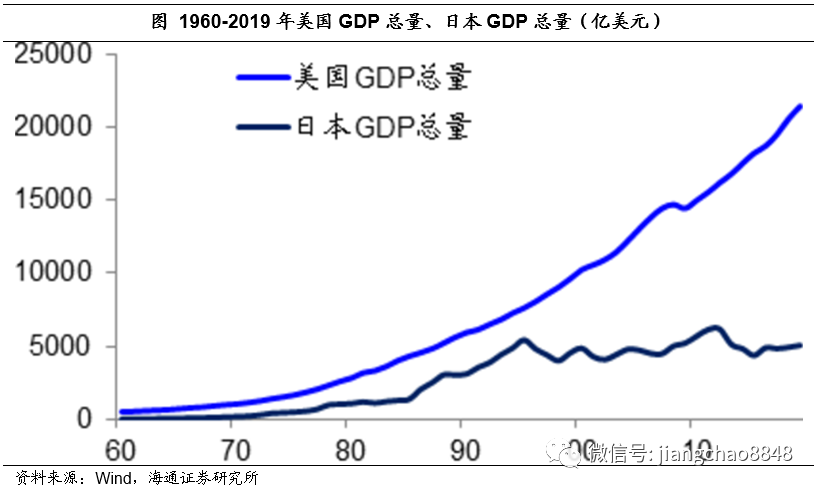

我们发现,导致美日股市表现差异的最根本原因还是在于经济增长。美国经济总量在过去40年持续增长,从而支撑了股市的持续创新高,而日本经济在90年代之后陷入了近30年的停滞,从而使得股市持续低迷。

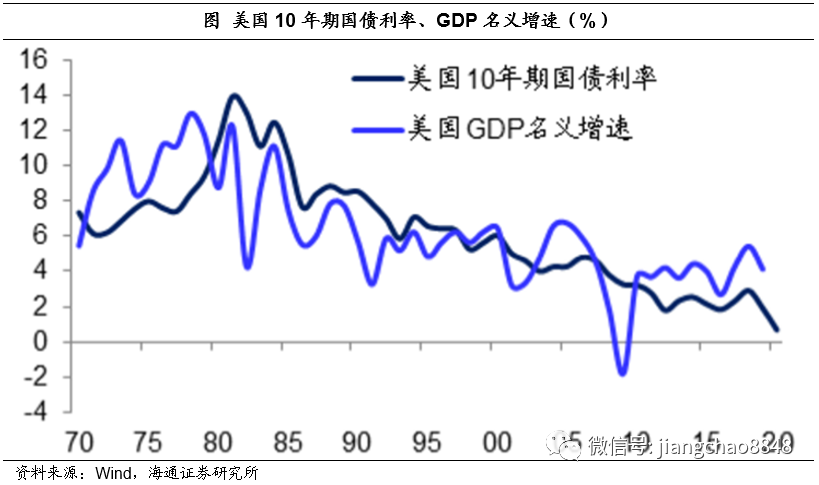

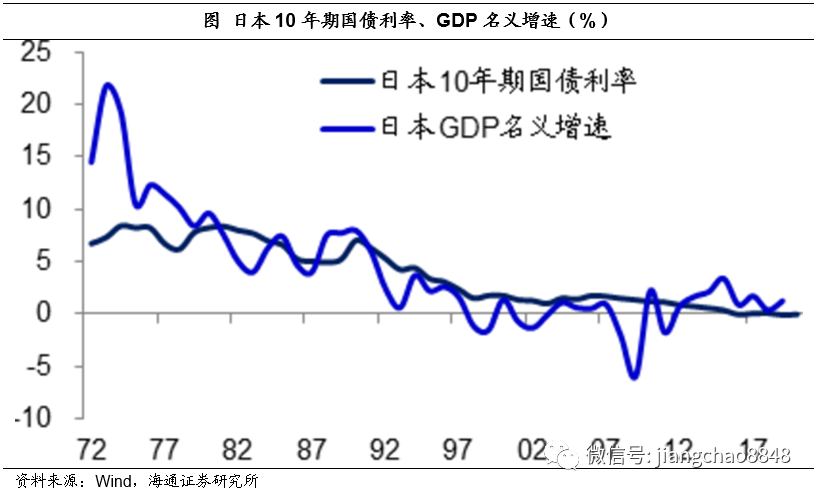

从债市来看,美国10年期国债利率走势与其GDP名义增速的走势高度一致。

日本的国债利率走势也与GDP名义增速高度相关,目前其国债零利率,也在于其名义经济总量长期没增长。

由此可见,无论股市还是债市,其收益的来源都是经济的名义增长,包括了经济实际增长与通货膨胀。我们对美国进入纸币时代之后的各类资产回报率进行了统计,发现房产和股票是回报率最高的两类资产,年均综合回报率接近10%,超过了同期7.1%的GDP名义增速。而长期国债利率均值为5.6%,略低于GDP名义增速。黄金价格年均涨幅为4.9%,高于3.53%的通胀率,但低于GDP名义增速,而现金资产的回报率最低,低于通胀率。

从理论上说,一切资产的收益率都来自于经济的名义增长。其中股价涨幅来自于企业利润增长,房价上涨来自于收入增长,其实最终都来自于经济名义增长,但由于股息和租金的存在,就使得股票和房产的长期回报率超过了经济名义增速。而债权和股权共同形成了企业,创造了经济增长。但由于债权承担的风险低于股权,因而其回报率理应低于经济名义增长。黄金本身不创造价值,但有保值的功能,因而其价值超过通胀,但低于经济名义增速。

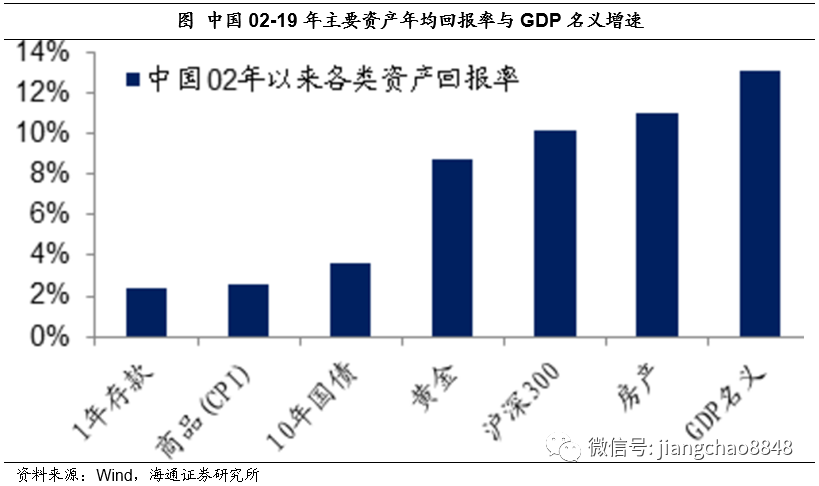

但我们统计中国过去17年各类资产的回报率,发现均远低于同期13.1%的GDP名义增速。其背后的原因或在于,我们统计的房价涨幅所使用的是新房价格涨幅,其可能低估了房价的实际涨幅。而股市过去存在存量估值泡沫和新股估值泡沫,使得其涨幅低于企业盈利增速。而在债券市场上存在利率管制,使得国债利率和企业贷款利率远低于GDP名义增速。

而在2012年之后,我们发现各类资产回报率和GDP名义增速开始吻合。从12到19年,沪深300指数和房产的年化综合回报率分别是9.7%和9.1%,略高于同期9%的GDP名义增速。而同期的贷款利率均值为6.4%,低于9%的GDP名义增速。贷款利率扣减掉风险溢价等因素之后,差不多对应3.5%的国债利率。

风险之源:经济周期。

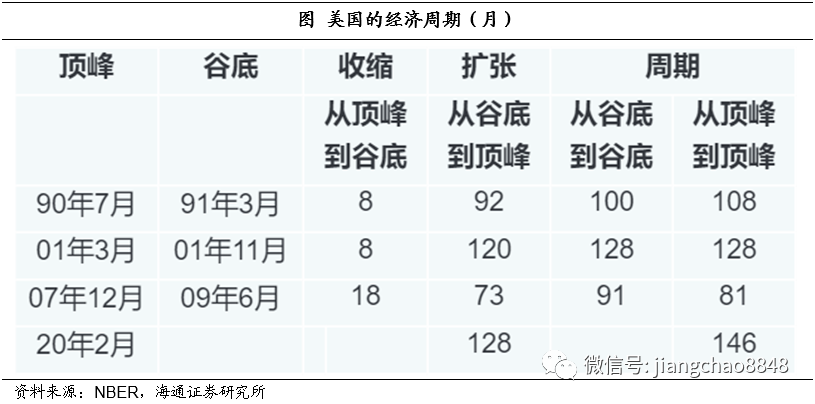

但是在市场经济中,经济增长并非稳定不变的。美国的NBER记录了过去100多年美国经济周期的运行情况,其记录显示上一轮经济周期在20年2月达到顶峰,随后开始了经济衰退。问题是,经济周期是由什么导致的?

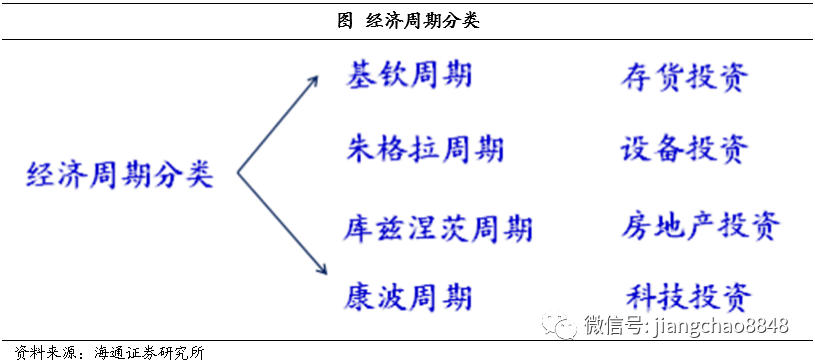

通常认为,存在四类经济周期,都是由投资的波动所导致的。其中最短的是基钦周期,持续时间在3-4年左右,由存货投资的波动所引发。其次是朱格拉周期,持续时间在7-10年左右,由企业设备投资驱动。再次是库兹涅茨周期,持续时间在20年左右,由房地产投资驱动。最长的是康波周期,技术进步所驱动。

除了投资以外,货币和债务也会导致经济周期的出现。长期来看,经济增长来自于生产性活动,来自于技术进步。但短期内,靠举债也能够换来经济增长。而且由于人们总想过好日子,不愿意承受经济衰退,因而往往会举债过度,或者是政府举债、或者是央行放水刺激居民和企业举债,但借了钱总是要换的,因而债务的波动就会产生经济周期。

而随着经济的周期波动,代表资产回报来源的GDP名义增速也会发生周期性的波动,这就使得各类资产的回报率发生变化,进而导致了各类投资风险的出现。大至全球和国家的经济周期,小至企业的经营周期,都会产生各类风险。

4. 投资中国,长期制胜

既然资产收益的来源是经济的名义增长,而中国拥有相对更快的经济名义增速,因而我们认为中国资产相对而言更有投资价值,可以通过长期投资来获益。

中国增速占优。

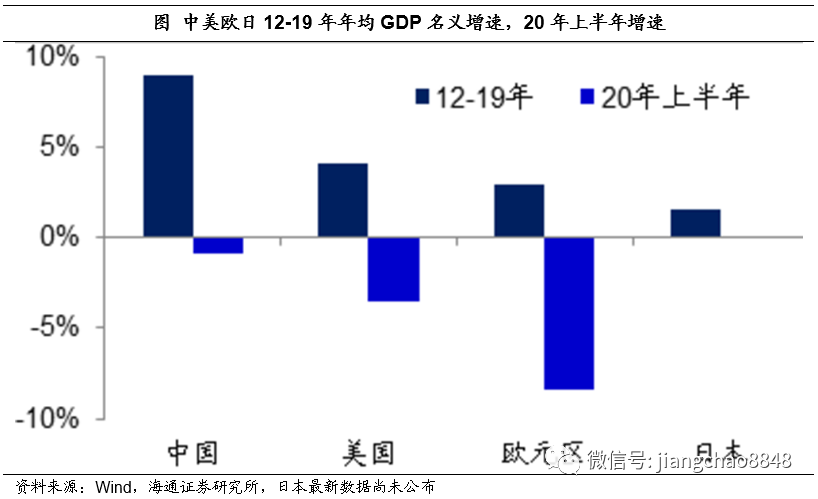

首先,从过去7年的平均经济增速来看,中国的年均GDP名义增速为9%,高于同期美国、欧元区和日本分别为4.1%、2.9%和1.6%的GDP名义增速。今年遭到新冠疫情的冲击,但上半年中国经济的名义降幅仅为0.9%,也远低于同期美国、欧元区分别为3.5%和8.4%的降幅。从2季度开始,中国经济增速已经由负转正,在全球率先复苏。

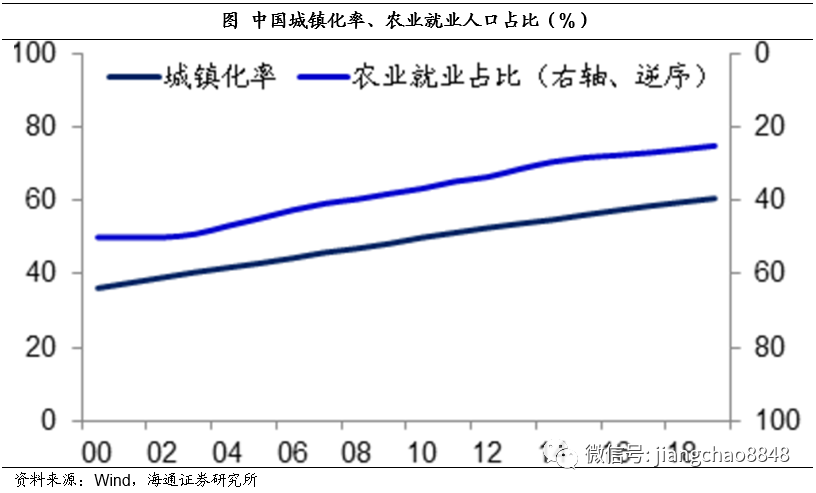

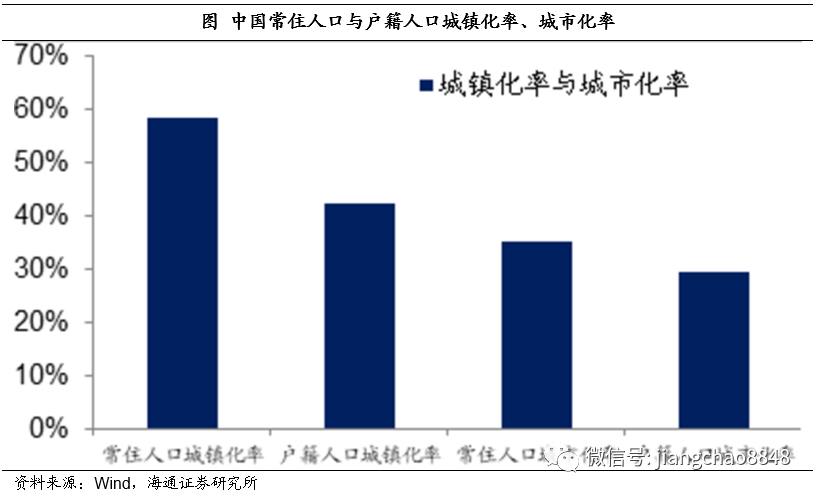

其次,展望未来5-10年,我们认为中国仍有望保持在4-5%的中速经济增长,加上年均2-3%的通胀率,中国GDP名义增速仍有望保持在7%左右水平。最核心的支撑在于,中国的城市化进程仍未结束,目前中国的农业就业人口占比依然高达25%,参照发达国家的经验,我们认为10年后中国的农业就业人口占比有望降至15%以下,而城镇化率有望进一步升至70%以上的成熟区间。

此外,虽然中国的城镇化率已经达到60%,但是户籍人口城镇化率仅在40%左右,这其实也限制了劳动人口的生产率。随着三四五线城市全面放开落户的限制,户籍人口城镇化率有望大幅提升。另外,在中国当前60%的城镇化率中,有20%以上的人口居住在乡镇区域,居住在县城以上城市城区人口的占比也不到40%,而未来随着都市圈的兴起,人口会继续从乡镇向城市圈迁移,这其实也可以提升劳动效率。

因此,虽然中国的人口红利在2013年左右就结束了,导致了经济潜在增速的下降。但由于城市化的进程没有结束,中国的非农就业人口增速已经在1%左右的低位企稳,假设未来保持这一速度不变,加上资本投入的增长,以及改革创新等红利的释放,我们认为未来5-10年的中国经济有望保持在4-5%左右的增速。

长期投资制胜。

回顾过去的20年,在中国投资的最佳方式是买入房产并长期持有。我们以商品销售均价来代表房价走势,并且考虑租金的回报,统计在任何一年购买房产并持有至今,其回报率均为正,而且年均回报率长期在8%以上,只是在最近两年才有小幅下降。

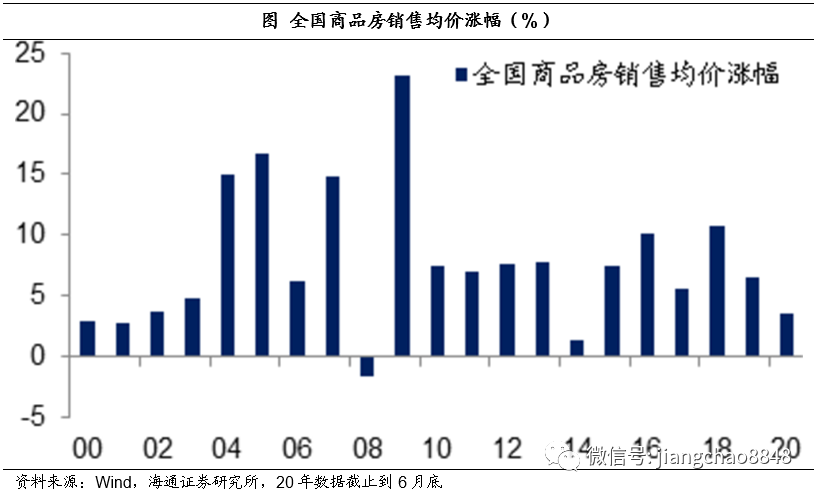

为什么过去在中国买房是最佳投资方式?原因在于房价的波动不大,过去20年的新房价格仅在08年金融危机期间出现小幅下跌,这就使得投资房产的回报相对稳定。

其实从统计来看,02年以来的沪深300指数累计涨幅并不逊色于中国的新房价格涨幅,但是股价的波动幅度远高于房价,也就使得投资股市的体验远不如房市。

例如在07年的高点买入沪深300指数,持有至今依然是负收益。如何消除股市价格大幅波动的影响?我们发现,长期投资依然是非常有效的方式,我们统计过去20年在每年年末买入并且持有沪深300指数的年均回报率,发现除了07年以外,其余年份买入并且长期持有沪深300指数都获得了正收益。在获得正收益的19年中,只有在09年买入的年均回报率为2.5%,06、10、14、15和17年这5年买入的年均回报率在5%左右,其余年份买入的年均回报率均超过8%,尤其最近两年的年均回报率都超过20%。

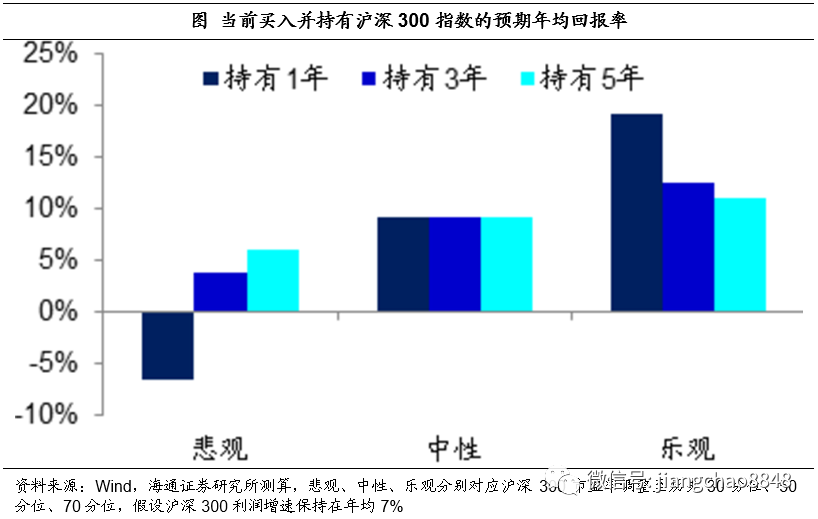

因此,如果我们相信中国经济未来会恢复到4-5%左右的GDP实际增速,以及7%左右的GDP名义增速,假设上市公司也可以实现7%左右的利润增速。由于当前沪深300指数的估值水平并不贵,在历史50分位附近。我们假设了悲观、中性和乐观三种情况,分别对应沪深300指数TTM市盈率调整至历史的30分位、50分位和70分位。假设持有时间分别为1年、3年和5年,其中哪怕在悲观情况下,持有沪深300指数3年以上的年均回报率均超过4%,好于购买银行理财或者银行存款。而在中性情况下,只要股市估值保持稳定,依靠股息和盈利就可以实现每年9%左右的回报,在乐观情况下的回报率更高。

总结来说,投资皆有风险,而投资收益来源于经济增长,而投资的风险则源于经济的周期波动。展望未来,中国经济拥有相对更快的增长,因而中国资产也有望拥有相对更高的回报,通过长期投资中国的优质股权、房产等资产,其实就可以对冲掉经济周期的影响,获得更高的回报。

扫二维码 3分钟在线开户 佣金低福利多

扫二维码 3分钟在线开户 佣金低福利多 新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有