2020-07-20 14:07:03 来源:新浪财经-自媒体综合

新经济e线

2020年7月18日,嘉实基金旗下嘉实新优选灵活配置混合型证券投资基金(嘉实新优选)披露的今年二季度报显示,期末基金资产净值暴跌至1810.41万元,成为了一只迷你基金,清盘风险高悬。

实际上,早在今年一季度末,嘉实新优选资产净值仍有23428万元。然而,仅一个季度过后,嘉实新优选资产净值已急剧缩水超过九成,跌幅高达92.27%。

新经济e线获悉,较今年一季度末相比,嘉实新优选二季度内基金单位净值变动并不大,但基金份额却急剧缩水。截至本报告期末本基金份额净值为1.128 元;本报告期基金份额净值增长率为1.71%。截至今年一季度末,嘉实新优选基金份额净值为1.109。

来源:嘉实新优选2020年第二季报

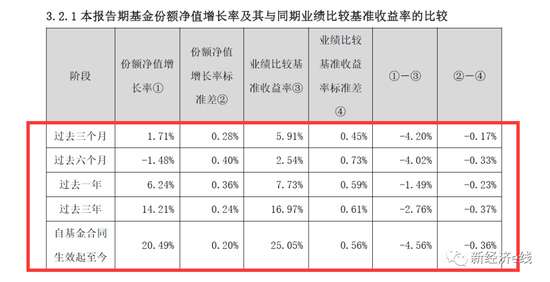

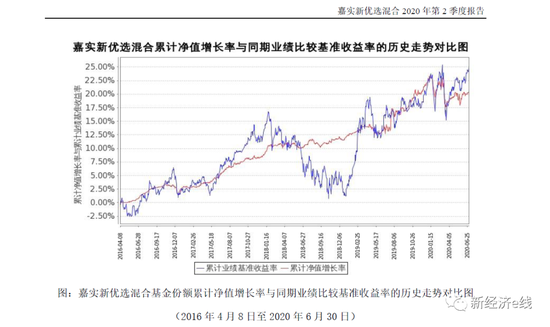

作为一只混合型基金,嘉实新优选自2016年4月8日成立以来持续跑输业绩基准。该基金业绩比较基准为沪深300*50%+中债总指数*50%。据嘉实新优选二季报统计数据表明,嘉实新优选过去三个月、过去六个月、过去一年、过去三年以及自基金合同生效起至今,基金份额净值增长率均不及同期业绩比较基准收益率,分别落后4.20%、4.02%、1.49%、2.76%、4.56%。

不仅如此,嘉实新优选的低权益仓位也踏空了今年7月以来A股市场的牛市行情。截至今年二季度末,该基金股票仓位仅4.12%,较今年一季度末的9.84%相比,环比再度下降了5.72%。

此外,新经济e线观察到,今年来,基金行业冰火两重天。一方面主动权益类基金“爆款”频出,另一方面,清盘基金数量也创出近年新高。今年上半年,共计有55只基金清盘,仅6月就有23只基金清盘,创出2019年2月以来的单月新高。

五大机构持有人悉数赎回

从嘉实新优选的份额变动情况来看,报告期期初基金份额总额约 21117.42万份,报告期期间基金总申购份额近4万份,同期,基金总赎回份额 19516.12万份,报告期期末基金份额总额仅剩下1605.3万份,骤降逾九成,高达92.4%。

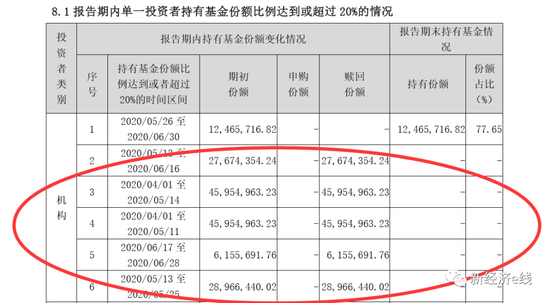

新经济e线调查发现,在嘉实新优选今年二季度基金份额跌逾九成背后,有五大机构持有人已悉数赎回了该基金,赎回份额分别达4595.5万份、4595.5万份、2896.64万份、2764.44万份、615.57万份,合计达15467.65万份,占今年一季度末基金份额总额之比为73.25%。

截至今年二季度末,尚余一家机构持有基金份额1246.57万份,占基金当期总份额之比达77.65%。对此,嘉实新优选在二季报中也自陈,未来本基金如果出现巨额赎回甚至集中赎回,基金管理人可能无法及时变现基金资产,可能对基金份额净值产生一定的影响;极端情况下可能引发基金的流动性风险,发生暂停赎回或延缓支付赎回款项;若个别投资者巨额赎回后本基金连续60 个工作日出现基金份额持有人数量不满200 人或者基金资产净值低于5000 万元,还可能面临转换运作方式或者与其他基金合并或者终止基金合同等情形。

来源:嘉实新优选2020年第二季报

有意思的是,嘉实新优选成立之初还一度配备了3名基金经理,分别包括刘宁、曲扬、胡永青,其任职时间分别为2016年4月8日、4月26日、5月5日。其中,刘宁2004年5月加入嘉实基金,在公司多个业务部门工作,2005年开始从事投资相关工作,先后担任债券专职交易员、年金组合组合控制员、投资经理助理、机构投资部投资经理。刘宁历任管理基金数量24只,现在管基金仍多达16只,管理规模合计近241亿元。

曲扬2004年7月至2007年2月,任中信基金固定收益研究员、交易员;2007年3月至2010年6月,任光大银行债券自营投资业务副主管;2010年6月加入嘉实基金任基金经理助理。现任职于嘉实固定收益业务体系全回报策略组。迄今,曲扬管理基金数量多达30只,现管理数量仍有12只,资产规模合计为81亿元。

同样,胡永青投资年限也超过8年。胡永青2003年2月至2008年8月就职于天安保险,任固定收益组合经理;2008年8月至2011年8月就职于信诚基金,任投资经理;2011年8月加入国泰基金,任固定收益部总监助理、基金经理,2013年11月加入嘉实基金固定收益部。其历任管理基金数量多达31只,在管基金10只,管理规模约为121亿元。

不过,阵容浩大的嘉实新优选业绩表现却差强人意。这或许应验了一句俗话,“一个和尚挑水喝,三个和尚没水喝。”等到2019年,刘宁、胡永青相继于同年12月5日和9月24日辞去基金经理职务,仅由曲扬一个人留守。

而曲扬的公开履历表明,她是一名偏债型基金经理,权益投资显然并不是其长项。曲扬在二季报中也称,报告期内本基金继续本着稳健投资原则,在风险和收益之间进行平衡,以利率债和高等级信用债为主。

截至今年二季度末,嘉实新优选仅持有上述5 支股票,分别为神工股份(688233.SH)、道通科技(688208.SH)、威胜信息(688100.SH)、甘李药业(603087.SH)、博汇股份(300839.SZ)。其中,神工股份、道通科技、威胜信息3只股票为科创板新股锁定。

基金“赎旧买新”卷土重来

此外,新经济e线还观察到一个突出现象,今年来,主动权益类基金“爆款”频出背后,基金“赎旧买新”现象卷土重来也引发市场密切关注。

7月14日晚间,中国证券投资基金业协会(中基协)公示今年6月份公募规模数据表明,截至2020年6月底,我国境内共有基金管理公司129家;取得公募基金管理资格的证券公司或证券公司资产管理子公司共12家、保险资产管理公司2家。以上机构管理的公募基金资产净值合计16.9万亿元,环比5月底规模缩水近7400亿元。

市场意外之处在于,在近期权益类基金发行火爆的情况下,6月权益类基金总份额却不升反降。中基协数据显示,截至今年6月末,权益类基金总份额为2.88万亿份,环比5月份下降248.04亿份。6月,当月新成立权益类基金规模却高达1670.35亿份。

同样,截至6月底,今年上半年成立的410只权益类基金募集总规模为7177.45亿份,而同期权益类基金总份额仅增长了4660.69亿份,两者差额高达2516.76亿份。由此可以推断,基金行业内部的确存在着较大规模的“赎旧买新”现象。

来源:嘉实新优选2020年第二季报

业内人士分析称,在基金“赎旧买新”的资金中,既有达到止盈线触发赎回的绩优基金,也有类似嘉实新优选等存量绩差基金,因持有人不满而遭遇出清的情况发生。但对于一般投资人来讲,基金销售过程中销售渠道“赎旧买新”的引导是一个重要因素。特别是部分爆款基金,银行等销售渠道更是推波助澜。

从渠道角度来看,同一位基金经理管理的新老产品,一定是优先给客户推荐新品。作为代销机构赚取的是销售为主的中间收入,新基金销售既能赚取认购费,还有一部分佣金激励,大幅高于存量基金带来的尾随佣金,导向之下自然优先推荐新发产品,这在一定程度上也强化了渠道引导客户“赎旧买新”的意愿。

平安证券一份研报中也提及,今年4-5月,资金涌入权益基金的速度放缓,存量资金从老基金流向新基金的现象逐渐明显。4月赎旧买新现象显现,权益基金份额增长464亿,当月新募集份额573亿,估算有109亿基金份额从老基金转移到新基金。5月赎旧买新现象更加明显,权益基金份额增长424亿,而新募集份额达1201亿,估算有777亿基金份额从老基金转移到新基金。

其中,混合型基金中,3-5月新基金募集份额和老基金份额变动呈现较为明显的反向关系。3-5月,混合基金增加份额逐月下降,新募集混合基金的资金来源从以新资金流入为主,转向以新老基金资金转移为主。

可以预见的是,随着公募行业马太效应愈加显现,行业出清速度也将加快,绩差基金清盘恐怕将是难以避免的宿命。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有