2020-06-14 18:07:17 来源:新浪财经-自媒体综合

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:崇利论市

原标题:粤开策略|大势研判:从何规避风险,并把握确定性溢价

核心观点:

沪指经过3月以来的修复之后再度触及3000点区域附近,技术面存在较大阻力,若无增量资金的配合或较为乐观的一致性预期,沪指向上突破仍需等待时机,但向下可能性也较小,年初至今权益基金发行火爆,6月亦有外资入市预期,若有回调,反而是资金逢低结构性参与核心资产的机会。创业板指的弹性更强,制度优势下有望吸引资金入场,但节奏上仍会受到权重蓝筹的影响。

后续可关注国内政策层面的相关进展。日前,降息降准预期落空引发债市大幅调整,市场担忧A股或被传导。但考虑到全球卫生事件的反复下,经济的恢复仍需政策的加码,后续市场的流动性大概率将保持宽裕,信用周期也将持续扩张来支持实体经济复苏。央行日前称,将于6月15日左右对本月到期的MLF一次性续做,具体操作金额将根据市场需求等情况确定。届时续作的规模及利率的变化,也将对市场节奏起到关键作用。

一、创业板注册制正式落地,改革全面提速

2020年6月12日,创业板注册制正式落地。证监会发布包括《创业板首次公开发行股票注册管理办法(试行)》、《创业板上市公司证券发行上市审核规则(试行)》、《创业板股票上市规则(2020年修订)》在内的26项文件,这些文件涵盖创业板企业注册制上市、再融资、监管、发行承销、股票交易等方方面面,包括8项主要业务规则及16项配套相关业务规定,建立了较为完善的创业板注册制及再融资、二级市场交易等相关的制度框架。根据证监会发布的公告,6月15日将开启创业板上市审核工作,创业板注册制上市企业呼之欲出。

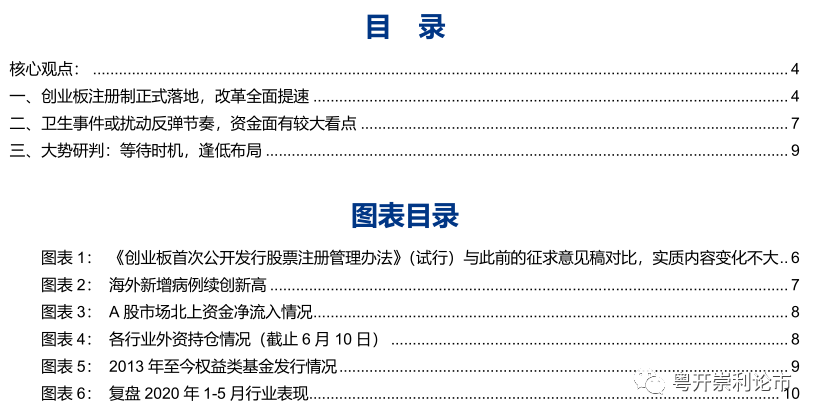

《创业板首次公开发行股票注册管理办法(试行)》与征求意见稿相比变动不大,主要变动加强了对投资人的保护。此外,相关配套措施相较此前有以下七大看点:

1、创业板注册制正式落地,受理时间进一步明确。

6月12日证监会发布创业板注册制一系列相关规定,并宣布6月15日起开始受理创业板IPO、再融资、并购重组等相关申请。

2、进一步明确创业板科技定位,传统企业原则上不支持上市。

此次创业板相关配套文件再次明确了创业板的定位,《创业板企业发行上市申报及推荐暂行规定》指出“保荐人应当顺应国家经济发展战略和产业政策导向,推荐符合高新技术产业和战略性新兴产业发展方向的创新创业企业”,并列出了原则上不支持在创业板申报上市的十二类传统企业,包括房地产、农林牧渔、采矿业、纺织业、建筑业、金融业等。进一步明确了创业板的科技属性,进一步改善我国科技企业的融资环境。

3、优化退市指标,增设“ST”。

此次创业板相关文件将企业退市市值指标调整为“连续20个交易日每日收盘市值低于3亿元”,规则进一步优化,向大市值企业倾斜。此次新规,新增“ST”制度,完善新三板退市制度。

4、放宽有关基金涨跌幅限制至20%。

创业板此后涨跌幅限制扩大为20%后,深交所在此次的《交易特别规定》中进一步扩大基金涨跌幅限制为20%,以便于提高基金产品定价效率。根据规定,对“跟踪指数成份股仅为创业板股票或其他实行20%涨跌幅限制股票的指数型ETF、LOF或分级基金B类份额;基金合同约定投资于创业板股票或其他实行20%涨跌幅限制股票的资产占非现金基金资产比例不低于80%的LOF。”实施20%的涨跌幅限制。创业板基金市场有望进一步活跃,相关基金产品规模有望扩大。

5、支持红筹企业登陆创业板,明确其上市条件。

在新发布的《深圳证券交易所创业板股票上市规则(2020年修订)》中,调整红筹企业发行后的股份总数限制为不低于 3000 万,明确红筹股上市退市相关规定。发布《深圳证券交易所创业板创新试点红筹企业财务报告信息披露指引》,明确了红筹股登陆创业板的会计信息披露规则。为红筹股落地创业板打下制度基础。未来,创业板有望成为吸引在港上市的科技企业回A股的重要场地之一。

6、定价方面,创业板IPO采用询价发行,兼顾直接定价。

在创业板IPO定价方面,主要采用询价发行的方式,同时兼顾直接定价,保留直接定价发行方式,使得创业板发行定价更加灵活,完善多元化的定价发行方式,满足不同条件企业需求,提高市场效率。

7、交易方面,制定盘后交易制度,完善交易制度,提高单笔最高申报数量。

《交易特别规定》将实施盘后定价交易制度,每个交易日的15:05至15:30为盘后定价交易时间。进一步丰富市场交易方式,另外设置涨30%、60%盘中临时停牌指标。完善交易制度。同时在上市发行时,提高限价申报数量至30万股,放宽限制,更好满足投资者需求。

二、卫生事件或扰动反弹节奏,资金面有较大看点

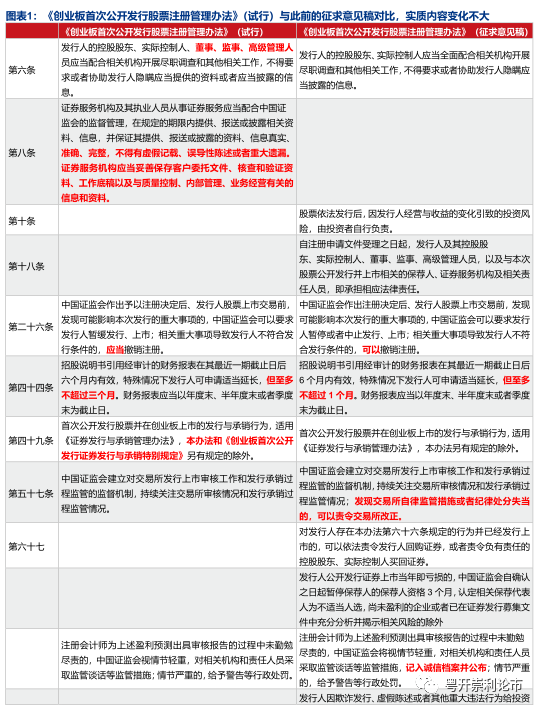

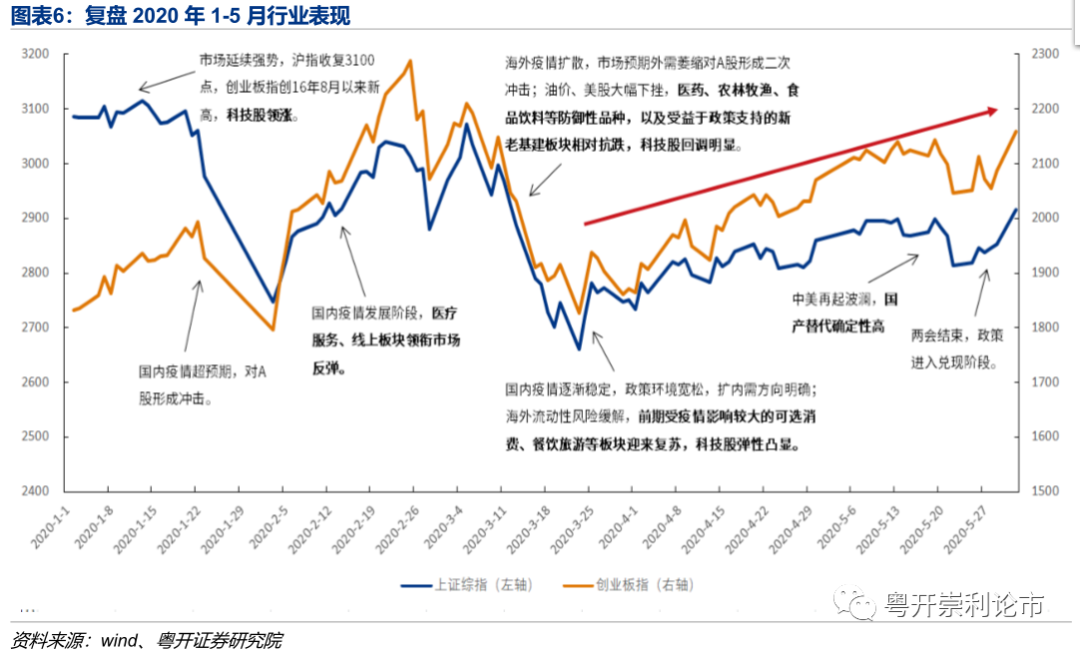

本周全球新冠肺炎疫情呈现出加速增长态势,周五全球累计增加确诊患者超过14万例,单日新增确诊量续创历史最高水平。海外市场受疫情再度爆发的担忧在周中迎来重挫,从数据上来看,美国部分州的新增病例跟随其急于复工复产的经济有抬头迹象,叠加纳指已从今年低点反弹超40%,估值重新回到较高水平,短期内全球市场的风险偏好或将回落。

回归至A股,其韧性在周五的盘面已有所体现,但向上的动力或尚需等待。其一,沪指上方面临技术面的阻力,其二,注册制的加速推进,叠加从严退市机制,长期而言,制度的优化将吸引增量资金入市,但短期内注册制背景下IPO供给的增加及7月下旬科创板首发解禁潮的来袭对市场或有扰动。其三,若外围持续走弱对A股仍有情绪面的压制。

积极的看点则主要在于,股市资金面的微观供需上仍有望给予较大支持。

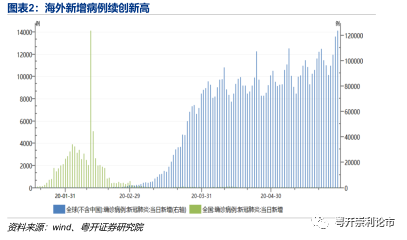

1、外资在3月大幅抛售A股316亿元后, 4月初至今重新回流A股超1122亿元,截至2020年6月12日收盘,全年净买入A股超944亿元。A股资本市场对外开放力度加大,目前我国资本市场的开放模式主要有QFII及沪港通,日前GDR再迎新进展,A股在国际上影响力有望提升,有利于优质企业全球融资,并促使我国资本市场制度进一步优化。此外,富时罗素指数将于6月下旬扩容A股,权重将由17.5%提升至25%,预计将带来增量资金约250亿元。近一个月,北上资金增仓行业以电子、医药、电气设备、化工、非银为主。随着外资的流入,权重龙头的估值有望进一步修复。

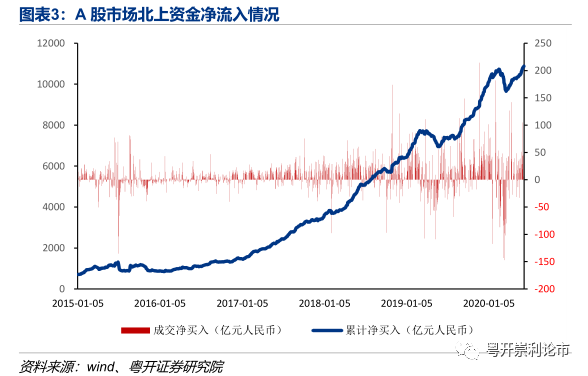

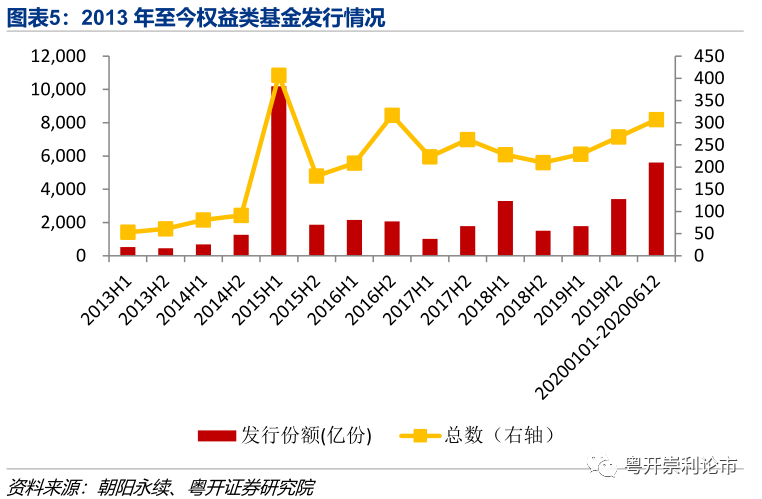

2、2020年年初至今,权益类基金发行持续火爆,从发行份额上可见2020年上半年的发行份额仅次于2015年上半年的规模。一方面是2019年权益类基金年化收益率中位数达49%,较为显著的财富效应加速吸引个人投资者;另一方面,刚兑打破、“房住不炒”叠加全球负利率环境加剧“资产荒”矛盾,大类资金资产配置进一步向权益转移。所以短期而言,我们也不用过于担忧市场再度下探的概率,外围因素若引发回调,反而是新发基金逢低结构性参与核心资产的机会。

三、大势研判:等待时机,逢低布局

沪指经过3月以来的修复之后再度触及3000点区域附近,技术面存在较大阻力,若无增量资金的配合或较为乐观的一致性预期,沪指向上突破仍需等待时机,但向下可能性也较小,沪指在2800点附近有较强支撑。创业板指的弹性更强,制度优势下有望吸引资金入场,但节奏上仍会受到权重蓝筹的影响。

后续可关注国内政策层面的相关进展。日前降息降准预期落空引发债市大幅调整,引发市场担忧A股被传导。但考虑到全球卫生事件的反复下,经济的恢复仍需政策的加码,后续市场的流动性大概率将保持宽裕,信用周期也将持续扩张来支持实体经济复苏。日前,央行称,将于6月15日左右对本月到期的MLF一次性续做,具体操作金额将根据市场需求等情况确定。届时续作的规模以及利率的变化也将对市场节奏起到关键作用。

短期内,市场风格或将再度切换,具体而言,行业配置上有如下几方面的建议:

(一)前期受益于复工复产逻辑的板块如航空、休闲服务等板块或将休整,建议规避生鲜板块,内需确定性溢价较高的消费品种或再迎催化,如食品、医药、在线文娱、云办公等。

(二)618电商节叠加扩内需政策的持续加码,促销活动及大额优惠券刺激利好电商物流、直播网红、消费电子等板块。

(三)券商将受益于注册制落地、涨跌幅限制的扩大及股权管理新规。注册制的推行有望扩大券商、金融机构一级市场投行、增发业务的业绩增量空间。涨跌幅限制扩展或加剧市场波动并放大市场成交量。日前,证券公司股权管理新规出炉,降低证券公司股东门槛,放松券商行业监管,有助于证券公司引入资本,保持活力。

(四)科技成长短期或面临较大波动,中长期我们依旧看好5G产业链、半导体及自主可控等领域。尽管科技股相对较高的估值,叠加美国对我国科技领域的压制,可能会使得科技股波动加大,但长期来看,注册制、并购重组和分拆上市等股权融资改革则有助于改善科技创新型企业的融资环境,科技股将在相当长的一段时间内保持行业景气度上行态势。在我国综合国力不断提升、产业升级不断推进背景下,科技创新将引领经济转型升级。公共卫生事件影响下,全球产业链有望重塑,我国科技企业国产化替代的进程将进一步提速。

海量资讯、精准解读,尽在新浪财经APP

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有