2020-06-01 08:07:21 来源:新浪美股

来新浪理财大学,听蒋先威讲《资产配置入门课》,带你解锁正确的资产配置投资方法。

全球财经媒体周末共同关注的头条新闻主要有:

1、联储模型预测美国二季度GDP腰斩 2万亿刺激计划“打水漂”?

2、美国公共养老金计划警告称 到2028年将耗尽资产

3、纽约金融业岗位六年内无法恢复 华尔街精英何去何从?

4、油价回升危机渐退 OPEC+会成为“暂时成功”的受害者吗?

5、关于美国经济重新开放的五张图表

6、美联储是如何单方面、事实上修改美国宪法的

联储模型预测美国二季度GDP腰斩 2万亿刺激计划“打水漂”?

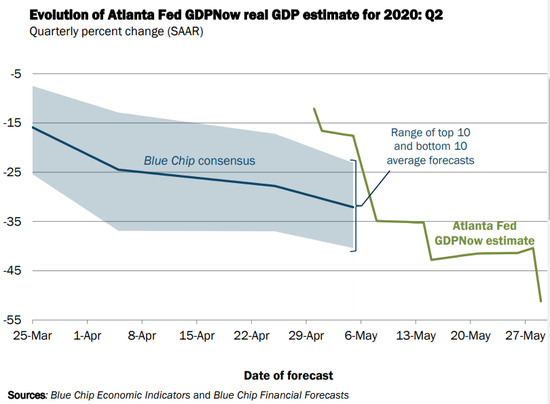

亚特兰大联储GDPNow对于美国第二季度的GDP增长率预测为下降51.2%,这是当前对于美国GDP前景的预测中较为悲观的一个。值得一提,亚特兰大联储GDPNow虽然是不经主观调整、仅考虑模型的非联储官方口径,但作为基于实时数据的实际GDP连续估计广受研究者认可。此前,纽约联储Nowcast也更新了对美国GDP的预测从-30.5%降至-35.5%。

亚特兰大联储GDPNow模型对2020年第二季度实际GDP增长率(经季节调整的年增长率)的预测是- 51.2%,低于5月28日的- 40.4%。今天上午,美国普查局(USCB)发布了先行经济指标报告,发布了个人收入和支出报告,第二季度实际个人消费支出增长的即时预报(Nowcast)从- 43.3%下降到- 56.5%,而实际净出口变化对第二季度实际GDP增长贡献率的即时预报从2.07个百分点下降到0.73个百分点。

在模型给出的详细数据中,我们可以看到政府支出对GDP预测贡献了-1.12%,见上图。

考虑到3月份美国国会已经通过了2.2万亿的刺激政策包括1200美元的广泛民众刺激,讲道理政府支出应该会对GDP起到正向作用。那么为什么现在GDPNow预测显示政府支出对GDP表现为负贡献呢?

有分析师给出的原因是“怀疑模型认为各州开支的下降抵消了政府开支。”(详情请点击标题)

美国公共养老金计划警告称 到2028年将耗尽资产

美国7个公共养老金计划财务状况疲弱,可能在2028年耗尽资产,导致数千名美国雇员和退休工人的生活水平面临严重风险。

在新型冠状病毒爆发、引发金融市场动荡之前,许多美国公共养老金计划尚未完全从2007/08年的金融危机中完全恢复。美国股市的调整加剧了整个美国公共养老金体系的长期结构性问题,特别是对最弱的基金而言。

“如果市场复苏缓慢,2020年资金比率极低的美国公共养老基金在可预见的未来可能面临资产耗尽的风险。”波士顿学院退休研究中心(Center for Retirement Research at Boston College)的让-皮埃尔•奥布里(Jean-Pierre Aubry)对美国公共养老金的困境进行了详细研究。

奥布里预计,未来5年内,美国的公共养老金计划不会出现资金短缺,但届时可能出现更严重的问题。如果股市持续疲软,肯塔基州和普罗维登斯市以及达拉斯警察局和消防局、查尔斯顿消防局和芝加哥警察局的公共养老金计划最终都可能以不到三年的退休福利金作为资产进行储蓄。芝加哥教师退休金基金(Chicago Teachers fund)的资产可能仅够支付三年的福利金。

评级机构穆迪(Moody’s)的高级信贷官托马斯•亚伦(Thomas Aaron)表示,即使投资回报目标得以实现,芝加哥养老基金的无资金准备负债在未来10多年仍将继续增长。

纽约金融业岗位六年内无法恢复 华尔街精英何去何从?

根据软件公司ThinkIQ对美国就业市场进行排名的分析,纽约市的金融业要到2026年才能从新冠疫情造成的破坏中恢复过来。

纽约市今年失去了约8%的金融行业岗位,从去年8月80多万的峰值水平猛烈减少。到目前为止,疫情已经造成至少2.1万纽约人死亡。虽然疫情并不是这些职位被削减的唯一原因,但疫情导致的封锁造成了多米诺效应,影响了从租金到抵押贷款的方方面面。

金融业涵盖了从银行和证券到房地产和保险等多个行业。大多数华尔街公司承诺在疫情大流行期间不会裁员,但彭博社上月报道称,由于病毒原因,康托-菲茨杰拉德公司(Cantor Fitzgerald)正计划裁员数百人。

总部位于加利福尼亚州的ThinkIQ公司使用10项关键经济指标对美国就业市场进行排名,其中包括就业和工资增长、人口结构和教育程度。

纽约在人口方面排名第一,但在工资增长(第47位)和就业增长(第143位)等其他指标上表现不佳。

油价回升危机渐退 OPEC+会成为“暂时成功”的受害者吗?

随着油价的回升,欧佩克的减产毫无疑问正在发挥作用。但他们将在未来一周多的时间内再次接受审查,这个庞大的组织需要确保其事实上的领导人沙特阿拉伯和俄罗斯之间的“断层”不会再次出现。

目前,全球产油国们合作的结果确实是很有成效。在执行的第一个月,在签署该协议的20个国家中,多数国家的合规程度好得惊人。这可能是他们在原油价格跌至零以下时绝望的迹象,同时也反映了在当前全球经济濒临崩溃时,需求减少对原油产业的影响。

事情肯定在朝着正确的方向发展,但问题是原油生产国们接下来将作何反应。

原油生产商在准备6月9日和10日的另一系列网络会谈时,应该首先考虑评估产出协议的有效性,再确定他们的下一步行动。他们将有很多值得庆祝的事情,尤其是油价的回升。不过,他们需要保持谨慎。

开始提高产量的诱惑实在是太诱人了,但油价的回升不应被视为“打开阀门”的许可——尤其是在一些成员的额外的努力帮助下。

尽管如此,欧佩克+集团中的一些国家(最引人注目的是俄罗斯)仍渴望遵守他们在4月份达成的协议,并在7月初开始重新开闸。欧佩克+面临的一个挑战是,俄罗斯完全有权利这样做。此前经过艰苦谈判达成的协议,内置了“日落条款(sunset clauses)”,允许参与者在7月开始放松约束。如果他们这样做了,可能会导致每天200万到近400万桶的石油供应迅速恢复。

关于美国经济重新开放的五张图表

随着各州逐渐重新开放,美国经济在经历了历史上最严重的经济衰退之后,正显示出复苏的迹象。尽管美国各地仍有许多限制措施,但随着生产活动慢慢恢复正常,美国人外出就餐、增加旅游和购买新房,他们对正常生活的感觉越来越强烈。

这些图表跟踪了5个关键指标,这些指标表明,随着消费者恢复熟悉的日常生活,并从封锁措施和企业关闭中向前迈进,经济正在日益复苏。(详情请点击标题)

美联储是如何单方面、事实上修改美国宪法的

诞生于1787年的美国宪法奠定了美国政治制度的基本框架,制宪者们为了纠正那些在当时超出他们能力范围的错误设计出宪法修正案这一修宪方式,自宪法签署完成后,已有二十七项修正案经批准。但宪法并没有授权美联储引导利率下降或无限制购买资产。

美联储的政策影响破坏了国会的主要职能,即在平衡支出与税收之间寻求妥协。美联储的政策已经放弃了以市场为基础的定律(以市场为基础的利息支付),鼓励国会筹集看似无限的联邦债务,从而打破了国会作为妥协机构的角色。事实上,宪法修正案鼓励了像现代货币理论(MMT)这样的无限支出的想法。尽管立宪者们有缺陷,但这种事实上由非选举产生的、私人性质的、联邦政府分支的美联储从来没有明确的意图,因为它的存在本身是违反美国宪法的。

利率下降对债务的影响

40年来,美联储(通过直接干预国债供应)降低了承担赤字支出的成本,将短期利率降至零。毫不奇怪,国会已经看到了这些几乎是“免费的钱”,并且在没有失控的利息支付的情况下肆意挥霍。随着美联储的每一次降息,国会都拿走了“免费的钱”,并且花得越来越多……不管经济回报如何(以GDP衡量),债务(特别是非生产性债务)的增长速度已经超过了经济(用于偿还债务的税基)的增长速度。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有