2020-05-29 16:07:05 来源:《财经》杂志

原标题:网易、京东通过港交所上市聆讯,多家企业谋求回归为哪般?

一边呈开放之姿,另一边则加码监管。上市地“西方不亮东方亮”,更多科技企业开始将目光投向香港。

文 |《财经》新媒体 刘洋

编辑 |蒋诗舟

5月29日午间,据港交所文件,网易已通过港交所上市聆讯,与此同时,彭博社消息称,京东也已向香港交易所提交上市申请,且通过上市聆讯。随后,网易创始人、CEO丁磊发布致全体股东书,表示网易正准备在港二次上市。京东方面则对《财经》新媒体表示暂不方便接受采访。

此前有媒体报道,网易计划6月11日在香港二次上市,筹资目标最多为20亿美元,而一周之后的6月18日京东也将上市,通过出售5%的股权,筹资目标最多为30亿美元。

中概股回流早已有之,目前伴随国际市场的变化,回流似呈加速之势。早前,港交所大力改革,大幅降低了新经济公司的上市标准,并允许同股不同权企业上市,在这一政策下,当年与港交所失之交臂的阿里巴巴于2019年末高调上市。而如今,伴随着美国资本市场的不确定因素,多个中国互联网公司开始考虑回流上市,5月21日,百度创始人李彦宏公开对媒体表示,正在研讨香港等地二次上市。同时,携程也被传将赴港上市。

对此,东方证券首席经济学家邵宇对《财经》新媒体记者表示,多个中概股选择赴港上市的主要原因在于美国收紧了对中概股的管理规则,选择香港作为第二上市地,对企业而言是一个PLAN B。“上市公司如果在美国市场出现问题,至少还有一个可持续融资的平台。”

一方面是政策因素的诱导,另一方面则是企业自身的考量。老虎证券投研团队对《财经》新媒体记者分析,中概股回归港股与美国监管严格程度并不直接相关,公司是独立的个体,优秀的公司少有来自监管的后顾之忧,回港二次上市更重要的是分散二级市场的风险,增大在不同市场上的影响力,同时也能给公司发展带来新的资金。

中概股扎堆香港上市?

京东“预谋”已久,网易“相信热爱的力量”

早前券商中国报道,京东最快将于5月31日在港交所挂出招股书,并于6月4日左右开始招股。此次京东承销团里除了瑞银和美林等牵头行外,包括中银国际、交银国际以及招银国际等中资行也加入。

据了解,京东赴港二次上市计划已经“预谋”已久。此前有报道称,京东原计划定于今年一季度二次上市,但由于疫情的原因,不得不推迟。同时,2020年以来,刘强东已经卸任旗下近50家公司高管职位,另有几位高管也在此期间作出了调整,这一系列操作也被解读为“二次上市的准备动作”。

另据2月11日京东提交给美国证监会(SEC)的一份文件显示,京东集团(Nasdaq:JD)创始人、董事局主席兼首席执行官刘强东直接及代持京东16.2%的股权,代表78.7%的投票权。选择香港上市,亦可以满足这种同股不同权的需求。

而从京东的财报上看,根据5月15日京东发布的2020年第一季度财报显示,公司的营业收入为1462亿元,同比增长20.75%,高于市场预期的1366.66亿元。在非美国通用会计准则下,公司的净利润则为30亿元。

互联网分析师秋源俊二曾分析,京东目前处于市场看好阶段,至少一年之内不会改变。虽然京东已经开始盈利,但是对于它要发展的业务来说是远远不够的,京喜、物流等业务下沉市场,需要大量资金的投入。拓展第二上市地,也为其融资提供了新的渠道。

据媒体消息,同日寻求港交所上市聆讯的网易计划6月11日完成在港的二次上市,另有消息称,6月1日(周一)网易就将在香港进行招股。据了解,网易此次在港二次上市的募资规模预计为10至20亿美元,瑞士信贷、摩根大通和中金公司作为联席主承销商安排上市事宜。

网易5月20日发布的2020年第一季度财报显示,Q1净收入为170.6亿元人民币,同比增加18.3%;毛利润为93.8亿元,同比增加21.2%;归属于公司股东的持续经营净利润为35.5亿元,同比增长近30%。

网易是中国早期门户网站的开拓者之一,尽管如今已经再难跻身互联网公司前排,但近年来,网易在游戏、电商、教育、音乐等方面的成绩依然可称优秀。根据财报及电话会议,网易Q1网络游戏业务的净收入135.2亿元,同比增长14.1%,游戏业务第一季度在总营收的占比突破80%;网易有道Q1净收入为5.41亿元,同比增长139.8%;网易云音乐的收入同比增长128%。

各项指标高于预期,不怕香港资本市场不买账,这给了网易二次上市的底气。在致全体股东信中,丁磊表示,全球化是网易在自身实力提升基础上会做出的必然选择,接下来,网易会立足中国,同时通过内部孵化、投资、合作开发和战略联盟等方式,继续推进海外市场的创新与突破。

网易CEO丁磊致全体股东信 来源:网易供图

事实上,网易在2002年就曾谋求香港上市。当时,网易加码网游后公司业绩得以快速增长,但网易在美国纳斯达克市场的股价却连创新低。当时的网易公司首席财务执行官李廷斌曾表示,网易股票在纳斯达克市场每天的成交量只有几万股,低迷的交易量已经不利于公司的发展,公司正考虑在香港创业板等地再次上市,并且表示在将来条件允许的情况下可以考虑在大陆证券市场上市。然而,因种种原因,这一计划未能成为现实。

中概股回流早已有之,早前便有多个中概股企业选择香港作为第二上市地,或通过多种方式回归A股市场。

成立于2000年的中芯国际在2004年实现美国和香港两地上市,但由于成交低迷和成本太高,2019年5月该公司宣布将美国存托凭证从纽交所退市,降级到OTC市场。而就在不久前,中芯国际(00981.HK)发布公告称,拟于科创板发行不超过16.86亿股股份。中芯国际在公告中还表示,人民币股份发行将使其能通过股本融资进入中国资本市场,并于维持其国际发展战略的同时改善其资本结构。符合整体利益。

图片来源:中芯国际公告

另外,随着去年港交所对新经济公司上市制度改革的完成,当年与其失之交臂的阿里巴巴再次选择香港作为第二上市地,并于2019年11月成功上市。阿里巴巴在港上市共募资1,012亿港元,占当年香港IPO市场募资总额的32.4%,是港交所有史以来第三大IPO,同时还是新上市制度下第三家同股不同权上市公司。对于阿里巴巴而言,在香港上市能够更为接近东南亚市场,便于东方投资者投资交易。有媒体分析,“阿里巴巴在港上市的一大好处是拉近和本地及区域投资者的距离,丰富和扩大股东基础,并且,香港与纽约存在时差,两地上市能满足投资者全天候交易的需求,进一步提高流动性。”

老虎证券投研团队分析,中概股回归港股或退市,与美国监管并不直接相关,公司是独立的个体,优秀的公司少有来自监管的后顾之忧,回港二次上市更重要的是分散二级市场的风险,增大在不同市场上的影响力,同时也能给公司发展带来新的资金。“公司选择上市地点都有自己的战略考虑,并不会盲从,也不会随意改变。”老虎证券投研团队如此认为。

币币基金经理邓崛对《财经》新媒体表示,在国际资本看好中国的情况下,中概股通过港股上市,一方面能够更便利地获得国际资本的青睐,另一方面也可借助深港通和沪港通,给内地投资者投资企业的机会。可谓“一石二鸟”。

“西方不亮东方亮”?

中概股回归多是企业对自身发展的考量

一边呈开放之姿,另一边则加码监管。上市地“西方不亮东方亮”,更多科技企业开始将目光投向香港。

据中金公司发布的《中概股回归港股六问》,以美国为主上市地的中概股共计234支,总市值约1.2万亿美元(截止2020年2月13日)。其中大部分来自互联网及科技(含金融科技)、消费、医药等新经济领域,市值及流动性分布两极分化,超过100亿美元的30家,日均交易量超过5000万美元的22家。同时中金统计,共有19家中概股公司符合香港上市条件,他们的总市值约3400亿美元。

而另一方港交所则在2018年4月发布了上市新规,“新规”生效后,香港交易所新增允许三类公司上市: 一类,尚未盈利的生物科技公司;二类,不同投票权架构(WVR)公司,且符合特定要求;第三类,以大中华为业务重心的公司在港实现第二上市:可保留现行VIE结构及不同投票权架构,但需符合以下要求:一、市值大于400亿港币或市值大于100亿港币,且最近1个财年盈利不少于10亿港币;二、 2017年12月15日前在合资格交易所上市。

这一新规生效后,港交所成为众多新经济公司的上市备选地,这一措施也让港交所成为当年全球主要交易所中IPO募资额排名的榜首。据统计,2019年,香港交易所新上市公司共有 183 家,募资 3,127.41 亿港元,递交上市申请的企业高达 350 家。其中,阿里巴巴和百威亚太分别是2019年全球第二、第四大IPO项目。

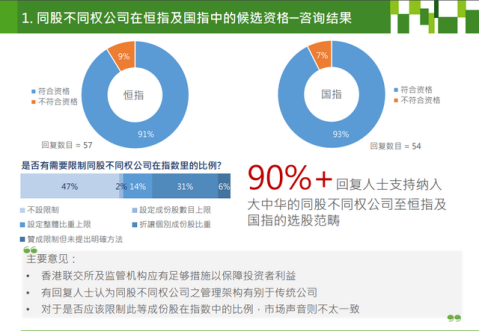

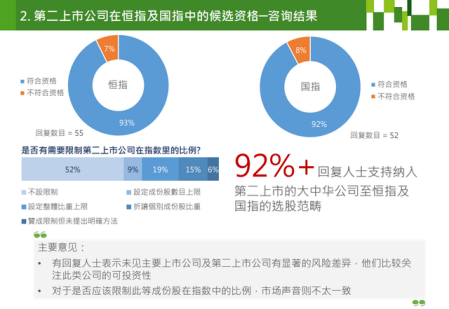

5月11日,恒生指数发布咨询总结,推出巨大改革,纳入同股不同权公司及第二上市公司至恒生指数及恒生中国企业指数选股范畴。此后,来自内地、港澳台的同股不同权公司及在港二次上市公司,均将被纳入至恒生指数及恒生中国企业指数的选股范畴。此类公司在指数里的比重上限设定为5%。这一措施将吸引更多资金流入,提升港股公司估值。

图片来源:网络

邵宇认为,企业选择赴香港上市意味着更多的机会,同时公司所募集的资金是外币,这也能满足企业的特殊配置需求。

另一边的美股市场,近日则释放了更多不确定性信号。一方面,瑞幸咖啡造假事件再一次将中概股的信任危机推向高潮;另一方面,美股监管层也通过多项措施加码监管力度。

5月20日,美国参议院通过《外国公司承担责任法案》,该法案规定,任何一家外国公司连续三年未能遵守PCAOB的审计要求,将禁止该公司的证券在美国证券交易所上市交易,此外还要求上市公司披露它们是否为外国政府所有或控制。这既可能增加中国公司在美上市的难度,又可能增加上市公司的上市成本和审计风险。

不确定性因素叠加下,多个公司开始考虑回流。5月21日,百度创始人李彦宏便公开对媒体表示,正在研讨香港等地二次上市。美股上市公司携程也被传将赴港上市。

中概股的撤离对美国股市未必是件好事,邓崛分析,优秀的公司撤离美国,热衷于这些公司的国际资本也会跟随转移,对美国股市来说是釜底抽薪。相反,如果他们退而选择香港或在港二次上市,对香港来说,将进一步强化了香港作为国际金融市场的地位。同时他表示:“过去中概股都喜欢在美股上市,如今再照方抓药可不行了。”

老虎证券投研团队则表示,公司选择上市地点都是有自己的战略考虑,每个市场也都有自己的优缺点。香港市场与大陆无时差,交易更方便;明星企业容易成为稀缺标的,产生溢价;香港市场有更多内地投资者,对本土企业了解程度更深;同时,香港市场监管压力更小,支持“同股不同权”公司上市,更有被纳入港股通或其他指数的可能。反观美股,机构投资者多、对标公司多;监管严格下能够过滤劣质企业;在美上市亦能提升企业的国际知名度。

除另选第二上市地外,许多中概股们通过多种方式彻底离开了美股市场。4月,聚美优品,正式从纽交所退市,结束了其接近6年的美股上市生涯。而在5年前的中概股回流潮中,巨人网络、盛大游戏、完美世界、奇虎360等在美国上市的公司纷纷完成私有化退市。他们退市多是因为价值被低估、上市维护成本高昂、易被做空机构做空、公司战略调整等多重原因。多数企业回归A股市场后,估值得以提升,股价也表现强劲。

而为了探索红筹企业境内上市,国内资本市场也在尝试做出改变。3月8日,首次当选全国人大代表的深交所总经理王建军在两会上对媒体表示,深交所已经基本完成了规则准备,以迎接“独角兽”企业。4月30日,证监会公布《关于创新试点红筹企业在境内上市相关安排的公告》,调整了已境外上市红筹企业在境内股票市场上市的市值要求,以助力符合要求的海外中概股回归A股市场。中概股回A之路正在拓宽,这也为中概股们提供了更多选择。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP 免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有