2020-05-09 16:07:09 来源:新浪财经综合

热点栏目

热点栏目来源:新华财经

土耳其经济结构性问题尚难以改善,且目前欧元区经济持续疲弱,土耳其里拉势必将面临贬值风险,甚至危机预警更值得警惕。

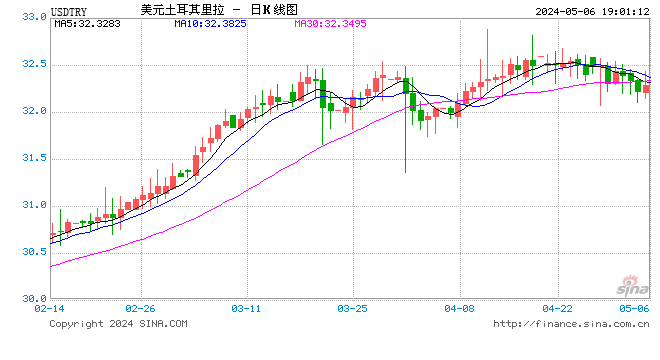

新华财经北京5月9日电 土耳其里拉6日一度贬值1.78%,里拉兑美元创出7.2685的历史低水平,由此带动土耳其股市下挫2.5%,货币与资产价格急跌明显受制外部——美元因素。尤其2020年以来,土耳其里拉已经累计贬值19.5%,国际游资对冲套利行为频繁不断且有针对性,土耳其作为新兴市场国家汇率乃资产价格极端走势较为显著。由于土耳其处于区域敏感与复杂地理位置,横跨欧亚大陆备受关注的地缘政治焦点,加之自身特性明显而有缺陷的经济结构矛盾,原本已经脆弱恶化的经济叠加市场投机炒作策略,土耳其货币贬值时机与条件竟成为挫伤土耳其经济隐含的杀手,土耳其货币和股指失控风险值得警惕。

首先,5月以来土耳其里拉快速贬值,这主要使银行业监管机构限制外资投机卖空行为的结果,但适得其反。外汇交易管制使得外部资金快速撤离土耳其资产,并造成货币与股市的快速下挫。尽管新兴经济体由于自身经济基础的薄弱,货币机制配套不健全更易受到游资关注和炒作,但土耳其里拉贬值趋势自2014年以来清晰可见,特别自2018年之后频繁遭洗。外部游资特别关切土耳其市场的根本原因是土耳其经济增长极其依赖外资,经济基础不足与对外开放本末倒置,且伴随较为严重的结构性问题,这就导致土耳其被动接应外资和外部游资摆布。

其次,土耳其外债规模过大且持续增加,2019年已经达到4369.20亿美元,占GDP的57.98%,该数值自2011年以来连续上升。然而,土耳其外汇储备仅有1430.27亿美元,且贸易长期处于逆差状态,外汇来源不足与高企外债形成鲜明反比至债务危机风险不仅严重,而且随时存在引爆危机的风险可能。因此土耳其经济、政策稍有风吹草动就会催化外资大规模抛售。伴随2018美联储加息成为土耳其资本外流的重要导火索,这是土耳其里拉集中爆发贬值的诱因与背景。由此,土耳其央行不得不通过极端加息的方式跟随美联储,里拉利率一度高达24%,这反而导致利率差扩大刺激并直接放大外资套利空间,对冲套利氛围反之愈加浓重。另一方面,里拉高利率叠加货币贬值使得土耳其通胀攀升至最高24.34%,高通胀、高债务、低汇率的不良局面对投机行为推波助澜,使经济恶性循环。

最后,土耳其经济增长依赖欧盟国家为主要特色,欧盟占据土耳其贸易出口最大比重,这也是土耳其债务的主要来源。然而,欧元区自欧债危机以来,经济处于低通胀的恢复性增长阶段,且各国加债务也比较严重;叠加2018年贸易问题与工业制造业低迷,目前欧元区和欧盟经济增长动力严重匮乏。另一方面,美欧贸易关系更加复杂,德、法、意对土耳其商品进口显著下滑,欧盟经济整体疲弱造成土耳其经济增长不足的连锁反应。另外,美国与土耳其的地缘关系对立长期化,地缘政治因素以及美国对土耳其的制裁也是土耳其里拉崩溃重要因素之外的推手。

土耳其里拉暴跌是由内外因素两面夹击所导致,其中不乏国际对冲基金的布局与设计针对性。2018年以来,对冲基金轮番炒作新兴市场国家货币乃至资产价格较为明朗。如2018年土耳其里拉贬值最大幅度高达86%,最终贬值39%;阿根廷比索贬值高达102%。2019年土耳其里拉贬值12.81%,阿根廷比索贬值59.12%。阿根廷与土耳其均具有对外开放程度过度且自身经济增长动力不足、财政赤字严重、外汇储备不足等特点。这也说明新兴市场国家经济基础薄弱,自身体量与市场容量较小,一旦过度开放市场将由外资所主导,其汇率、资产价格更容易出现暴涨暴跌现象。疫情时期阻断工业生产、人际交往等经济发展要素已经十分严重,全球金融市场动荡,经济增长预期下调已然成趋势。尽管土耳其央行连续降息至8.75%,以此试图收窄美联储利率利差,但实际效果和影响甚微。土耳其经济矛盾暴露与外部特殊环境已经叠加金融风险因素集聚,货币导致资金资产爆发危机将拭目以待,风险上升构成资本外流与货币暴跌接连不断。因此,基于目前欧元区经济持续疲弱的现状,土耳其经济结构性问题尚难以改善,土耳其里拉势必将面临贬值风险,甚至危机预警更值得警惕。(作者为中国外汇投资研究院金融分析师姜伟男)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有