2020-04-29 10:07:12 来源:期货日报

五一小长假临近,国内外消息面存在较大不确定,节前可考虑买入跨式股指期权组合策略。

受周一晚间创业板推行注册制消息影响,周二股指大幅波动,开盘后不久市场集体快速跳水,但很快回升翻红。我们认为,从前期科创板实行注册制的经验来看,注册制对股市流动性的冲击并不明显,反而有助于市场优胜劣汰。

工业企业利润同比增速降幅收窄

国家统计局4月27日发布的工业企业财务数据显示,中国一季度规模以上工业企业利润同比下降36.7%,1—2月下降38.3%。3月,全国规模以上工业企业利润总额同比下降34.9%,降幅比1—2月份收窄3.4个百分点。3月工业企业效益呈现如下特点:一是高技术制造业和战略性新兴产业利润改善明显。3月,制造业利润同比下降34.6%,降幅比1—2月收窄8.1个百分点。高技术制造业利润实现增长,同比增长0.5%,1—2月下降37.1%。二是生活必需品行业利润大幅改善。3月,农副食品加工行业利润同比增长28.7%,增速比1—2月加快26.5个百分点;食品制造业利润下降16.4%,降幅收窄17.1个百分点。在此带动下,3月消费品制造业利润下降8.7%,降幅收窄7.8个百分点。

整体来看,3月工业企业利润同比增速降幅收窄,主要原因在于,随着复工复产的逐步推进,工业生产降幅收窄、利润率增加等引起的。在稳增长的政策影响下,私营企业、小型企业利润改善明显,产成品存货周转天数有了明显的缩短。展望后市,虽然当前国内疫情有所缓和,企业复工复产赶工逐步推进,有助于缓解经济的下行压力,不过需要注意的是海外疫情拐点尚未到来,这对市场需求存在影响,行业利润分化或继续。受原油价格低位对PPI的影响,周期类行业短期难有较大回升,而消费等行业伴随着复工复产有望逐步改善。

注册制改革增添投资机会

上周五2674亿元TMLF到期,央行缩量续做561亿元中期借贷便利(TMLF),TMLF利率下调20个BP,与1年期MLF操作利率持平。TMLF缩量主要是因为央行在4月15日已实施了降准,长期流动性充裕,缩量续作并不意味着货币政策收紧。自4月17日,中央政治局会议提出“稳健的货币政策要更加灵活适度,运用降准、降息、再贷款等手段,保持流动性合理充裕,引导贷款市场利率下行”后,4月20日,5年期LPR下调了10BP,为创设以来的最大幅调降,我们预计未来央行有望继续OMO—MLF—LPR的路径,引导市场利率下行,中期来看无风险收益率仍有下行空间。无风险收益率继续下行,有利于提升股指的估值水平。从2019年以来的行情来看,当国债收益率大幅下行后股指有望阶段性走强,如2019年1月—3月、2019年8月、2019年12月、2020年2月。上周十年期国债收益率继续快速下行,国债期货再创新高。中期来看,股指估值水平有望继续提升。

4月27日,中央全面深化改革委员会第十三次会议审议通过了《创业板改革并试点注册制总体实施方案》,这意味着创业板试点注册制改革启动。创业板注册制改革有助于提升创业板市场活力,考虑到之前再融资政策,预计未来中小市值的板块将更加活跃。另外,实施创业板注册制后,股票的供给可能会增加,但我们预计,在当前市场流动性整体宽松的环境下,创业板注册制对股票市场的冲击影响较小,以之前的科创板为例,反而增添了市场的投资机会,提升市场风险偏好。

关注期权做多波动率策略

短期来看,临近五一小长假,国内外市场皆面临较大不确定因素。首先,两会即将来临,政策预期逐步升温。全国人大常委会于4月26日至29日召开,会议提请审议全国人大会议召开时间的议案,预计两会召开时间将于近期揭晓。两会时间明确后到两会召开前将是政策预期升温期。其次,本周为年报和一季报的集中披露期,预计一季报盈利将有大幅回落,甚至存在部分主板公司爆雷的可能性,业绩披露期间风险情绪偏谨慎。最后,上周受原油价格波动影响美股波动率有所回升,VIX重回40上方。布油2006合约将于4月30日到期,预计届时原油价格又将有大幅波动,继而波及全球权益市场。

虽然五一假期前后市场存在较大不确定性,股指期货投资者不建议持仓过节。但是考虑五一假期过后,股指波动有望加大,因此投资者可以适当关注做多期权波动率的策略。

本周最后两个交易日,投资者在操作上可以关注以下两个股指期权策略:

一是买入5月合约执行价3850股指期权宽跨式组合,即同时买入IO2005-C-3850和IO2005-P-3700。若假期结束后,5月6日沪深300指数持续在3800点附近,策略则止损;若5月6日沪深300达到4000点,则预计权利金总收入达到80—160点;若沪深300跌到3600点,权利金总收入达到50—130点。

二是关注买入5月合约期权组合策略,即买入IO2005-C-3800、买入IO2005-P-3800同时卖出IO2005-C-4000。若直到5月8日,沪深300指数持续在3800点附近,策略则止损;若直到5月8日,沪深300指数达到4000点,可继续持有到期,策略最大收益估计60—80点;若直到5月8日,沪深300跌到3600点,则预计权利金总收入可达到65—85点。

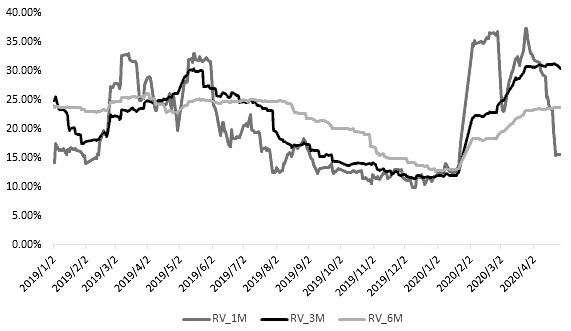

图为沪深300指数1个月、3个月和6个月历史波动率

图为沪深300指数1个月、3个月和6个月历史波动率总之,3月以来市场整体处于振荡磨底阶段,国内基本面伴随着复工复产稳步推进,有望逐步回归到正常水平;海外疫情虽拐点难现,外需低迷,但内需日渐改善;政策方面,中央政治局会议加大了市场“降息”预期,流动性继续保持宽松;创业板注册制改革,有利于提升市场风险偏好,在此背景下中期股指不悲观。短期来看,五一小长假临近,国内外消息面存在较大不确定,考虑到当前沪深300股指期权隐含波动率处于历史较低水平,因此节前买入跨式期权或是一个不错的选择。 (作者单位:广发期货)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有