2020-04-21 12:07:12 来源:新浪财经综合

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题趋势性机会需要啥信号?

来源 海通证券

投资要点:

核心结论:①417 中央政治局会议提出以更大的宏观政策力度对冲疫情影响,市场反弹继续,仍是底部区域的区间震荡。②未来趋势性机会的信号:基本面数据重新回升、市场情绪指标降至历史低点。③外需不足时内需补,目前聚焦稳健的新基建和消费,未来趋势重启时科技和券商更优。

趋势性机会信号 1:基本面数据回升。①借鉴历史,牛市 3 浪上升需要基本面回升。通常我们把市场 15%以下尤其是 10%以下的上涨定义为小反弹,把15%以上的上涨定义为趋势性机会。我们一直提出 19 年 1 月 4 日上证综指2440 点开启新一轮牛市,上证综指 2440-3288 点是牛市 1 浪上涨,3288 点以来是牛市 2 浪回调,在疫情冲击下 2 浪被拉长,这种市场大背景下,往后看趋势性机会指开启牛市 3 浪上涨,即不断上涨创新高。参考历史牛市经验,牛市 3 浪上涨均需要基本面数据回升支持。②在前期报告中,我们提到如果没有疫情,19 年 3 季度末 4 季度初进入补库存周期,宏微观基本面数据见底回升,19 年 12 月初牛市 3 浪逐渐展开。但是,疫情冲击使得基本面形态由19Q3 的圆弧底变成了 19Q3-20Q1 的 W 型底,上证综指也再次探底至 3 月19 日的 2646 点,牛市 3 浪因此延后。未来市场步入牛市 3 浪的趋势性上涨需要等待,一等国内基本面数据重新回升,二等海外疫情拐点确认。

趋势性机会信号 2:情绪冷却到低点。①以周期轮回理解情绪指标:物极必反。霍华德在书中给出了评估市场所处周期位臵的两个看点:一是市场的估值水平,二是大多数投资人的行为。估值角度,目前 A 股 PE、PB 分别为16.7 倍、1.61 倍,对应 05 年以来估值从低到高的分位数的 31%、10%,处于历史偏低位臵,而在 2020/3/19 上证综指 2646 点时,A 股 PE、PB 为 16.1倍、1.56 倍,对应分位数为 28%、5%。至于投资人的行为即情绪指标,最重要的跟踪指标是成交量数据,近期市场成交量持续萎缩成为投资者关注的焦点。②这次情绪指标在冷却中。从成交量看,2019 年来的这轮牛市,牛市1浪高点前后的成交量均值为 1098亿股左右,今年 2/25-3/2日均成交量 1026亿股为阶段性高点,与 1 浪高点接近,最近 5 日均成交量均值为 554 亿股, 仅为前期高点的 54%。历史上,牛市 2 浪低点 A 股成交量萎缩至 1 浪高点的 4 成左右,当前成交量萎缩程度还不够。

应对策略:行稳致远。①短期反弹继续,牛市 3 浪上涨还需等待。3 月下旬以来我们一直坚持市场进入阶段性反弹,逻辑就是 3 月份市场急跌幅度较大尤其是白马股,叠加国内外政策加码,4 月 17 日中共中央政治局会议显示国内政策将继续加码,市场反弹继续。未来 A 股仍可能再次回落,诱导因素可 能来自国内基本面数据仍较差、美欧股市可能再次下跌。道指 3 月低点以来的反弹已经回补了前期跌幅的53%,仍需小心美欧基本面数据对市场的影响。 中期而言,我们认为市场 3 月份低点这次调整的底部区域,即这轮牛市 2 浪调整的底部区域。②步步为营,先聚焦内需。目前海外疫情形势严峻,对我国外需的影响是必然的。4 月 17 日中共中央政治局会议召开显示国内政策将继续加码内需方向,重点是新基建和消费。3 浪期间行业表现分化源自利润增速分化,符合时代背景特征的主导产业盈利更好。新时代产业方向是信息化服务化,科技+券商将是这次牛市的主导产业。

风险提示:向上超预期:疫情快速有效控制,国内改革大力推进;向下超预期:疫情传播不确定性增加。

自3月19日上证综指2646点以来,市场整体上涨力度温和,成交量低迷,行情走势非常犹豫。我们自3月下旬《曙光微现》以来一直强调这次行情是阶段性的反弹,目前反弹行情走在路上,未来反弹后仍可能回撤,整体上是底部区域的区间震荡,趋势性的上涨机会还需要等待,本文主要讨论未来趋势性机会需要啥信号。

正文

1.趋势性机会信号1:基本面数据回升

借鉴历史,牛市3浪上升需要基本面回升。

通常我们把市场15%以下尤其是10%以下的上涨定义为小反弹,把15%以上的上涨定义为趋势性机会。我们一直提出19年1月4日上证综指2440点开启新一轮牛市,上证综指2440-3288点是牛市1浪上涨,3288点以来是牛市2浪回调,在疫情冲击下2浪被拉长,这种市场大背景下,往后看趋势性机会指开启牛市3浪上涨,即不断上涨创新高。参考历史牛市经验,牛市3浪上涨均需要基本面数据回升支持。①05-07年牛市中牛市3浪上涨从06/01开始。在这之前上证综指先在05/10/28日触及低点1067点,随后到05年底指数一直在1100点上下反复盘整,背后原因是基本面和政策面均在06/01前后得到确认,工业增加值累计同比从06/01的12.6%上升至2月的16.2%,随后升至07/03的18.3%,06年初政策加码,贷款数据显示政策效果进一步显现,贷款余额同比从05/12的13.0%升至06年1、2月的13.8%、14.1%,随后升至07/03的16.3%。②08-10年牛市中牛市3浪从09/01开始。前期上证综指先从08/12/9的2100点回落至08/12/31低点1814点,随后到1月底,指数一直在1800-2000点盘整,之后经济金融数据逐步公布,工业增加值累计同比从09/01的-2.9%触底回升至2月的3.8%,显示基本面开始好转,贷款余额同比从08/06的低点14.1%先升至08/12的18.8%,再进一步升至09/01的21.3%,显示四万亿政策效果显现,因此市场开始放量上涨。③12-15年牛市中,以创业板指刻画的牛市3浪上涨从13/4开始,当时创业板归母净利累计同比在12年末达到最低点-8.6%,13Q1降幅收窄至-1.3%,13Q2增速转正至1.4%,之后一路回升。以上证综指刻画的牛市3浪上涨从14/3开始,上证综指14/3-14/6期间一直在2000点上下盘整,最终上涨源自改革预期+流动性宽松,先是14年7月改革预期大幅提升,上证综指突破2200点,随后11月央行下调金融机构一年期贷款基准利率0.4个百分点至5.6%;下调一年期存款基准利率0.25个百分点至2.75%,货币政策转向宽松刺激上证综指放量向上突破。

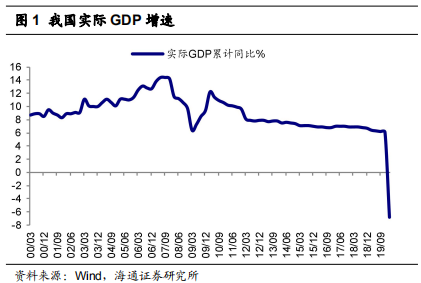

现在需要时间确认疫情破坏力和基本面拐点。

在前期报告中,我们提到如果没有疫情,19年3季度末4季度初进入补库存周期,宏微观基本面数据见底回升,19年12月初牛市3浪逐渐展开。但是,疫情冲击使得基本面形态由19Q3的圆弧底变成了19Q3-20Q1的W型底,上证综指也再次探底至3月19日的2646点,牛市3浪上涨因此延后。未来市场步入牛市3浪的趋势性上涨需要等待,一等国内基本面数据重新回升,二等海外疫情拐点确认。根据统计局数据,今年一季度GDP同比为-6.8%,增速创历史新低。对于全年基本面,市场预期比较悲观,普遍预计2020年GDP增速为3-4%,国际机构预期更低,IMF甚至预计为1.2%。目前看,短期经济数据仍较差,虽然目前全国复工复产进度较快,但是全国产能利用率不高,20Q1仅为67.3%,远低于13年以来75.5%的均值水平。根据Wind一致预期,4月我国固定资产投资额累计同比为-9.5%,社会消费品零售总额当月同比为-8.0%,工业增加值当月同比为-3.0%,各项指标4月仍可能负增长。对于未来基本面数据何时开始转为正增长,关键看疫情进展和国内政策效果。如果海外疫情持续时间较长,外需对经济增长的拖累将凸显,尤其是全球产业链如被疫情中断,国内的生产也会受到影响。只有海外疫情得到控制,出现拐点,国内政策效果才能体现。截止4月18日,全球(除中国)累计确诊人数共计225万例,美国当前新增确诊人数/前期新增确诊人数高点为28406例/35938例,英国为5545例/8720例,法国为3824例/16531例,德国为2529例/7839例,欧美主要国家新增确诊人数已从前期高位震荡回落,可能已出现拐点迹象,未来还需要进一步跟踪确认。二季度后半段是个重要观察和确认窗口,如果美欧疫情确认得到控制,国内GDP增速存在上修的可能。按照今年一度GDP同比为-6.8%,我们估算全年要实现4%的增长,后三个季度GDP同比增速需要达到7%,417中央政治局会议提出以更大的宏观政策力度对冲疫情影响,在疫情得到控制的情况下,业绩仍有可能上修,如此的话,A股净利润同比增速有望从现在普遍预期的零增长上修至5%以上。

2.趋势性机会信号2:情绪冷却到低点

以周期轮回理解情绪指标:物极必反。

霍华德在《周期》中写道“我们强烈地排斥等到确认底部再开始买入的想法:第一,我们根本没办法知道市场已经到了底部。第二,通常只有在市场下滑的时候,我们想要买的东西才能买得最多。”霍华德在书中给出了评估市场所处周期位置的两个看点:一是市场的估值水平,二是大多数投资人的行为。估值角度,目前A股PE(TTM,整体法,下同)、PB(LF,整体法,下同)分别为16.7倍、1.61倍,对应05年以来估值从低到高的分位数的31%、10%,处于历史偏低位置,而在2020/3/19上证综指2646点时,A股PE、PB为16.1倍、1.56倍,对应分位数为28%、5%。至于投资人的行为即情绪指标,最重要的跟踪指标是成交量数据,近期市场成交量持续萎缩成为投资者关注的焦点。借鉴历史上三轮牛市经验,牛市2浪低点全部A股日均成交量通常萎缩至1浪高点的39%-46%。①在05-07年牛市中,在05/09/19前后1浪高点成交量均值为45.3亿股,而在05/12/05前后2浪低点降至17.7亿股,2浪低点成交量萎缩至1浪高点的39%。②08-10年牛市中,在08/12/08前后1浪高点前后成交量均值为219.5亿股,而在08/12/31前后2浪低点降至100.6亿股,2浪低点成交量萎缩至1浪高点的46%。③12-15年牛市中,以上证综指刻画,在13/09/12前后1浪高点成交量均值为321.0亿股,而在14/05/21前后2浪低点降至125.5亿股,2浪低点成交量萎缩至1浪高点的39%。我们以周期轮回来理解以成交量为代表的市场情绪,当2浪末期全部A股成交量萎缩至1浪高点的40%左右时,市场情绪悲观到极致,此后往往峰回路转,市场前景柳暗花明,有望进入新一轮上升期,迎来牛市3浪阶段。

这次情绪指标在冷却中。

从成交量看,2019年来的这轮牛市,牛市1浪高点前后的成交量均值为1098亿股左右,今年2/25-3/2日均成交量1026亿股为阶段性高点,与1浪高点接近,最近5日均成交量均值为554亿股,仅为前期高点的54%。历史上,牛市2浪低点A股成交量萎缩至1浪高点的4成左右,当前成交量萎缩程度还不够。反观19年8月初和12月初的低点(如果没有疫情爆发,那时就是牛市2浪调整的末期),当时成交量萎缩比较充分。19年8月初上证综指低点前后成交量为391亿股,仅为牛市1浪高点的 35.6%,12月初上证综指低点前后成交量为325亿股,仅为仅为牛市1浪高点的29.6%。除了成交量,在此我们还从换手率、融资交易占比等数据看,这次市场情绪还在冷却中。由于换手率和融资交易占比与市场环境、投资者结构等因素有关,所以在此主要对比当前与过去两年市场阶段性低点时期。从换手率看,最近5日全部A股换手率为1.0%左右,而2018/10/19上证综指低点前后为0.6%左右,2019/01/04上证综指低点前后为0.5-0.6%,2019/08/06上证综指低点前后为0.6%左右,2019/12/03上证综指低点前后为0.6%左右,目前换手率未达到过去两年阶段性低点时期的水平。从融资交易占比看,最近5日全部A股融资交易占比为8.7%,而2018/10/19上证综指低点前后为6.6%,2019/01/04上证综指低点前后为5.9%,2019/08/06上证综指低点前后为6.3%,2019/12/03上证综指低点前后为7.3%,目前A股融资交易占比还未达到过去两年阶段性低点时期的水平。

3.应对策略:行稳致远

短期反弹继续,牛市3浪上涨还需等待。

3月下旬以来我们一直坚持市场进入阶段性反弹,逻辑就是3月份市场急跌幅度较大尤其是白马股,叠加国内外政策加码,4月17日中共中央政治局会议显示国内政策将继续加码,市场反弹继续。自疫情爆发以来,中央政治局会议每月召开一次,这次是疫情以来第三次会议,4月17日会议强调“当前经济发展面临的挑战前所未有”,提出“加大‘六稳’工作力度”,新提“六保”,明确提出“要以更大的宏观政策力度对冲疫情影响”、“积极的财政政策要更加积极有为,提高赤字率,发行抗疫特别国债,增加地方政府专项债券”、“稳健的货币政策要更加灵活适度,运用降准、降息、再贷款等手段,保持流动性合理充裕,引导贷款市场利率下行”。一季度经济数据公布的当天就召开会议,预计接下来逆周期调控的宏观政策必然加码。政策加码有望支撑市场反弹继续,但目前也不宜太乐观。未来A股仍可能再次回落,诱导因素可能来自国内基本面数据仍较差、美欧股市可能再次下跌。道指3月低点以来的反弹已经回补了前期跌幅的53%,仍需小心美欧基本面数据对市场的影响。中期而言,我们认为市场3月份低点这次调整的底部区域,即这轮牛市2浪调整的底部区域。3月19日上证综指2646点是担忧金融危机的恐慌底,当时全部A股PB(LF,整体法)低至1.56倍(目前为1.61倍),历史上熊市最低点的PB最低1.43-1.5倍。大类资产比较角度,2646点时风险溢价率(1/全部A股PE-10年国债收益率)处于05年以来从低到高80%分位(目前为78%),股债收益比(沪深300股息率/10年国债收益率)为100%分位(目前为94%),显示股市大幅优于债市。3月19日恐慌底出现后,3月22日国新办举行一行两会一局新闻发布会,向外界传递了稳金融的清晰信号,类似2018年10月19日上证综指第一次跌到2400点附近,刘鹤副总理及一行两会负责人发声稳金融的情形。短期反弹后市场仍可能回撤,牛市3浪上涨仍需要等待两大信号,一是基本面数据回升,跟踪海外疫情进展和国内高频经济数据,二是情绪冷却到低点,继续跟踪成交量、换手率、融资交易占比等指标。

步步为营,先聚焦内需。

目前海外疫情形势严峻,对我国外需的影响是必然的。参考08年金融危机大跌后,09年数据显示缺失的外需只能由内需来补,当年货物和服务净出口对GDP增长的拉动为-4个百分点,而投资为8个百分点,消费为5.4个百分点。4月17日中共中央政治局会议召开显示国内政策将继续加码内需方向,重点是新基建和消费。目前新基建主要包括:人工智能、新能源汽车充电桩、大数据中心、5G基建、特高压、高铁与轨道交通、工业互联网。新基建主要聚焦科技,在大方向上与我国产业结构向信息化调整的方向一致。从目前已披露投资规模的新基建项目来看:5G基建方面,20年三大运营商5G资本开支目标1803亿元、同比增长338%,5G基站建设目标50万个、同比增加285%。特高压建设方面,根据国家电网相关信息,截至目前在建的9条特高压输电通道已经全部复工正在加速建设,全年建设项目投资规模将达到1811亿元,同比增长200%左右。我们预计新基建剩下5个领域将来也会陆续公布具体投资规模规划,参考目前已经披露的2个领域,投资规模增速较高。十三届全国人大常委会第十七次会议4月26日至29日将在北京举行,有望落实特别国债发行相关内容,我们预计这次特别国债更多是用于拉动内需消费、增加产业补贴,尤其是汽车、家电等。历史上特别国债发行规模一般占财政总收入的30%,去年国家财政收入在19万亿人民币左右,所以我们估算本次特别国债的发行规模至少在1万亿以上。因为年初疫情的影响,国内许多消费需求被抑制或冻结,但这并不意味着消费需求的消失,在以上一系列政策的推进和支持下,国内受疫情冲击延后的消费需求有望得到持续拉动。借鉴历史,3浪期间行业表现分化源自利润增速分化,符合时代背景特征的主导产业盈利更好。新时代产业方向是信息化服务化,科技+券商将是这次牛市的主导产业。科技方面,5G代表的新一轮科技周期才刚刚开始,同时疫情对冲政策中新基建正在发力,科技产业基本面有望进一步回升。券商方面,在金融供给侧改革深入推进背景下,我国直接融资占比将提升,这将助力券商业绩改善,未来市场进入牛市3浪,成交量放大也将助推券商业绩。

估值跟踪:银行、煤炭、房地产等估值较低

行业估值绝对值来看,截至 2020 年 4 月 17 日,PE(TTM)历史分位水平处于 05年以来 10%以下的行业有房地产、农林牧渔、煤炭、建筑、非银行金融、轻工制造;处 于 10%-20%的行业有综合金融、交通运输、建材;处于 20%-40%的行业有电力及公共事业、银行、钢铁、石油石化、传媒、电力设备及系能源、家电;处于 40%以上的行业有商贸零售、纺织服装、机械、消费者服务、电子、国防军工、食品饮料、酒类、有色金属、基础化工、汽车、医药、计算机、通信。PE(TTM)绝对值最低的行业是银行(6.0倍)、煤炭(7.9 倍)、房地产 (8.7 倍),最高的行业是计算机(147.6 倍)、通信(141.2 倍)、有色金属(91.1 倍)。

依据 PB(LF,下同)衡量,PB 历史分位水平处于 05 年以来 10%以下的行业有石油石化、煤炭、房地产、汽车、银行、建筑、电力及公共事业、纺织服装、综合金融、商贸零售、有色金属;处于 10%-20%的行业有非银行金融、传媒、钢铁、交通运输、基础化工;处于 20%-40%的行业有国防军工、电力设备及新能源、轻工制造、机械、家电;处于 40%以上的行业有建材、通信、计算机、医药、酒类、农林牧渔、食品饮料、电子、消费者服务。PB 绝对值最低的行业是银行(0.7 倍)、石油石化(0.9 倍)、煤炭(0.9 倍),最高的行业是酒类(7.3 倍)、食品 (6.9 倍)、计算机(4.6 倍)。

市场概览与外资流入

市场指数普遍上涨。上周(2020/4/13-2020/4/17,下同)上证综指涨幅为 1.5%,万得全 A 涨幅 1.6%,上证 50 涨幅为 2.2%,沪深 300 涨幅为 1.9%,中证 1000 涨幅为 1.3%,中小板指涨幅为 2.7%,创业板指涨幅为 3.6%。行业中涨幅较大的有电力设备及新能源5.5%,电子 3.5%,计算机 2.5%,跌幅较大的有农林牧渔-3.2%,综合金融-1.9%,通信 -0.1%。

北上资金上周净流入,食品饮料、医药、家电净流入居前。上周陆港通北上资金合计净流入 265.7 亿元,过去 4 周周均净流入 59.9 亿元,16 年底陆港通全面开通以来周均净流入 50.0 亿元。分行业来看,上周北上资金净流入最多的行业为食品饮料、医药、家电、银行、非银行金融、电子等;上周无北上资金净流出的行业。

风险提示:向上超预期:疫情快速有效控制,国内改革大力推进;向下超预期:疫情传播不确定性增加。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有