2020-04-20 12:07:42 来源:期货日报

热点栏目

热点栏目在ICE美糖价格疲软之际,泰国糖升贴水持续走高。虽然市场预期偏空,增产预期强烈,但现货市场供应紧缺的情况却未见好转,因天气原因导致的2019/2020榨季各食糖生产国的大规模减产,促使国际原糖贸易流紧张。减产之下,泰国糖的升水不断走高,而近两年最大的生产国印度,却因国内运力紧张、出口价格不及成本导致出口不畅,更加凸显国际食糖短缺问题。

然而在期货市场却呈现另一幅光景。受市场偏空预期影响,ICE美糖价格节节败退。

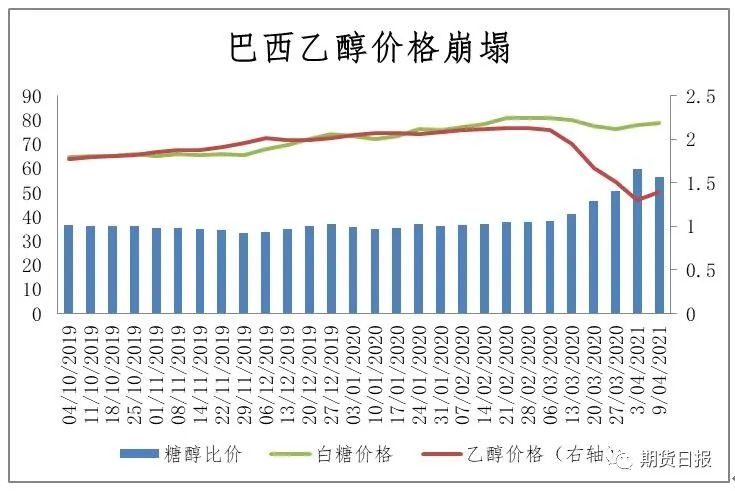

偏空的预期更多来自于新冠肺炎疫情在全球的蔓延,以及原油价格战带来的负面影响,可以看出,即便大部分商品走出小幅反弹,但ICE原糖价格依然趴在地上。一方面,受新冠疫情冲击影响,食糖平衡表需求端的预期发生较大变化,国内三月销糖量较去年同期下降50%;另一方面,保持社交距离也带来了出行频率的降低,多国燃料消费也出现大幅萎缩,巴西国家石油公司CEO表示,疫情期间,巴西汽油和乙醇消费较疫情前一度下滑60%,近期有所恢复,下降幅度收缩至30-35%;同时,原油价格战下,油价暴跌降低巴西汽油成本,这两个原因共同造成乙醇价格崩塌。这意味着对于进入新榨季生产的巴西糖厂而言,生产食糖的相对利润反而大于乙醇,制糖比提高的预期也重挫期糖价格,市场认为,巴西的食糖增产将缓解国际食糖供应紧张的形势。

此外,原糖的低迷不仅打入了巴西由高制糖比带来的增产预期。2019/2020榨季受干旱影响的北半球产糖大国,也因种植天气好转的可能性,带来了产量修复的预期。那么2020/2021榨季国际糖市增产的量能否弥补2019/2020榨季减产的量,将决定未来糖价运行方向。

增产预期兑现的难度决定行情

从主流机构预测来看,大机构观点已经由2019/2020榨季的供需缺口转向为轻微供应过剩,侧面说明市场已经充分兑现增产的预期,那么未来增产从时间顺序来看,国际糖市增产预期的求证首先发生在正在进行的巴西新榨季。

新冠疫情发展和原油价格走势将直接左右糖厂制糖比的调整力度和食糖产量,但对这两个因素的判断太过专业且充满不确定性,不妨先从产业视角审视这个问题。虽然目前糖醇比价倾向于生产食糖,但摆在巴西糖厂面前的确实经营活动中现金流问题:食糖、乙醇价格大跌带给巴西糖厂的是双杀,资金链吃紧下,巴西甘蔗行业协会总裁表示,正在寻求政府援助,否则将在两三周内开始停产。这样看来,制糖还是制醇,远没有糖厂停产重要,一旦出现停产情况,即便保持较高制糖比,食糖增产也难以达到预期。跳出产业视角,在未来漫漫几个月的巴西生产季中,原油能否保持低位,巴西何时解禁,以及汇率走势,都将影响糖厂生产决策。

再看向下半年开榨的北半球产糖国印度、泰国、中国和欧盟,其制糖成本高于巴西,且无法靠食糖和乙醇双腿走路。面临过低的糖价,尽管汇率贬值利于印度糖出口,但印度糟糕的运力和基础设施无法承载过高的出口力度,且在蔗款兑付压力下,印度甘蔗可能流向古法制糖小作坊,导致糖厂产能降低。泰国则缺乏汇率保护,遭受低糖价冲击,而中国、欧盟本身是两个存在缺口或紧平衡的国家地区,难担出口重任。

综上,笔者认为利空预期正在加速被市场所反映,但存在很大证伪的可能,国际糖价则会随着宏观面缓和出现低位反弹。反观国内市场,因存在征税及种植补贴的可能,现货估值中枢逐渐下移,不过随着国内居民生活恢复正常,需求回暖,缺口背景下,驱动力依然主要来自外盘带动。但食糖价格筑底时间可能拉长,单纯用期货多头抄底可能会比较难受。可先卖出一个虚值看跌期权,如果标的价格下跌到行权位置,可被行权换取标的多头头寸,这相当于实现了逢低做多还白收了一部分看跌期权的保证金。如果没有跌到,则看跌期权权利金能全部赚取,底部择机建立标的多头,等待价格反弹后平掉几乎归零或者到期的看跌期权的空头持仓,涨至高位用看涨期权牛市价差进一步搏利润。(作者单位:中信建投期货)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有