2020-04-01 12:07:18 来源:新浪财经-自媒体综合

小米大战荣耀的机会不多了

来源:燃财经 作者 | 金玙璠

3月31日,小米集团交出了2019年的“业绩答卷”,同一天,华为公布2019年年报。而近日,小米和荣耀就智能手机中的5G芯片、销量、性能等频频公开互撕,小米集团副总裁卢伟冰声称要在2020年实现对荣耀的全面超越,引发舆论关注。

整体来看,2019年小米集团营收首次突破2000亿元,达到2058.39亿元,同比增长17.7%,经调整后净利润115.32亿元,同比增长34.8%;境外收入912亿元,同比增长30.4%,占总收入的44.3%。可以说,小米今年500强的地位稳了。

这是一份亮眼的财报,但隐忧同样存在:硬件综合净利润率低于1%、IoT受到挑战,小米全年整体营收增长了17.7%,其中智能手机的营收只增长了7.3%;收入的近60%来源于手机销售,但是小米在国内手机市场已经处于弱势的竞争地位,海外市场亦面对强竞争。

同日,华为公布了2019年年报。对比来看,华为消费者业务(手机、PC、平板和智能穿戴)全年营收4673亿元,是小米的2.3倍,华为全部业务的净利润为627亿元,是小米的6倍左右。从研发费用占销售额的百分比来看,华为是15.3%,小米是3.66%。

从体量来看,小米已然不是华为的对手,而放眼国内市场,不论是过去手机主战场的鏖战,还是与荣耀智慧屏的拆机直播PK,小米都被华为子品牌荣耀拖住了。

小米手机国内萎靡

海外暴涨

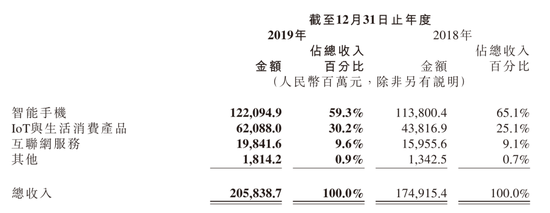

小米2019年的营收依然主要来自手机、loT与生活消费产品,分别占比59.3%、30.2%。

小米集团2019年度各业务收入占比

小米集团2019年度各业务收入占比手机方面,小米全年收入实现1220.95亿元,同比增长7.3%;小米+红米全年出货量达1.246亿部,全球出货量提升约5%。据Canalys统计,小米手机出货量2019年排在全球第五位。

受益于2019年手机平均售价(ASP)同比上升了2.2%,小米手机的毛利率从2018年的6.2%提高到了7.2%。

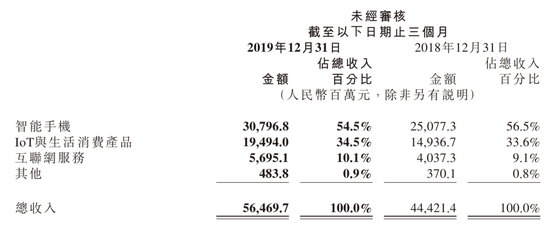

2019年Q4,手机部分收入达到307.96亿元,同比增长22.8%,但环比减少4.6%;手机销量达到3260万部,同比增长30.5%。

小米集团2019Q4各业务收入占比

小米集团2019Q4各业务收入占比对于去年Q4手机收入环比下滑,小米总裁王翔给出解释:这是由于Q4的推广和销量上升造成,Q4小米在海外和很多发展中国家大力市场推广和促销,而小米手机在海外市场有很多低价位的产品的销售。

再看“loT与生活消费产品业务”,已经成为拉动总营收的主力业务,但增速明显放缓。这部分在2019年实现收入621亿元,同比增加了41.7%,2018年的收入是438亿元,同比增加86.9%;其中Q4的收入为195亿元,同比增加30.5%。

针对loT的增速放缓,王翔表示“主要是因为基数过大”。

尽管小米在IoT领域占总营收比例从1/4提升至了将近1/3,但手机才是根本。小米手机在全球范围的出货量表现,可以总结为国内萎靡,海外暴涨。

在国内手机市场2019Q4出货总量下滑15.6%的大环境下,据IDC数据,小米Q4在国内市场出货800万台,同比下滑12.1%,表现好于整体市场,因此市场份额也出现了小幅回升,从2018年的8.9%上升到了9.3%。

在境外,印度依然是小米的有利市场。据IDC统计,小米已经在这一市场连续十个季度出货量第一,2019年Q4的市场份额为28%,竞争优势明显,但同时也面临着来自国内厂商的挑战。

同样主打低端市场的vivo、OPPO以及Realme已经进入印度市场,特别是Realme在这一季度完成了268%真正意义上的暴涨。以Canalys发布的数据来看,在印度市场,小米已经面临威胁,市场份额从2018年的30%下跌至29%。

在资本寒冬和疫情的双重影响下,对于小米而言,好消息是,粮草充足。截至2019年12月31日,小米公司拥有660亿元的现金储备。小米表示,未来将重点投资5G+AIoT方向的研发,并计划在未来五年里在5G+AIoT领域投入人民币500亿元。

财报显示,小米2019年全年硬件综合净利润率低于1%。实现上市前,小米集团董事长雷军曾作出“硬件综合净利润率永不超5%”的承诺,小米手机+IoT设备的净利润率整年低于1%,可见小米是消费者友好型企业,但对于投资者而言,恐怕不是个好消息。

来源 / 小米微博

来源 / 小米微博小米在财报中称,将在2020年重点发力5G手机市场,并在高端手机市场持续发力,可见,小米在2020年需要继续把基本盘交给红米,让小米品牌冲击高端市场。

小米、荣耀对标简史

理想很丰满,现实很骨感。红米诞生不久,身后就出现了一位贴身进攻的竞争者荣耀,在过去的近7年里,小米和荣耀从并不交织,到短兵相接,最终竞争态势已经反转。

这期间发生了什么?小米是怎么一步步丢掉江山的?

第一阶段,荣耀贴身暗斗小米,时间大体在2013年底到2017年。

荣耀和小米的首次交锋,是2013年12月份,荣耀推出荣耀3C,对标2013年7月推出的红米1。彼时的背景是,小米的子品牌红米诞生不久,荣耀从华为旗下的一款手机型号,正式成为独立运营的子品牌,市场定位与红米类似,也是主攻千元机市场。

在这个时间窗口,互联网手机几乎已经是全行业的共识,中华酷联均以模仿者的姿态向小米学习互联网思维,纷纷效仿红米模式,走独立子品牌+性价比的策略,不过都被小米绝对压制。

IDC公布的2014年中国智能手机调研数据显示,小米凭借小米4和小米note两款手机,全年出货量超过6000万台,在国内市场反超三星,市场份额占比达到12.5%。

反观荣耀,处于稳步上升期,凭借荣耀3X、荣耀4X两款低端手机和荣耀6系列中端手机,在当年拿下了2000万的销量。

表面看起来岁月静好,时任小米总裁的林斌还与华为消费者业务终端CEO余承东在微博多有互动,但荣耀在2014年的主要营销动作就是“捆绑”小米:

2014年3月17日,小米推出红米Note,广告语为“永远相信美好的事情即将发生”,两天后,荣耀也推出新品,广告语是“更美好的事情已经发生”;4月8日,小米办米粉节,同日,荣耀办狂欢节;小米的“主题设计大赛”的口号是“这次,我们整点大的”,随后华为举办的“华为EMUI全球手机主题设计大赛”,口号是“这次,我们整点更大的”。

这一策略后被卢伟冰概括为“掌握主动权,扰乱对手”的布局。

几乎是同一时刻,2014年7月,华为发布Mate7系列,依托海思的芯片能力迅速突围高端市场,但彼时的小米正在探索进军物联网和线下市场,而到了2015年,当小米欲发力高端市场之时,却被高通骁龙810“发热门”牵连,于是将重心放在红米2、红米Note2和小米Note三个产品上,又因Note2系列陷入虚假宣传的风波,导致口碑暴跌,当年销量锐减,最终成绩是6654万部。

而低中端市场上的荣耀凭借搭载麒麟935的一系列产品,在2015年拿到了4000万部的成绩,几乎可以和小米同台竞争;华为也在当年跃居国内市场第二,市场份额与小米的差距不到1%。

迎头赶上的华为,同样不甘示弱。余承东在2015年的世界移动通讯大会上表示,智能手机行业将重新洗牌,未来三到五年只会剩下三大手机厂商,谈到小米时,他直言“很多手机厂商看起来非常成功,但它们将很快消失。从长远来看,我认为它们无法生存”。

小米口碑风波继续,三星在“爆炸门”后隐退,2016年成为国内手机市场的洗牌年,加上小米自身供货出现问题,2017年,荣耀直接以9000多万的销量,逼近小米(小米、红米共计9141万部)。

第二阶段,公开互撕,时间大体是2018年到2019年底。

2018年,两家企业的摩擦开始走到台前。

当年5月,荣耀在荣耀Play预热时宣称,将首发华为最近研发的“很吓人的技术”,小米紧跟着表示“小米8拥有很多非常吓人的技术”,华为继续出面,直接喊话小米,称自己有很多技术,“想学吗?很难的,要好好学哦”。

2018年9月,荣耀在发布新品荣耀8X时,直接对标小米8,指出在多个方面超越友商。当晚,荣耀业务部副总裁熊军民发微博称,“荣耀8X让友商感觉很痛,坐不住了。我很高兴,抱歉。”随后荣耀总裁赵明转发该微博。

值得关注的是,荣耀8X属于中低端产品,小米8则是小米的旗舰机。小米逐渐意识到,自己只是分小米系列和红米系列去对标华为和荣耀,而华为一直在用荣耀对标整个小米,这为2019年初的红米独立埋下伏笔。

再至2019年年末,小米挑起了与荣耀智慧屏的纷争。这场口水战以小米公关公开质疑荣耀智慧屏存在虚假宣传为始,历经三场拆机直播PK,最终不得不以卢伟冰发微博承认与荣耀智慧屏之间有差距划上句号。

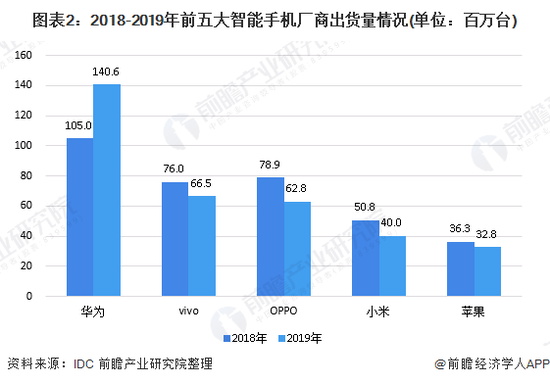

据前瞻产业研究院统计,整个2019年,中国智能手机市场前五的手机厂商是华为(包括荣耀)、vivo、OPPO、小米和苹果,其中仅华为出货量较2018年同期有所增长。

整体来看,从红米独立,到卢伟冰及之后前联想集团副总裁常程的加盟,小米的整体策略已经转变至由红米“专心”对标荣耀,而让小米品牌从与荣耀和其他厂商的口水战中抽离出来,快速进军高端市场。

螳螂捕蝉,黄雀在后

时间来到2020年,小米和荣耀两家的明争暗斗经历七年之痒,进入了第三阶段。在前三个月里,双方已经你来我往了多个回合,举例一二。

回合一,5G芯片之争。

2019年,荣耀V30发布之时,赵明提到“麒麟990 5G SOC技术在行业可以领先对手一年半”,今年2月9日,雷军转发小米官微的长文引起争端,“小米10将搭载骁龙865处理器,成为2020安卓阵营最强旗舰平台”。次日,荣耀熊军民在微博讲解麒麟990 5G SoC和骁龙865外挂处理器。

技术争议的结果是,多家媒体通过实测表明,荣耀V30 Pro的5G性能高于小米10。

回合二,三问事件。

事件的起因是,2月9日,卢伟冰拿出第三方统计机构的销售数据称,红米K30已经连续3周超过荣耀V30。雷军转发该博扩大影响力,并表示小米10的目标是全力冲刺高端市场。

紧接着,熊军民就销量、芯片等向雷军提出“灵魂三问”。当晚,卢伟冰与雷军此前的微博神秘消失,并于第二天下午再次出现。卢伟冰坚持从未删除微博,暗讽是友商运作。荣耀高管申开朗则推测卢伟冰与雷军使用了微博后悔药功能。

所有技术层面的业务战,背后都是公关战,但是说到底,这个市场不是非此即彼,何况是在疫情之下,行业遭受重创的档口,无论是小米还是荣耀,其实都大敌当前。

首先是疫情。

中国信通院提供的报告显示,2月份国内手机市场总体出货量638.4万部,同比下降 56.0%;数据统计公司Strategy Analytics的全球数据显示,2月份的全球手机市场大跌38%;IDC则预测一季度中国整体市场会下跌40%。

在供应链端,小米财报显示,疫情让小米的中国工厂停工了两个月,目前产能已经恢复到了正常水平的80-90%。销售端,2月份是国内疫情的峰值,Q1线下销售大受影响,全球其它地区在3月后才慢慢进入爆发期,这对于小米来说,意味着会进一步冲击其海外市场。

其次是隔岸观火的OV(OPPO与vivo)。

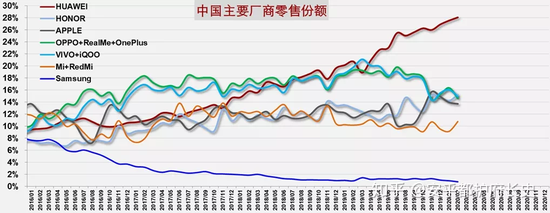

移动大数据服务商极光发布的《2019年Q3智能手机市场洞察报告》显示,2019年第三季度,荣耀手机在中国智能手机市场的品牌保有率为10.9%,小米为9.0%,销量占比方面,荣耀为11.7%,小米为10.6%,领先1-2个点。

其实在小米、荣耀厮杀的过程中,市场上的其他对手已经暗中发力。其中最典型的就是曾经以线下渠道为主的OV,已经从2018年下半年开始发力线上市场。

截至去年第三季度,据市场调研机构Counterpoint Market Monitor数据显示,仅在中国智能手机线上市场,vivo的市场份额已经达到10%,OPPO为5%,而小米则从年初20%以上的份额下滑至第三季度14%的线上份额。

日前,从知乎手机大V“安乎都护府长史”处流出的一份“中国手机市场销量份额趋势”图显示,今年2月份,华为拿下 28.1%份额,位列第一,荣耀以15.3%的份额,首次进入前二,紧随其后的是vivo(14.8%)、OPPO(14.3%)、苹果(13.7%),小米以10.8%的份额跌至第六。

不只小米,有数据显示,OV正在从小米、荣耀手中抢走用户。

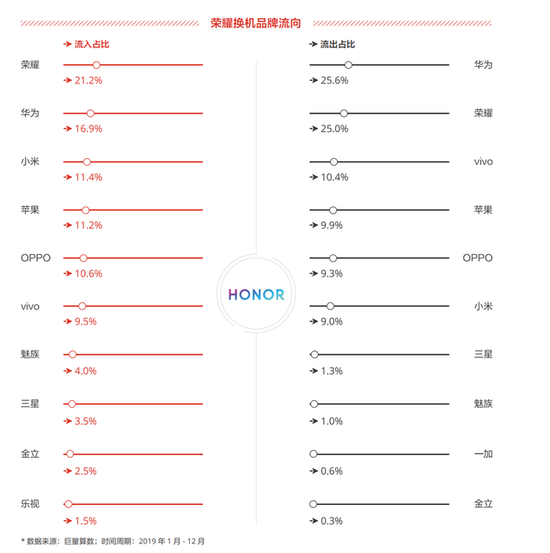

据巨量算数的统计,2019年全年,在衡量存量市场竞争力的手机厂商换机品牌流向(流出和流入)看,对于荣耀手机,除去自家的华为和国外品牌,vivo以10.4%、OPPO以9.3%均大于小米的9.0%流出比例,成为荣耀最大的流出品牌。结合流入品牌,荣耀相对于vivo流入自己品牌的9.5%,反而是负数,也就是说,在与vivo过去一年的存量用户竞争中,荣耀失大于得。

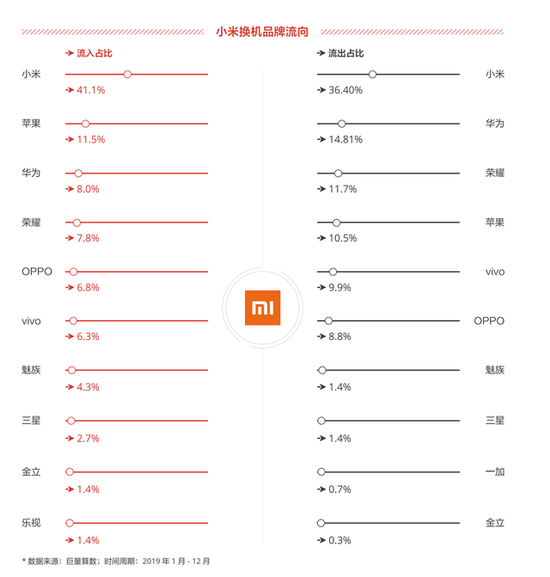

至于小米,去除华为和国外品牌,尽管荣耀是小米最大的流出品牌,占比为11.7%,但流向vivo与OPPO的比例也达到了9.9%和8.8%。在与OV流入自家品牌的比较中,小米的表现更差,均是负数,这意味着,OV都在抢夺小米品牌的存量用户。

可见,小米、荣耀厮杀在前,OV在后方韬光养晦,如今已经成为它们共同的敌人。这场战争,也许没有赢家。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有