2020-03-31 16:07:16 来源:新浪财经-自媒体综合

热点栏目

热点栏目来源:Odaily星球日报 作者:秦晓峰

3 月的加密世界经历了从贪婪之至到恐惧至极的过山车式转折。开年“再也见不到一万美元之下的比特币”没用多久就变成了“有生之年又见到 3800美元的比特币。”

踩踏式的暴跌不仅引发了巨额爆仓,也让交易者亲眼见证了行业各方面对极端行情的不同表现,让这个机制不完善的年轻行业经历了一场突如其来的压力测试。

如今,行情虽稍有回暖,投资者仍普遍处于恐慌情绪之中,“别人恐惧我贪婪”显然不是一般人敢身体力行的。

不过,如果仍身处行业,或是持有和还将投资加密货币的朋友,就不如在窄幅震荡的近期,痛定思痛,复盘过往,制定更冷静的投资策略,而不是未来再次盲目跟风。

大跌背后的哪些“启示”该被我们记住?哪些过度恐慌的说法实则不可取?后市究竟是否值得乐观?

本文,Odaily星球日报采访了加密借贷商贝宝金融(Babel)的两位创始人,他们分享了一些观点与数据,输出了对未来长期的判断,也讲述了贝宝是如何应对暴跌的。

此前有许多分析指出此次踩踏下跌的原因之一就是矿工等“天然多头”过度借贷,这也让大家频频提起“矿难”二字。真的是这样吗?相信贝宝是最有发言权的。

至暗时刻:BitMex宕机救了市场

加密市场的至暗时刻,当属 3 月 12 日以及 3 月 13 日的‘黑色星期五’。

BitUniverse 行情数据显示,3 月 12 日比特币价格从 7700 美元一度跌至 200 周均线 5500 美元,随后价格反弹至 6000 美元一线盘整。彼时有观点认为,比特币已经没有下跌空间,不少资金开始抄底。

“200 周均线支撑为什么这么强?2018 年比特币跌到 3100 多美元,但始终没有跌破 200 周均线;历史上唯一一次跌破,还是在 2012 年 11 月份,但很快就重新拉了回来。“贝宝金融创始人兼 CEO 杨舟解释。

然而,这次 200 周均线也不起作用了,抄底资金抄在半山腰上,注定要被埋葬。

3 月 13 日早上 7 点,比特币从 5800 美元下跌至 4400 美元,并在接下来两小时一度跌至 3800 美元一线。

“整个早上所有的价格都已经失效。很多的做市商的损失也很大,储备已经不够了,基本退出市场了。交易所流动性在短时间内缺失,已经造成了交易的标的不能被很好地定价。“杨舟解释说,由于做市商退出,不同的交易所价格在短时间内出现大额价差,Coinbase 和币安当时最大差价在 1000~1200 美元之间。

“当时 BitMEX 的价格已经跌到 3300 美元,如果继续往下再跌 1%,就会引起连环爆仓,有可能直接把比特币打到归零,因为那时候下面已经没有任何买单了。”杨舟告诉 Odaily星球日报。

市场极度悲观,比特币归零似乎不再是一句玩笑话。覆巢之下,安有完卵,加密从业者也开始担心行业的未来。恐慌、焦虑、迷茫,将所有人紧紧包围。

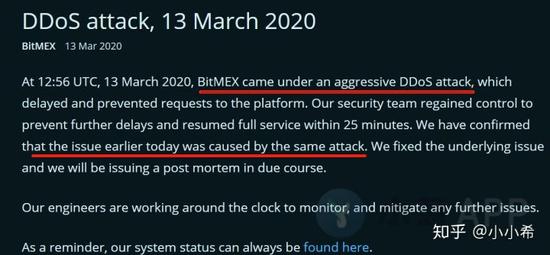

此时,一件令所有人没想到的事发生了。13 日上午 10 点 15,BitMex 宕机停止交易,此举也拯救了市场。

10 分钟后,Coinbase 比特币现货价格从 3800 美元拉升至 5700-5800 美元。由于 BitMex 选择 Coinbase、Bitstamp 以及 Kraken 价格作为现货指数,等到 BitMex 恢复交易时,期货价格也反弹至 5000 美元以上。

关于宕机,BitMex 一开始解释是‘云服务提供商存在硬件问题,导致 BitMex 请求延迟’,后又改口成‘遭受 DDoS 攻击’。

不过,贝宝方面咨询了一些安全专家后发现,当天上午 BitMex 并没有遭受大规模的 DDos 攻击。杨舟认为,是 BitMex 自己关停了交易,进行‘自我熔断’,否则可能会将自己的合约保险基金全部消耗殆尽,并且导致比特币跌至几百美元甚至是归零。

“我们猜测应该是 BitMex 自己把交易给停了,要不然当时直接就可能把它 3 万多个比特币的保险金全部爆光。那种情况下,对交易所来说最佳的选择就是停下来。在一个没有监管机构和没有熔断机制的市场,由一个当时交易量最大和持仓量最大的交易所完成了一次‘自我熔断’,这也拯救了市场。”

13 日晚间,比特币价格终于稳定在 5000 美元以上,比特币暂时摆脱归零的风险。

而从 3 月 12 日晚 18 点到 3 月 13 日上午 10 点,不到 24 小时内,比特币价格最大跌幅超过 50%。投资者戏称:价格减半,资产减半。

多重因素导致BTC暴跌

关于行情下跌,贝宝金融联合创始人王立认为:本轮下跌深层原因是原油和新冠病毒疫情双重打击下,风险资产价格暴跌带来的一次流动性危机;此外,加密市场高杠杆对于行情下跌起到了推波助澜的作用。

2 月下旬,新型冠状病毒病(COVID-19)对全球的影响开始凸显,中国以外全球受新冠肺炎疫情影响的国家和地区数量不断上升,金融市场遭受冲击。

2 月 24 日,亚太股市遭遇重创,韩国综合指数创逾 16 个月最大跌幅;美股三大股指(纳斯达克指数、道琼斯指数、标普 500 指数)收跌超 3%,道指更是创下两年来的最大单日跌幅;欧股集体大跌,意大利股市跌幅超 5%,德国股市、法国股市也跌超 4%。

受此影响,比特币在突破 1 万美元之后,上涨乏力,最低回调至 8500 美元,后反弹至 9500 美元一线震荡,一直持续到 3 月 7 日。

疫情是阻碍比特币上涨的一座大山,压倒比特币的最后一根稻草,则是原油价格战。

据财联社消息,3 月 8 日“欧佩克”(石油输出国组织简称)谈判失败,沙特打响石油价格战。当日股市休市,投资者无法交易股票。加密市场由于 7*24 小时的交易属性,首当其中遭受冲击。

“3 月 8 号,Bitfinex 交易所当天 24 小时的净卖出量达到了 4 万个比特币。平时 Bitfinex 交易量可能净卖出 6000,净买入 6000。当时 4 万个是一个超量的事情,一般的是交易额在 2 万个币左右。”王立解释说。

经历了此轮冲击,比特币两日跌幅达到 15%,但原油价格战的影响还在发酵。

3 月 10 日,原油期货遭遇“史诗级暴跌”。与石油有关的公司股价瀑布式下跌,拉低了美股的指数,当周美股两次熔断。美股的熔断,最终也反映在加密市场,投资者大量抛售比特币换取现金流。

“其实从 3 月暴跌开始,M2(货币供应量)下降了接近 3 万亿美元,那段时间整个市场的流动性都在下跌。这个过程中,因为银行没有作为,无法维护货币供应,使得一些机构只能售卖流动性好的资产以及 24 X 7 都在交易的加密货币资产,包括比特币。比特币作为一个每天交易量超过百亿美元的一个资产,只能卖比特币去补充其他地方受损的那些钱,因此比特币受到了巨大的冲击。“王立补充说,“此时市场上这时候关心的是:可以卖吗?好卖吗?反正赶快卖掉,而不管比特币什么属性。”

排除场外因素,加密市场内部也存在很大一个问题:高杠杆加剧了行情下跌。

贝宝方面表示,由于市场做多情绪剧烈,整个 2 月市场杠杆居高不下。高杠杆有两个指标:一是机构间拆借利率上升,机构间 USDT 拆借利率从之前的年化 5%-8% ,一度上涨至年化 16%-18% 水平。另外一个指标是期现基差的增加,在比特币 2 月份的价格达到 10,500 美元的时候,基差套利年华利率一度达到 40%~50%。

“我还深深地记得,2 月份那时候每天放款特别忙。有时候一天就放了 1500 万USDT,一个周 5000 万 USDT。“王立解释。

Odaily星球日报当时曾报道,由于做多情绪剧烈,各大交易所 USDT 告急,USDT 场外溢价不断攀升。

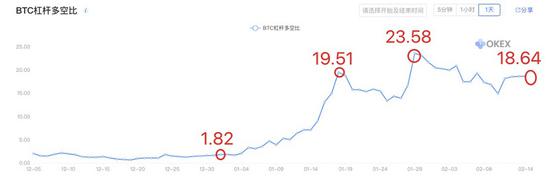

OKEx 合约数据同样显示,从 1 月开始 BTC 杠杆多空比持续上涨,一度达到 23.58,创年后新高,做多情绪强烈。

“比特币市场本身是一个高杠杆状态,下跌行情卖出引发了踩踏。这个杠杆高到什么程度?10 倍到 20 倍杠杆,是币圈参与者比较喜欢的一个杠杆倍数,在一些交易所甚至有 100 倍的。3 月 12 日和 13 日两天爆仓的金额 100 亿美元。“王立表示,场外的借贷杠杆相对较小(最高三倍),并非爆仓的主力。“当时爆仓的主要还是一些高杠杆的合约平台,他们内部的所谓的一个连环踩踏造成的。借贷用户在这个过程中的平仓量,其实相对整个 100 亿的爆仓量来说,其实是非常小的。”

借贷市场清算,贝宝提前布局

加密货币市场暴跌也引发了借贷市场的清算潮。在清算危机中,中心化借贷与去中心化借贷再次引发讨论。

根据 debank.com 数据,DeFi 借贷平台 3 月 12 日清算总金额超 2330 万美元。其中 MakerDAO 清算金额最高,超过 1000 万美元。

然而,去中心化借贷清算,却受限于系统系能。

3 月 12 日,ETH 价格暴跌曾一度造成以太坊的严重拥堵,gas 费短时出现暴涨,导致 MakerDAO 的预言机喂价系统悬停了一段时间。部分清算人以价格为 0 的 DAI 的出价赢得以太坊抵押品清算程序的拍卖,也导致 MakerDAO 出现 400 万美元未偿还贷款的债务。最终,MakerDAO 宣布拍卖 MKR 偿还坏账。

与 MakerDAO 相对的是,中心化借贷商贝宝在这次大跌中的应对显得游刃有余,最终清算量只有 30%。

王立介绍说,在 2 月份观察到期现差价扩大后,贝宝意识到了潜在的风险,购买了看跌期权进行风险对冲。

“2 月份主流期权市场中超过 10% 的交易额是贝宝的。当时币价还很高(9000 多美元),因此我们的看跌期权成本并不高。“王立解释,通过看跌期权,在 3 月 12 日以及 3 月 13 日的大跌中,贝宝给用户争取了更多的补仓时间。

简单来说,由于贝宝买了看跌期权,随着价格下跌获得期权收益。如果客户短时间穿仓,他们可以承担这部分损失,该清仓但不清仓,给了用户补仓时间。

另外,在那几天,贝宝技术部门、运营部门和交易部门 24 小时待岗。当抵押品即将或者已经到达爆仓线时,贝宝会及时与公司客户取得联系,通报客户账户质押率变动情况,通知客户在 6 小时、12 小时进行补仓操作,降低清仓线,尽量帮助客户保住 BTC。

“我们给了他足够的时间,如果他没有补仓能力或者说不愿意补仓,我们会跟他协调,达成共识后才进行清仓操作。如果在一个相对低的价位把他的质押品处置了,币价又快速的反弹,这个时候对于客户来说,其实它是有非常大的损失的。“杨舟告诉Odaily星球日报,尽管币价一度跌至 3800 美元,但贝宝抵押品(BTC)的清算价格都维持在 4500 美元以上,并且 70% 的贝宝用户都在规定时间内进行了补仓。

在回顾贝宝应对策略时,杨舟表示贝宝也有做得不足的地方,未来还应该向用户同步更多信息。

“可能我们之后要提升的一个点,是应该经常给所有的客户发布我们看到的一些指标问题,把更多的市场信息分享给客户,让客户更加理性地应对。”

“我们也没有没有预期到,比特币价格会跌到 3000 多美元。所以,虽然我们有风控的动作,但动作力度还不够,这也是一个反思。“王立补充说。

没有矿难

行情下跌,影响最深的除了币民,还有矿工。近段时间,关于‘矿难’的说法一直甚嚣尘上。

Odaily星球日报此前也发文表示过,“矿难”并没有大家想得那么容易到来。动不动喊“矿难来了”的人,可能根本不懂比特币挖矿。贝宝金融的两位负责人也明确表示,并不会发生矿难。

“比特币是一个设计非常良好的纳什均衡体系。当价格下跌,会带着算力下降;算力下降之后难度会下调,矿工的总收益其实又会上升,因为矿工要花费的成本又少了。其实这是一个非常有效反脆弱性的一个结构,所以,我们还是比较看好比特币的未来发展。“杨舟表示,“矿难”这个说法不成立。

王立补充道:“矿业淘汰是无时无刻都在发生,因为新老矿机一代一代在不断迭代,即使没有比特币价格下跌,老的矿机也是慢慢会退出历史舞台的。这不叫‘矿难’,这只是比特币的 POW 机制一次自我升级和调整,是一个非常良好的一个自我净化的过程。调整之后,有更低成本和电费的矿工,有更低功耗比的矿机,就是有新的矿机的这些矿工,他们会留下来。”

当然,我们在媒体报道中,也确实见到有的矿工因为此次大跌被迫离场。王立解释说,此次离场的矿工中,有的人是因为加了太高的杠杆。

“矿工挖矿就是一个做多的过程,买矿机本身就是一个杠杆,因为它是一个重资产,回本周期可能最短也要 180 天;挖出来的币再抵押借款,相当于在矿机的杠杆基础上又加了一个杠杆。如果他借在一个比较高位的时候,除了付电费以外,还把剩下的钱再拿去(交易所)做多比特币,尤其是加杠杆去做多比特币的话,这一次肯定损失非常惨重。可能就出局了,因为他会完全没有补仓能力。”

王立补充说,大部分的矿工,尤其是中大型的矿工,并不会加很高的杠杆。“他们反而在币价比较高的时候,反向去做套保。比如说币价 1 万的时候,有客户是做了套保。这个时候币价下跌,未来三个月对它是没有任何损失的。”

这样的矿工是有,但是大部分的矿工,尤其是中大型的矿工,首先他不会加这么多的杠杆,反而在币价比较高的时候,他是反向去做套保。比如说币价1万的时候,我们知道,有客户是做了套保,就是借了更多的比特币,把未来三个月的产量全卖掉。这个时候币价下跌,未来三个月对它是没有任何损失的。

3 月 26 日,比特币挖矿难度下调了 15.95%,这是史上第二大难度下调,矿工挖矿收益略有回升。但更大考验是1个多月后的比特币减半,届时可能还会有一批矿工出局。

“(矿圈)也适用达尔文‘适者生存’的理论。能够做好风控好、抗冲击能力强的矿工会留下;风控没有控制好的矿工,在算力和价格暴跌的时候都会被逐出市场。“杨舟说。

比特币或仍然最大赢家

长期以来,关于比特币究竟是不是避险资产,一直争论不休。

杨舟认为,在这次市场下跌过程中,比特币更多的表现出来的是一个风险属性,而非避险属性。“主要原因还是因为这次是流动性问题。流动性的急速抽走,其实是没有什么资产能够独善其身,包括黄金从 1700 美金跌到 1400 美金。其实经过这次暴跌之后,比特币现在的跌幅其实是小于股票的。所以,从这个角度来说,比特币还是在逐步展现它的避险的一定的属性。但是,它避的险不是流动性危机,它避的险其实是地缘政治风险、主权信用违约以及所谓的央行现在印钱的风险。”

去年 6 月份,由于贸易战等原因比特币与黄金双双大涨;今年年初的‘美伊危机’,也促使比特币与黄金再次大涨。但近期的原油价格战,比特币就没有跟随黄金上涨。

特别是近期比特币与美股走势保持一致,更加凸显风险属性。

3 月 23 日,美联储推出‘无限 QE’来支持经济发展:为确保市场运行和货币政策传导,将不限量按需买入美债和 MBS。

消息一出,比特币短时拉升 10%,盘前美股期指从熔断跌停转为熔断涨停。

王立认为,目前各国都在降息、QE、印钱,化解流动性危机,比特币以及传统金融大概率不会再产生暴跌情况。“如果央行放水奏效,比特币因为池子小,流动性好,肯定会上涨。如果放水不奏效,也就是以美元为首的这种主权货币信用体系的崩塌,无疑对比特币是更大的利好。”

王立补充说,2020 年如果主权信任崩塌,货币可能第三次寻锚,比特币是否能成为其中的一个锚,尚不可知。“现在看除了主权信用货币以外还没有第三锚,有一种可能就是以比特币为代表的这些数字货币系统。那么对于比特币来说无疑是利好,因为它最有可能成为第三个锚。”

2020 年,多灾多难,但比特币或许成为最大赢家。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有