2020-03-30 16:07:14 来源:新浪财经-自媒体综合

来源:粤开奇霖研究

粤开证券首席经济学家、研究院院长 李奇霖

粤开证券首席固收研究员 钟林楠

今日,央行终于回应了市场降息的期待,将OMO利率下调了20BP。按照以往同步调整的经验来看,未来MLF与LPR利率也将同步下调至少20BP。

这次降息主要着眼于三方面考虑。

第一,落实327政治局会议提出的“引导贷款利率下降”的要求。现在,单纯的降准已经很难引导银行主动下调LPR报价,过去两次降准,虽然对银行的负债成本形成了不同幅度的下降。

但,1)下降幅度有限,银行的负债结构中,存款占据了绝对的主导地位,降准能够释放法定存款准备金,压低同业负债利率,但没有办法压低规模竞争与监管需求共同导致的存款利率,银行的综合负债成本总体降幅非常有限;

2)在经济形势严峻的环境下,银行的资产质量可能会出现下降,银行更需要保证息差与利润来补充资本,以增强自身的拨备与抵御风险能力,这导致即使银行的负债成本出现了一定程度下降,银行也很难愿意主动给实体让利,需要外力在引导银行降低贷款报价。

降息正是这样一个外力。MLF作为LPR的定价基准,它的主动下调,对银行的负债成本减轻并没有多大的作用,它只是意味着即使银行负债成本没有出现明显的下降,银行的LPR报价也必须跟随MLF下调。

当然,银行保持息差与利润自行做逆周期防御并没有任何问题。根据央行货币政策执行报告,银行的利润有60%用于补充净资本,最终用来支撑贷款端的资本金消耗。

换言之,贷款报价坚挺—保持息差—保持利润—补充资本—加大贷款投放力度—保持利润,其实是银行保持有机循环支持实体的策略。在当前表外影子银行主导的非标融资继续压缩的情况下(最近又传出监管机构指导信托融资业务),银行信贷为实体企业提供融资的压力与责任无疑更大。

因此,为更有效的推进实体融资成本下行,保持金融机构对实体的支持力度,除单方面的引导银行下降贷款报价外,监管机构还应该继续想办法减轻银行负债端的压力。下调存款基准利率、加强利率自律机制的约束力、调低存款利率浮动的上限等手段都可能是未来潜在的政策手段。

第二,应对疫情对国内实体经济的二次冲击。一季度新冠肺炎疫情主要发生在国内,企业和居民部门的流动性出现了问题,央行在2月3日复工的第一天,便主动下调了政策利率并投放大量的流动性来应对。

现在,即将进入二季度,国内企业的复工复产虽然已经慢慢恢复,但,1)国内部分行业的需求没有恢复,比如旅游、娱乐与餐饮等,由于居民对新冠肺炎疫情的恐惧还未完全消除,所以即使国内疫情基本结束,大家仍然不敢随便出门消费,这些企业的需求与历史同期相比,可能依然存在较大的距离;

2)海外疫情爆发,其他国家正处于我国一季度防疫时期,海外企业与居民的消费受到影响,国内出口链的企业虽然已经复工复产,但却面临着没有订单或订单推后、库存增加的问题,企业的经营性现金流仍然是大问题,依然需要外部融资现金流来偿还到期债务、保持企业正常经营。

企业面临的形势其实与一季度没有本质上的区别,都是缺乏现金流偿债的问题。所以央行采取了和一季度类似的降息措施,为这些缺乏现金流的企业降低融资成本,减轻未来的债务偿还压力。

未来,我们预计政府部门或监管部门会针对这些企业,陆续出台加大补贴、减税降费、定向支持流动性等政策优惠。

第三,配合扩张性的财政政策,实现稳增长保就业的政策目标。327政治局会议提出,为努力实现社会发展目标,确保全面建设小康社会,今年会扩大财政赤字,加大专项债发行规模,并发行特别国债。也就是说,政府债务在今年可能会出现比较大幅度的上涨。

现在,中央政府的债务率相对偏低,处于合理位置,偿债压力与风险都不大,但地方债务经过近几年的扩张,即使不考虑隐性债务的规模,其实压力也已经不小。

地方发行的专项债,初始设计,其债务偿还的来源是项目产生的现金流,但实际很多已经建设的项目,回报与现金流并不足以偿还到期的债务,还是需要通过政府基金预算来代替偿还,而近几年,政府基金预算的增长速度已经明显慢于专项债的增长速度,地方债务的风险正在加大。

央行此时下调政策利率,可以在一定程度上压低收益率曲线,降低政府部门加杠杆债务扩张稳经济的成本,适度平衡防风险与稳增长。

对债券市场而言,这次降息在预期内,LPR1年期的利率互换和6个月的期权成交价格已经到了3.85%左右的水平,市场已经定价在未来六个月内,LPR至少会下调30BP。

但超预期的是,央行一次性下调了20BP,降息的节奏和幅度要更快。所以国债期货在降息消息出现后,出现了短暂拉升而后又马上跳水(短期利好出尽)的情况。

但除此之外,此次20BP的降息幅度其实也表明了:

1)疫情对经济的影响可能超预期,尤其是海外疫情的爆发,可能对出口产生较大的冲击(这可能也是股票市场对更大幅度降息不感冒的主要原因)。我们测算的结果显示,如果全球经济增长下降到0%,那么出口增速可能会下降20%以上;

2)央行逆周期调节政策的力度正在加大,进一步宽松可期。

此种情形下,利率将继续下行。我们建议已经上车的投资者继续保持偏长的久期,但不建议追高。

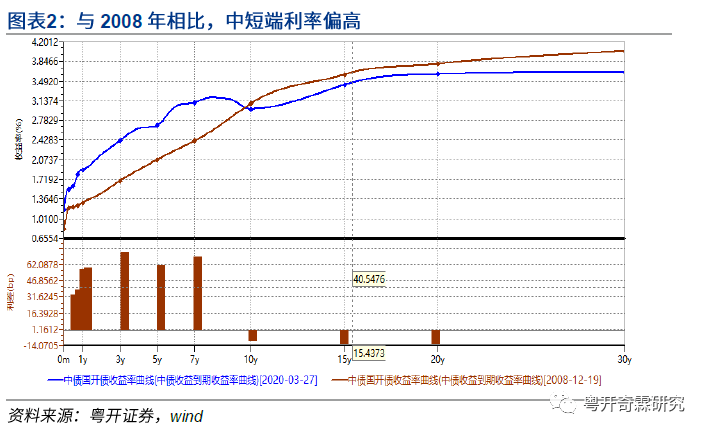

同时,我们也建议投资者关注中短端利率的机会。与2008年危机时期相比,7Y以下的收益率依然偏高,在货币继续宽松的预期下,中短端的利率下行幅度可能要比长期利率更为可观。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有