2020-03-08 16:07:29 来源:新浪财经-自媒体综合

来源:中信证券研究

新冠疫情在海外进入加速蔓延期,将继续压制全球风险偏好和欧美股市。预计欧美两大经济体不会采用“休克疗法”,海外经济压力最大在今年二季度,对应国内外需压力仍在政策可对冲范围。财政政策依然是助力基本面“填坑”的重要看点,其中基建是最重要的主线,消费回补和减税降费政策也会接力。同时,海外货币宽松虽然还会继续加码,但预计国内货币政策选择相对稳健,3月MLF和LPR的1年期利率仅会下调5bp,且后续普惠式降准也会落地;此外,稳健的人民币汇率有利于稳定外资。

流动性整体宽松的环境下,政策支持基本面“填坑”是市场的核心驱动,海外冲击影响国内市场情绪,但3月依然是A股全年绝佳的配置窗口;预计疫情退潮后,产业资本入场和基本面回补驱动的今年第二轮上涨将在二季度启动。配置上,基建和科技是全年主线:一方面,我们建议新旧基建两手抓,并新增梳理了“新基建”组合;另一方面,科技板块会继续分化,其中科技白马后续调整空间有限,建议继续坚持配置。

▍海外疫情进入加速蔓延期,全球风险偏好仍将受压制。

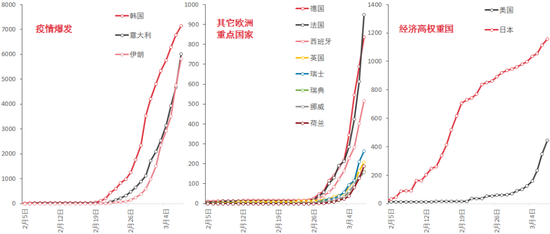

过去7天中国境外的新冠新增确诊17969例,是再之前7天的3.3倍。截至北京时间3月7日24时,中国境外累计确诊23046例,累计死亡456例;而有确诊病例的国家和地区数已经达到94个:疫情已经全球化,并在中国境外进入加速蔓延阶段。

1)疫情影响经济预期,欧美不采用“休克疗法”,中国外需压力可控。

a)韩国和意大利的疫情已较严重,预计对ICT、纺织服装和汽车零部件等产业链冲击较大;而两国在全球商贸增加值排名第7/第8,需求拉动排名第10/第9,对全球商贸负面影响相对可控。

b)欧洲疫情进入关键窗口。德国、法国、西班牙的累计确诊已有一定规模,欧盟主要挑战是人员流动和较高的老龄化。意大利教训在前,料欧盟后续应对会更迅速,但预计其不会,也不能为应对疫情而冻结经济。

c)美国目前以类流感的策略应对新冠疫情,从大选的政治考量,2009年H1N1流感经验,以及美联储意外降息3个维度判断,美国会优先稳定商业活动和金融市场。预计疫情对中国境外经济影响的高峰在今年二季度,对金融市场影响的主要冲击在3月份,只要欧美两大经济体不采用“休克疗法”,中国外需受到的压力料整体可控。

—

关注三类国家累计确诊病例数量

—

资料来源:Wind,WHO;中信证券研究部

2)但疫情蔓延仍将压制欧美股市。

a)疫情影响风险偏好并压制估值,依然是欧美股市短期的主驱动。美国SP500和欧洲Stoxx600的P/E估值仍在均值之上;应急性的货币宽松并不能解决疫情蔓延的问题,当前市场情绪下对基本面预期的支撑作用也有限。

b)疫情加剧美股盈利预期回调,回购资金或难以支撑美股高估值。根据2019Q4年报季公告,54家标普500公司提及疫情会对未来盈利产生拖累,其中消费企业达34家。而由于消费占美国GDP比例高达68%,若疫情在美国快速扩散,美股未来盈利增速预测还会显著下调;而盈利预期的减弱又将明显影响回购情况。预计欧洲股市短期难有起色;美股的高估值可能难以维持,依然处于中期调整的通道中。

▍财政政策积极有为,助力国内基本面快速恢复。

国内经济依然处于快速恢复期,一线/新一线城市累计返工率已升至56%/64%,发电耗煤快速回升,预计4月初非湖北地区复工/复产能达到正常水平。及时复工和外需冲击有限的前提下,预计国内政策空间可以满足基本面“填坑”的需求,主要看点在财政政策。

1)基建是全年最重要的逆周期政策主线,地产“因城施策”的灵活性会提高。疫情冲击强化了今年的基建主线,预计2020年专项债规模有望从之前预期的2.95万亿提高到3.2万亿左右,对应基建用专项债约1.44万亿,有望带动基建投资增加1.79万亿左右,对应基建投资(全口径)增速在10%左右。结构上,以5G基站、特高压、城际高速铁路和城际轨道交通为代表的“新基建”今年占总基建投资的比重可能在10~15%。预计未来3~5年,“新基建”在总基建中的占比可能进一步提升至15~20%。整体上,房地产政策既需要考虑“房住不炒”的指导方针,构建长效机制,又需要考虑资金缺口,保证土地出让金继续增长,预计后续“因城施策”的灵活性会提高。

2)消费回补政策的发力点在大宗可选消费和线上消费。佛山市、广州市等地方乘用车消费刺激政策陆续落地,家电后续扶持政策出台可期。此外,新技术支持下的线上消费和健康消费有望成为政策支持的新方向。

3)社保减免降低企业负担,后续增值税减免亦可期。财政政策已经逐步从补贴转向减税降费。2月20日,人力资源社会保障部、财政部、税务总局联合印发了《关于阶段性减免企业社会保险费的通知》,社保减免政策预计或为企业减负6500亿元。参考非典时期对营业税的减免,未来或将对增值税进行减免,重点对交通运输和消费者服务业等受损行业纾困。

▍外部货币宽松提速不改国内货币政策节奏,稳健的人民币汇率有利于稳外资。

美联储意外降息打开了全球宽松空间,但目前国内政策更重宽信用,货币上跟随超预期宽松的可能性小。另外,中美疫情、利率、基本面预期分化下,人民币兑美元升值的预期会强化,这有利于稳定外资对A股的相对配置意愿。

1)海外货币宽松仍将加码。美联储非常规降息后,预计全球不少经济体都会跟随,展开一轮应对疫情冲击的货币宽松。而疫情、大选、市场3重因素叠加,已经很大程度上绑架了美联储的政策:在非常规降息50bp后,当前联邦基金利率期货报价隐含的3月议息会议再降息50bp概率仍为100%。

2)预计国内货币政策选择相对稳健。国内疫情已得到有效控制,政策重心已从防风险转向稳经济,货币政策跟随海外快速宽松可能性较低。出于宽信用和预期管理的考量,预计3月MLF及LPR的1年期利率会调降5bp。另外,为了支持中小微企业复工复产,近期央行也可能执行一次普惠金融定向降准。

3)人民币汇率预计仍在6.8~7.0区间波动,但近期升值预期会强化。国内一季度的基本面压力待确认,人民币缺乏持续升值的基础;但考虑到中美在疫情发展、基本面、利率走势几个方面预期的差异,特别是中美货币政策宽松力度的差异,预计人民币升值的预期在近期会强化,这有利于稳定全球市场共振下外资对A股的配置意愿。

▍A股在3月依然处于可积极配置的窗口,继续紧扣基建和科技主线。

1)海外冲击不改A股配置价值。趋势上,A股依然处于中期 “小康牛”的通道中,流动性整体宽松的环境下,政策支持基本面“填坑”是市场的核心驱动。海外疫情加速蔓延虽然压制风险偏好,但若美欧不采取“休克疗法”,则未来的外需压力仍在国内政策可应对范围内。节奏上,预计疫情退潮后产业资本入场和基本面回补驱动的今年第二轮上涨将在二季度启动。全球货币宽松加码的同时,中国在疫情控制、基本面预期、汇率方面都有相对优势,这有利于稳定外资对A股的配置意愿:当前A股则依然处于可积极配置的窗口。

2)新旧基建两手抓,并坚持配置科技白马。科技和基建是今年最重要的两条主线。我们3月整体的配置思路不变。但需要强调的是,疫情的持续发酵提升了基建在基本面“填坑”中的重要性,也强化了基建板块作为A股今年主线之一的确定性。我们建议新旧基建两手抓,在前期推荐的基础上,根据中信证券研究部行业分析师推荐,详细梳理了“新基建”的组合(具体内容请参考正文)。另外,处于业绩校准期的科技板块依然是今年A股最重要的主线,且前期已有较明显调整。预计科技板块会继续分化,但预计后续科技白马的下行空间有限,建议继续坚持配置,预计其二季度会重归上行通道。

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有