2020-02-19 12:07:09 来源:新浪财经

新浪财经讯 近日,安源煤业公布了2019年业绩预告,预计全年实现归母净利为1600万元左右,与上年同期6427万元相比,将减少4827万元左右,同比减少75%左右。扣非后归母净利润预计为1300万元左右,与上年同期10985万元相比,将减少9685万元,同比减少88%左右。

安源煤业称2019年业绩下降主要受三方面影响,分别是主营业务毛利率下降;上年公司确认煤炭产能指标置换收入2736万元,本期无该收入;以及非经营性损益的影响。

值得注意的是,从过去几年来看,安源煤业的经营一直不佳,其毛利率远低于同行,资产负债率已经接近90%,存在净现金流持续流出等问题。

毛利率远逊于同行

安源煤业的主营业务为煤炭采选及经营,煤炭及物资流通业务;公司作为江西省唯一的大型能源集团下属的A股上市企业,在江西省煤炭供需格局中拥有突出的地位。

不过就是这样一家在江西省内具有突出地位的上市公司,其业绩却并不突出。

业绩预告显示,安源煤业2019年实现归母净利为1600万元左右,与上年同期6427万元相比,将减少4827万元左右,同比减少75%左右。扣非后归母净利润预计为1300万元左右,与上年同期10985万元相比,将减少9685万元,同比减少88%左右。

而这还不是安源煤业最新出现的业绩困境,从过去几年来看,安源煤业的经营一直不佳。

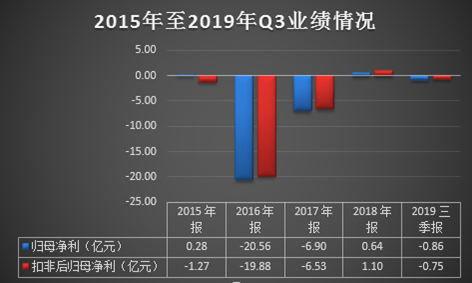

数据来源:同花顺iFinD

数据来源:同花顺iFinD从归母净利和扣非后归母净利两个指标来看,2015-2018年及2019年前三季度安源煤业的归母净利为0.28亿元、-20.56亿元、-6.90亿元、0.64亿元和-0.86亿元,扣非后归母净利为-1.27亿元、-19.88亿元、-6.53亿元、1.1亿元和-0.75亿元,可见安源煤业过去几年一直在微利和巨额亏损间循环,尤其是2016年和2017年计提大额减值损失导致连续两年巨亏,被“披星戴帽”。

2018年度短暂扭亏后,2019年业绩又掉头向下,前三季度依然处于亏损之中,虽然业绩预告中全年业绩实现扭亏,但盈利依然不容乐观。

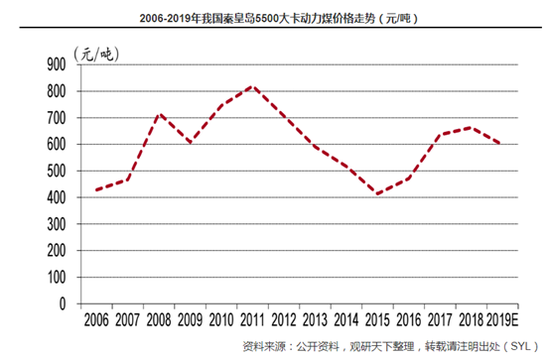

值得一提的是,近年来由于供给侧改革,迎来了一轮不错的行情。通过查看秦皇岛动力煤价格,煤价是从15年触底后开始大幅上涨,17年至今维持高位。在近年煤价高企的背景下,安源煤业的业绩显然很不理想。

作为对比,国内煤炭龙头中国神华财报显示,其净利率正是在2015年触底,与煤价的价格变化趋势一致。

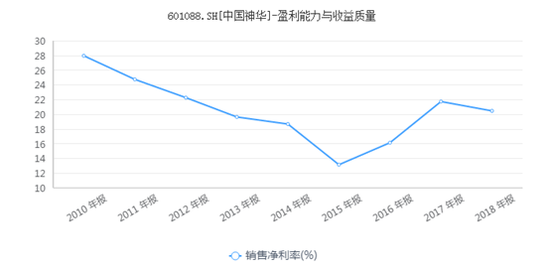

数据来源:同花顺iFinD

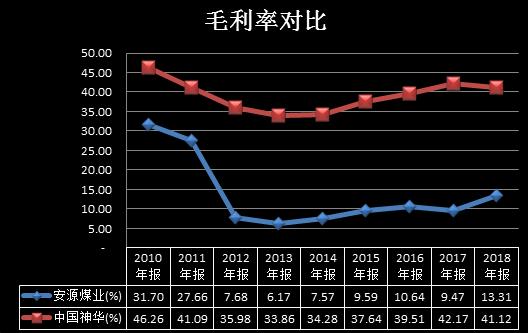

数据来源:同花顺iFinD如果说净利率受到较多因素的影响,毛利率的对比或许更能说明问题。

由于煤矿的煤质差异,安源煤业始终的毛利率始终低于中国神华,例如2010年安源煤业的毛利率为31.7%,而中国神华为46.26%。自2010年开始,同受煤炭价格的下跌,安源煤业和中国神华的毛利率都呈现下滑趋势,两者毛利率同在2013年降到最低,分别为6.17%和33.86%。虽然从趋势上看,两者并无差别,但是从毛利率的降幅来看,相比2010年的毛利率安源煤业下降了25.53%,中国神华仅下降12.40%,显然安源煤业的降幅远大于中国神华。之后的毛利率虽然随着煤价的回升,双双开始反弹,但是相比于中国神华重新达到40%以上的高毛利,安源煤业则几乎维持在10%上下,难以提升。

数据来源:同花顺iFinD

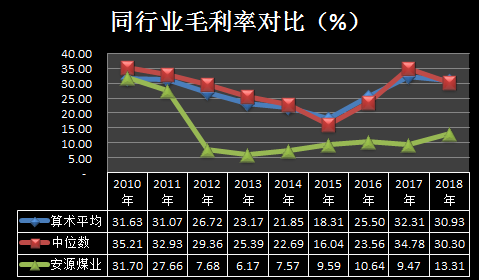

数据来源:同花顺iFinD考虑到中国神华作为龙头企业,对比或许还不够明显。通过查询同花顺iFinD数据,按中信行业分类煤炭开采洗选口径筛选出的同行毛利率显示:无论是同行业上市公司的毛利率的算术平均还是中位数,2010年和2011年安源煤业与同行相差并不大,但是从2012年开始,安源煤业的毛利率始终远低于行业平均,尤其是2015年之后煤炭价格触底回升之后,这一差异显得尤为突出。

数据来源:同花顺iFinD

数据来源:同花顺iFinD如果说毛利率的趋势变化更多是市场因素煤价波动导致,同行的变化基本一致,但是安源煤业的毛利率比中国神华降幅更大,反弹却显著弱于神华,则可能反映安源煤业的资产质量和运营效率存在问题。

资产质量方面,最直接的观察指标就是资产减值损失,2016年和2017年安源煤业连续两年计提大额减值损失,分别计提18.26亿元和5.45亿元,分别占当年营收的55.98%和13.18%,连续两年的大额减值也是导致安源煤业连续两年巨亏。

运营效率方面,2014-2016年,安源煤业的存货周转天数分别为8.45天、20.36天和28.66天,应收账款周转天数分别为37.45天、83.75天和104.18天,双双大幅上升。而2016年应收账款和存货进行巨额减值后,2017年和2018年的存货周转天数和应收账款周转天数才逐渐回落。

值得注意的是,根据安源煤业的业绩预告披露,本次业绩预告期间,前三季度公司主力矿井安源煤矿受连续暴雨影响临时停产和尚庄煤矿煤质下滑、工作面接替及停产等因素影响,导致商品煤销量下降,毛利率同比下降8.03%。

资产负债率已经接近90% 净现金流持续流出

除了毛利率问题外,安源煤业的债务情况同样严峻。

从资产负债率来看,安源煤业的负债率自2012年开始就一路攀升,从2012年的57.34%一直攀升到2017年的高点90.2%,2018年虽然略有下降,但依然高达88.68%。

数据来源:同花顺iFinD

数据来源:同花顺iFinD从最新的2019年三季报数据来看,由于连年的亏损,安源煤业的净资产缩水到仅有2019年Q3的6.52亿元,负债则高达57.86亿元,资产负债率高达89.88%,已经接近90%。

负债的高企伴随的自然是巨大的还本付息压力,2016-2018年及2019年前三季度,安源煤业的筹资活动产生的现金流量净额分别为-11.84亿元、-1.54亿元、-5.65亿元和-1.09亿元,累计流出20.12亿元。

巨大的还本付息压力,也是导致安源煤业的现金净流量大幅流出,2016-2018年及2019年前三季度,现金及现金等价物净增加额分别为-11.74亿元、-1.41亿元、-6.31亿元和-1.38亿元,现金及现金等价物余额也从2015年的24.33亿元快速下降到2019年Q3的3.56亿元,累计减少85.37%。

可以说摆在安源煤业面前的不仅仅是经营困境,还有巨大的债务压力,如不能尽快扭转不利局面,甚至存在持续经营的风险。(新浪财经上市公司研究院 逆舟)

免责声明:本网站所有信息仅供参考,不做交易和服务的根据,如自行使用本网资料发生偏差,本站概不负责,亦不负任何法律责任。如有侵权行为,请第一时间联系我们修改或删除,多谢。

© 2018 今日中国财经 版权所有